O fim do lock-up das ações de Nubank (NUBR33) pode ser um gatilho adicional para a queda das ações, segundo analistas da Empiricus.

A divulgação do balanço referente ao primeiro trimestre do ano será nesta segunda-feira (16/05) após o pregão. E, para amanhã (17/05), está programado o fim da restrição para a negociação de ações dos fundadores e dos acionistas pré-IPO, que tinha sido marcado inicialmente para junho, mas foi antecipado pela fintech.

Larissa Quaresma, analista da Carteira Empiricus, avalia que os gestores do roxinho decidiram alterar a data com objetivo de evitar o overhang, ou seja, a situação de investidores evitando comprar os papéis diante da possível força vendedora do fim do lock-up. Portanto, uma tentativa de evitar esse período de resistência para potenciais investidores.

“Por mais que entendamos o racional da antecipação do fim do lock-up, acreditamos que ela é negativa para o papel. Essa mudança antecipa ainda mais a pressão vendedora, que deve acontecer de qualquer forma”, diz Larissa em seu relatório.

Em 19 de janeiro, Felipe Miranda, que conduz o portfólio Oportunidades de Uma Vida recomendou a short em Nubank (posição vendida), avaliando a perspectiva de desvalorização da ação. A Carteira Empiricus, que compila algumas das principais ideias de investimentos das várias séries da casa, também seguiu nessa linha.

Mesmo após uma queda de 45% desde essa recomendação dos analistas, NUBR33 segue cara. “Está negociando com muito prêmio, 4,6 vezes o seu valor patrimonial, versus 1,4 vez de Banco Pan e 1,3 vez de Inter”, ressalta Larissa.

Efeito do fim do lock-up

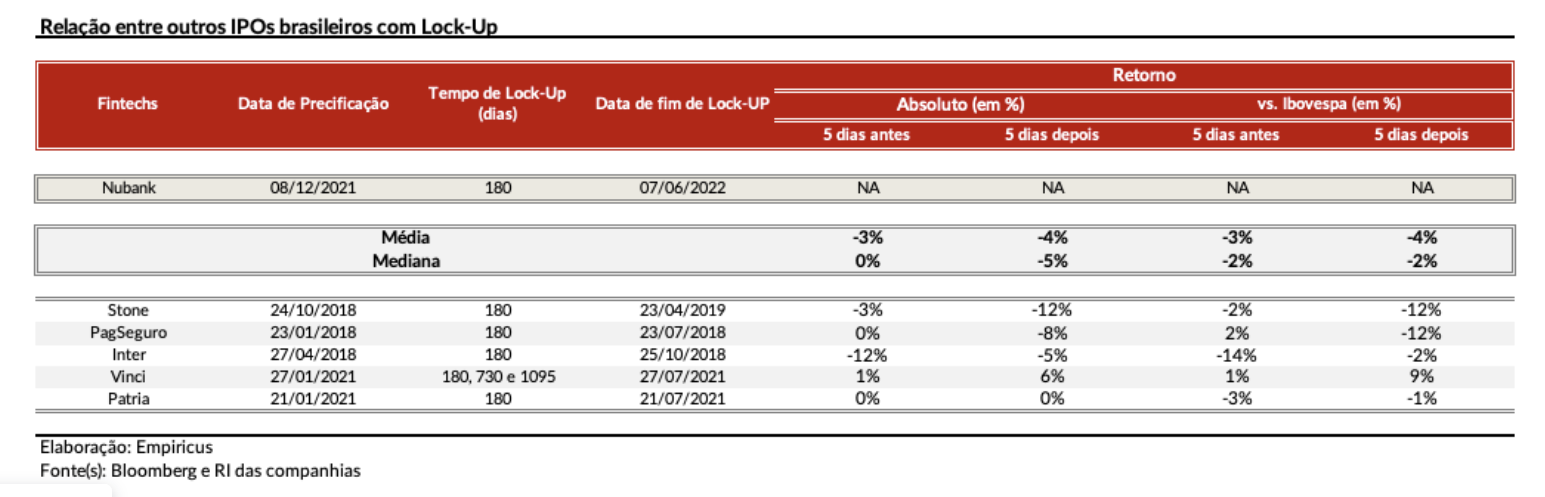

Em outro relatório recente, Felipe Miranda, mostrou o efeito do fim do lock-up em outras empresas do setor financeiro. “Nosso entendimento é que há uma chance elevada de o evento marcar o início de um processo de venda organizada de muitos detentores do papel, de maneira similar ao que ocorreu com as ações da Stone”, diz.

Stone, PagSeguro, Inter, Vinci e Pátria optaram por realizar a oferta pública no exterior – esses players tiveram período de proibição de negociações dos papéis de 180 dias após a data de precificação. Veja abaixo:

“Historicamente, a performance costuma ser ruim na sequência do fim do lock up. No caso de Stone e PagSeguro, aliás, houve aumento no interesse pelo short dos papéis após os eventos”, comenta Felipe.

Short em Nu: veja os motivos

Os analistas da Empiricus retomaram os pontos que reforçam a posição short em Nubank:

1. Valuation distorcido: Conforme análises da Empiricus, NUBR33 está negociando com muito prêmio, 4,6 vezes.

2.Dificuldades de monetização de usuários: Este é um desafio que permanece – a expansão de empréstimos concedidos tende a trazer retornos marginais decrescentes para o banco, uma vez que ele começou concedendo crédito pela modalidade de cartão, a mais cara do Brasil (com taxas praticadas entre 174% a 355% no país).

3. Aumento da inadimplência: à medida que a base de clientes cresce, sobretudo no cenário macro atual, a tendência é de avanço da inadimplência. Muitos entrantes que atrasam pagamentos, ainda não entraram no indicador que mede atraso de 90 dias. Ou seja, o denominador do índice está inchado com novos clientes.

4. Práticas de governança questionadas pelo mercado: muito se comentou sobre a remuneração de R$ 800 milhões para oito membros da diretoria, que é muito agressiva em relação aos resultados e desproporcional em relação aos bancões.

5. Necessidade de mais capital (dívida): Mesmo antes do fim do lock-up, a empresa teve que levantar capital na forma de dívida. Foram US$ 650 milhões em uma linha de crédito para dar conta da expansão no México e Colômbia. Para analistas da Empiricus poderá demandar ainda mais recursos.

Felipe Miranda tem destacado ainda que Nubank se relaciona com o que está acontecendo com as empresas de tecnologia e cases de crescimento listados nas bolsas, que sofrem em função da alta de juros nos Estados Unidos. De forma geral, como essas companhias buscam avançar em receitas e lucros em um horizonte temporal maior, quando os juros aumentam, ao se trazer os fluxos de caixa a valor presente, o efeito é de queda dos valuations.