Nos EUA, após a quebra do Silicon Valley Bank e de outros bancos regionais, o que chamou a atenção foi o salto no balanço do banco central americano (Fed).

De maneira simplificada, isso ocorreu porque os bancos acessaram massivamente linhas de crédito que ficam disponíveis às instituições, em meio à necessidade de liquidez de curto prazo devido a uma rápida elevação de saques de clientes.

Naturalmente, apenas parte do dinheiro depositado em banco fica, de fato, disponível para o saque imediato. Grande parte desses depósitos são investidos em títulos que podem ter vencimentos bastante longos, o que gera, inevitavelmente, um descasamento entre ativos e passivos nos balanços dos bancos.

Como é possível ver no gráfico abaixo, o movimento foi maior, inclusive, do que o observado durante a grande crise financeira de 2008.

Essas linhas de crédito são ferramentas que os bancos lançam mão em momentos de escassez de liquidez. Por isso, ao contrário do que se pode imaginar, essa expansão do balanço não deve gerar um sentimento positivo nos mercados.

Definitivamente, não se trata de “impressão de dinheiro” que impulsiona os ativos de risco. Ao contrário, o que temos visto é um sentimento bastante negativo e tentativas de se evitar uma crise de confiança no setor bancário global.

Fed deve anunciar alta de 25 pontos-base

Por isso, para a reunião de política monetária marcada para amanhã (22), esperamos que o Fed anuncie uma alta de 25 pbs nos juros (em linha com a precificação do mercado) e faça uma pausa.

Nesta reunião, o comitê também deve apresentar o mapa de pontos (dot-plots) com suas novas projeções, que deve indicar que os juros permanecerão em um patamar mais alto por mais tempo. Isso porque a inflação permanece bastante acima da meta da autoridade monetária e o mercado de trabalho ainda se mostra bastante apertado.

Neste aspecto, devemos ter uma discrepância importante entre o que está precificado na curva de juros futuro (que prevê cortes no segundo semestre deste ano) e o caminho que o Fed entende ser o mais apropriado. É possível ainda que o Fed faça uma redução do ritmo de contração do seu balanço, mas dado o risco de eventos de liquidez, o tom do comitê não deve ser demasiadamente duro.

Mercado espera que Copom mantenha Selic em 13,75% ao ano

No Brasil, o Copom também se reúne amanhã (22). Há consenso no mercado de que a Selic deve permanecer inalterada, porém, há bastante especulação em relação ao comunicado.

O governo espera uma menção honrosa ao projeto de novo arcabouço fiscal, ainda que o texto não tenha sido divulgado oficialmente e ainda sofra resistência dentro do próprio partido.

Como comentamos na semana passada, a composição ruim do último dado de inflação não deixou muito espaço para que o Banco Central (BC) antecipasse os planos de corte de juros. Ao contrário, a inflação de serviços, que tem um fator inercial importante, preocupa.

É possível que o comitê monetário mencione os esforços do governo na construção de uma nova regra fiscal, contudo, não vemos espaço para adjetivações sem que a independência da autarquia seja questionada.

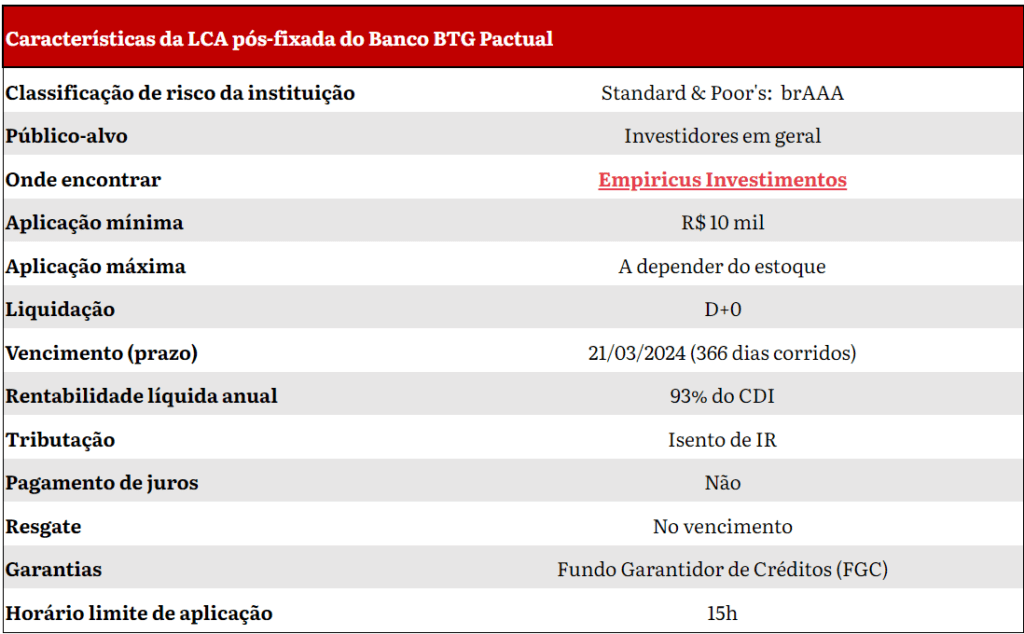

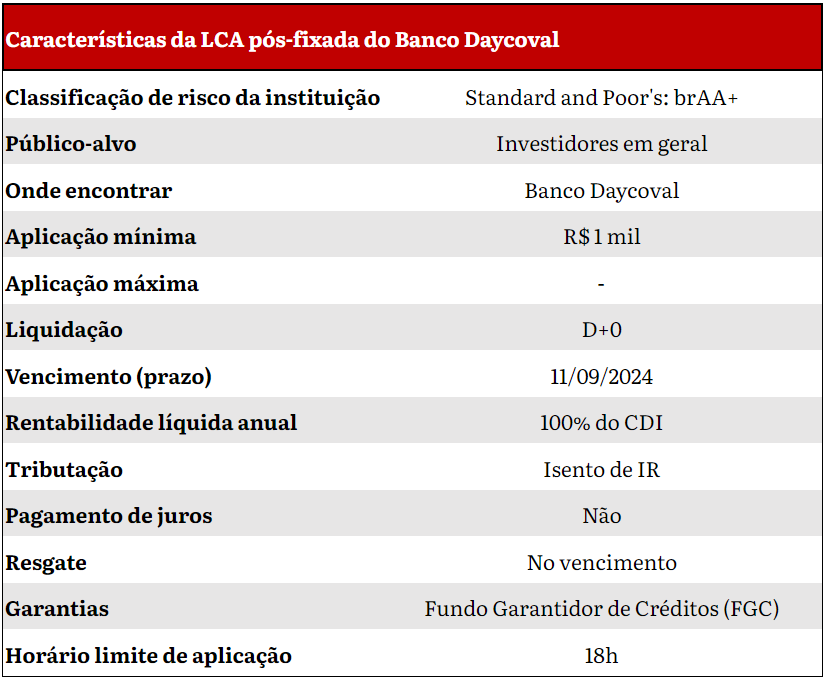

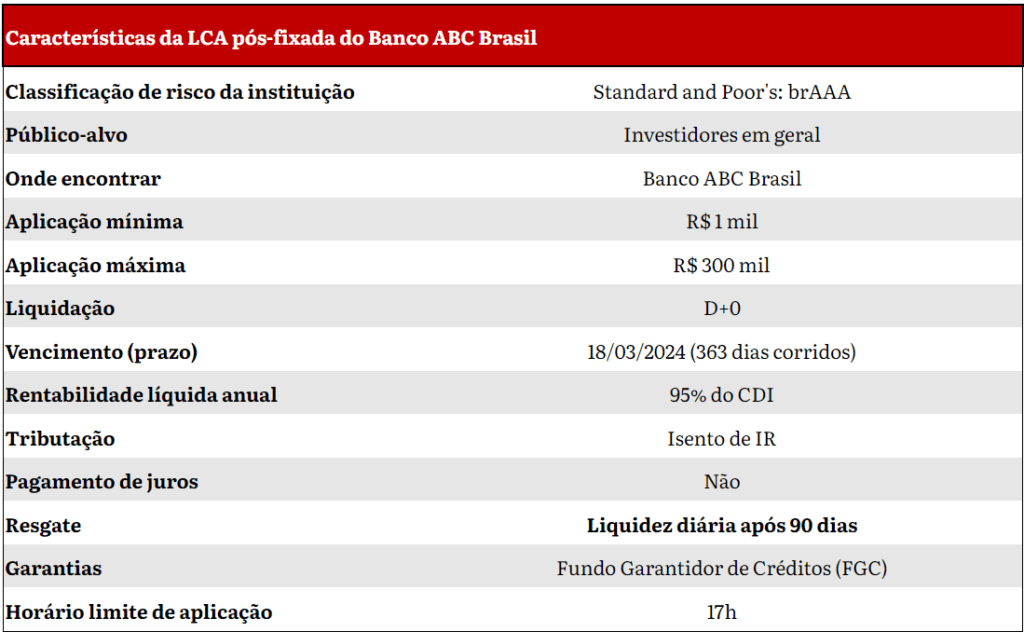

Por isso, continuamos preferindo títulos pós-fixados de curto prazo para o investidor pessoa física.

Veja o cardápio da semana

Todas as recomendações abaixo são títulos que contam com a proteção do Fundo Garantidor de Créditos, contudo, o investidor precisa se certificar de que não ultrapassou o limite de R$ 250 mil por instituição, incluindo os juros a receber do investimento.

Por fim, é importante lembrar que, para a sua reserva de emergência, aquele dinheiro que você pode precisar no curtíssimo prazo e que precisa estar disponível imediatamente, recomendamos o Tesouro Selic, disponível na plataforma do Tesouro Direto, ou fundos DI taxa zero.

*O trecho do relatório e as indicações acima pertencem à série Super Renda Fixa, da Empiricus, comandada por Lais Costa e Rafaela Rocha. Os assinantes da série têm acesso aos relatórios completos, com informações a respeito do mercado brasileiro e internacional, além das tradicionais recomendações.