Na sexta-feira passada (05), a Vivara (VIVA3) divulgou seu resultado do 1T23, com números em linha aos esperados pelo mercado, apesar de uma série de eventos contrários no trimestre.

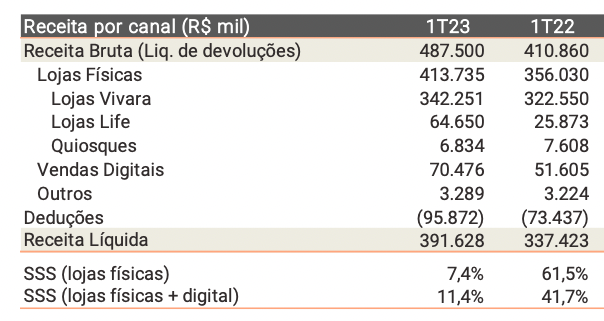

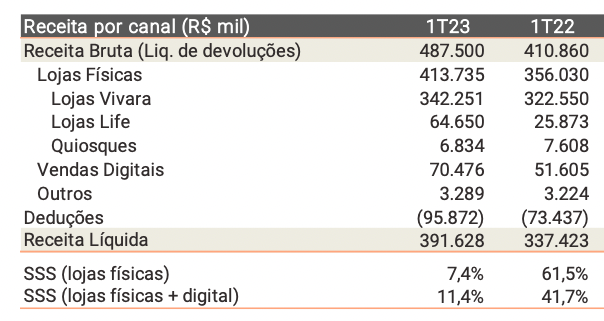

No 1T22, a receita líquida totalizou R$ 391 milhões, um crescimento de 16,1% na comparação anual e em linha com o esperado pelo mercado.

Entre os destaques estiveram a maturação das lojas da Life, uma performance interessante em termos de vendas mesmas lojas e bons números no e-commerce.

Sobre a Life, a joalheria de prata do grupo Vivara, as vendas cresceram 39% na comparação e foram abertas 5 novas lojas no 1T23.

No total já são 77 lojas, com representatividade de 34,5% das receitas totais do grupo, um aumento de 5,2 p.p na comparação anual (porém 2,5 p.p abaixo do 4T22).

Como as margens da Life são melhores que a Vivara (em torno de 10 pontos percentuais a mais de margem bruta), o sucesso da Life tem sido acretivo para o grupo em termos de rentabilidade.

Essa mesma dinâmica se manteve durante o 1T23, com o lucro bruto totalizando R$ 272 milhões, crescimento de 19,5%, acima do avanço das receitas; a margem bruta foi de 69,6%, ou 2 pontos percentuais superior ao mesmo período de 2022.

Outro ponto importante de mencionarmos sobre a performance comercial da Vivara é o indicador de vendas mesmas lojas (SSS, da sigla em inglês).

No 1T23, o SSS foi de 7,4% nas lojas físicas e 11,4% considerando-se também o e-commerce.

Os números foram excelentes (especialmente em comparação ao que vimos em outros setores do varejo), mas excluem a performance de 14 lojas da Vivara que estiveram em reforma durante o 1T23.

Essas lojas, cujo o fluxo de clientes foi impactado por mais de 30 dias, viram suas vendas encolherem cerca de 9% na comparação anual.

Esse efeito, contudo, é passageiro e essas lojas devem ter seu volume de vendas retomado naturalmente.

Vivara ganha market share em mais um trimestre

Mesmo com esse contratempo, mais uma vez, a Vivara ganhou participação de mercado: ao final de março de 2023, ela representou 17,7% do mercado de jóias no país (+0,3 p.p em relação ao 4T22).

Neste começo de ano, os ganhos de margem com o aumento de participação da Life foram compensados por um aumento nas despesas operacionais; tanto as despesas comerciais quanto as administrativas cresceram acima das receitas.

Esse aumento das despesas é explicado pela forte expansão do parque de lojas nos últimos 12 meses, e está em linha com a execução do plano de crescimento.

Companhia tem lucro líquido de R$ 38 milhões no 1T23

O trimestre se traduziu num lucro líquido de R$ 38,5 milhões, (queda de 16% na comparação anual) equivalente a uma margem líquida de 9,8%.

O resultado contábil do trimestre foi impactado pelo menor crédito de imposto diferido na comparação dos períodos.

Sazonalmente, sabemos que o começo de ano é sempre mais fraco para o varejo, que além da ressaca das vendas de Natal e ano novo, conta com uma série de feriados que diminuem o fluxo de pessoas nas lojas (como o carnaval).

Por último, vale mencionarmos o assunto que todos os investidores se preocupam no momento: incentivos fiscais.

No caso da Vivara, os incentivos mais importantes à empresa são referentes à Zona Franca de Manaus. A retirada desses incentivos certamente comprometeria a viabilidade econômica da região como um polo industrial, portanto vemos pouco provável que mudanças recaiam sobre esses incentivos.

Já no caso do benefício estadual de ICMS, a Vivara também têm seus benefícios concentrados no estado do Amazonas, sob a natureza de crédito presumido, caracterizado como subvenção para investimentos desde o início da concessão.

Portanto, também vemos como baixo o risco de que esses benefícios sejam impactados.

VIVA3 segue como recomendação da Empiricus Research

Considerados estes fatores, ficamos satisfeitos com o forte início de ano da companhia, que vem mantendo ritmo de crescimento saudável mesmo em meio a todos os desafios macroeconômicos que discutimos todas as semanas.

Essa é uma história de crescimento com rentabilidade, negociada a apenas 13x o lucro esperado para 2023.

As ações fazem parte da carteira da série Microcap Alert.