O estrategista-chefe da Empiricus Research, Felipe Miranda, recomendou em relatório desta quarta-feira (31) uma operação pair trade: long no ETF de small caps (SMAL11) e short no ETF que replica o Ibovespa (BOVA11).

No último tópico do texto, é possível conferir como funciona a operação sugerida. Voltando à tese, como a Empiricus tem destacado constantemente, as ações brasileiras estão “no ponto” para decolar no segundo semestre.

O prognóstico de queda da inflação, juros menores, atividade local mais forte e superações de preocupações fiscais – que foram amenizadas com a aprovação do arcabouço fiscal e a postura mais ortodoxa de Haddad e do congresso, aliados a um valuation extremamente atrativo, devem beneficiar os ativos de risco.

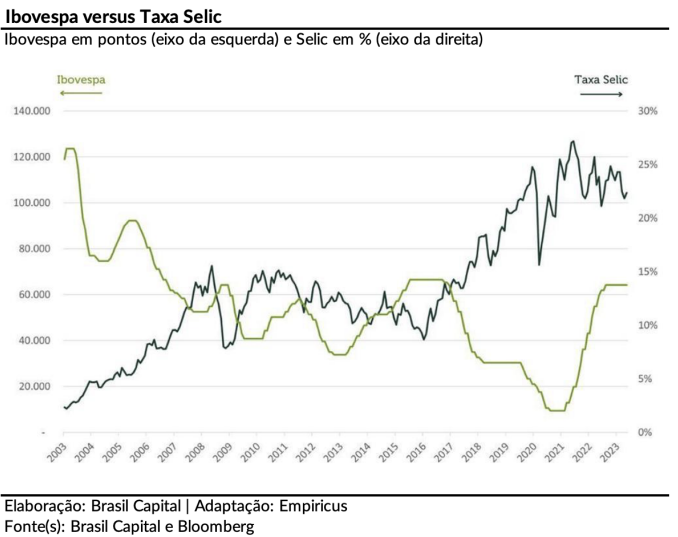

Historicamente, o ciclo de queda dos juros vem acompanhado de valorização da Bolsa, como mostra o gráfico abaixo:

Entenda o racional por trás da operação long SMAL11, short BOVA11

Até aqui, o leitor mais atento pode se perguntar: com os argumentos apresentados, por que apostar em uma operação com o Ibovespa na ponta short, ou seja, posicionar-se vendido?

Explicamos: existe uma categoria de ações mais sensíveis à queda de juros: a de cíclicas domésticas – especialmente aquelas com alguma alavancagem financeira.

Na ponta long, o SMAL11, ETF que replica o desempenho das ações de empresas de pequeno e médio porte, tende a reagir com mais intensidade ao cenário favorável.

Isso não significa que o Ibovespa – e consequentemente o BOVA11, ETF que o replica -, não deva andar bem. No entanto, empresas ligadas a commodities e os bancos tradicionais, que compõem boa parte do índice, devem ter desempenho bem mais tímido.

As empresas do setor de commodities “são menos sensíveis a cortes na Selic, porque se ligam mais à economia global, além de estarem circunstancialmente pressionadas por conta da decepção com o ritmo da reabertura chinesa e com os temores de desaceleração da economia norte-americana”, escreveu Felipe no relatório do Palavra do Estrategista desta quarta.

Em paralelo, os bancos também não são tão afetados pelo ciclo de queda dos juros. “Em determinados momentos, inclusive, costumam se beneficiar dos juros altos e servem de refúgio para momentos de alta da Selic”, avaliou.

Os dois segmentos acima representam mais da metade do Ibovespa. “Mesmo que o desempenho médio das ações brasileiras seja espetacular, talvez o Ibovespa não suba tanto assim, porque metade do índice estará preso na desconfiança com o preço das matérias-primas e as sutilezas do setor bancário”, explica o analista.

- A Empiricus Investimentos, corretora com mais de R$ 13 bilhões sob custódia, está oferecendo relatórios gratuitos com recomendações de investimentos em sua plataforma. Para começar a receber, clique aqui.

Cíclicas domésticas vão reagir com mais intensidade ao cenário econômico

Na contramão disso, estão as empresas cíclicas domésticas. Elas devem reagir com mais intensidade, “sobretudo aquelas mid e small caps de qualidade”. Felipe explica que estas últimas foram muito afetadas pelo ciclo recente de alta da Selic e pelos resgates intensos da indústria de fundos.

“[As mid e small caps] Estão extraordinariamente baratas agora. Algumas caíram 60%, 70%, até 90% nos últimos anos. Só pelo efeito-base, poderiam se recuperar de maneira vigorosa e ainda estarem muito distantes do preço anterior a esse ciclo de aperto monetário”, escreveu.

“Uma forma alternativa de expressar o prognóstico de uma melhor performance das empresas cíclicas domésticas frente àquelas de commodities e de bancos tradicionais seria projetar um desempenho superior do índice de small/mid caps sobre o Ibovespa”. A partir deste raciocínio, o analista chegou a recomendação de pair trade: long SMAL11, short BOVA11.

Operação pair trade: um resumo de como funciona

O long & short é uma operação de arbitragem, de trading, em que o investidor mantém uma posição vendida (short) em um ativo e comprada (long) em outra. O intuito é lucrar com a diferença de desempenho dos dois ativos quando a operação for liquidada.

Por exemplo, o investidor possui o valor de R$ 100 para investir, no caso, em SMAL11.

Além dos R$ 100, ele decide “shortear” R$ 100 no BOVA11. O short funciona como uma espécie de “aluguel”. Assim, ele “aluga” R$ 100 deste ETF e o vende. Logo, ele tem R$ 200 reais para investir na ponta long, no caso o índice de small caps.

Em um cenário hipotético em que o SMAL11 se valorizasse 20%, os R$ 200 se transformariam em R$ 240. Supondo que o Ibovespa subiu 5%, o valor a quitar a posição short seria R$ 105 (os R$ 100 “alugados” inicialmente mais os 5% de valorização).

Assim, ao final da operação, o investidor teria um saldo de R$ 135 (R$ 240 de lucro na ponta long menos os R$ 105 para liquidar o short), lucro de R$ 35.

Por outro lado, caso o acionista tivesse investido apenas os R$ 100 reais que detinha inicialmente no SMAL11 e ETF valorizasse os mesmos hipotéticos 20%, ele teria um lucro de R$ 20, R$ 15 a menos do que ganharia na operação long & short. Portanto, o pair trade permite que o investidor se alavanque para investir um valor maior na posição comprada.

Para realizar o long & short, é necessário entrar em contato com sua corretora, que explicará de maneira mais detalhada os termos da operação.