O Empiricus Deep Value Brasil FIA, antes conhecido como Vitreo Deep Value Brasil FIA (CNPJ 39.913.648/0001-94), fez aniversário de 36 meses ao final de novembro. O fundo de ações tem como objetivo complementar o portfólio dessa classe de ativos da Empiricus Gestão.

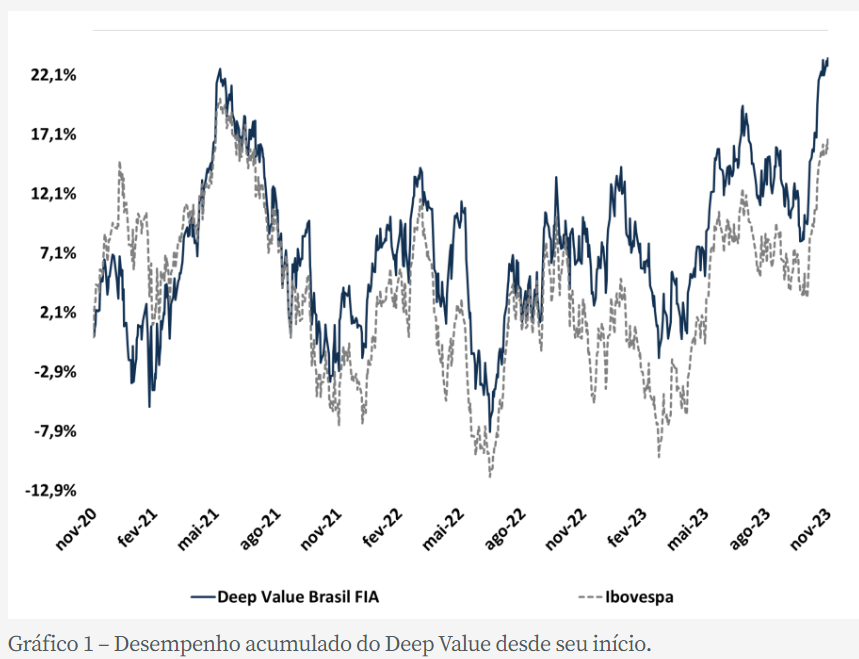

Desde seu início até o dia 5 deste mês, o fundo sobe 23,25%, entregando 150% do retorno do Ibovespa. O principal índice de ações da Bolsa e benchmark do Deep Value Brasil soma uma alta de 15,36%. Atualmente o fundo conta com uma taxa de administração de 0,9% ao ano.

Hoje, o fundo é composto por 14 empresas. Segundo João Piccioni, Head da Empiricus Gestão, ao longo da sua trajetória, a estratégia de alocação se manteve praticamente intacta, formada pelos mesmos pilares delineados anteriormente.

“O que muda agora com a minha chegada é o grau de aprofundamento das teses de investimento, que permitirá um leve aumento de concentração na carteira em ações de companhias de qualidade“, afirma.

Como a carteira do Deep Value Brasil FIA está dividida

Hoje, a alocação do portfólio se divide em dois blocos.

O primeiro é chamado de CORE (núcleo). “É composto por grandes companhias do índice Bovespa, com valor de mercado acima de R$ 15 bilhões, levando em conta principalmente preço das ações e rentabilidade do negócio. Em anos como 2023, no qual os investidores deixaram de lado a renda variável, o volume de companhias que aparecem dentro dessa lista é grande. Isso mostra o quanto a Bolsa brasileira está barata”, explica Piccioni.

Segundo ele, em torno de 40% a 50% do volume de recursos do fundo é mantido nesse bloco, alocados em, no máximo, cinco ações.

“Nessa parcela, o grau de concentração por ativo é mais elevado, devido justamente ao nível de qualidade e robustez das companhias selecionadas”, diz. O tamanho das posições costuma ser limitado a 15% do todo.

Para filtrar essas ações, são usados os seguintes critérios: Earnings Yield maior que 10% e ROIC (retorno sobre capital investido) ou ROE (retorno sobre patrimônio líquido) acima de 15%.

A partir disso, a equipe garimpa, com um estudo qualitativo e análise fundamentalista, quais ações farão parte da carteira.

Piccioni reforça que, nesse rol de empresas, a busca pelas discrepâncias entre o valor de mercado e o valor intrínseco não é essencial. “O mais importante aqui é surfar o fluxo e os movimentos de mercado, por meio de empresas de qualidade e capazes de gerar fluxos de caixa robustos e de distribuir dividendos. Não tem mágica”.

O segundo bloco, chamado de OPPs (opportunities), contém um número maior de ativos (de 7-10 ativos) e uma menor concentração.

“Nele, a busca por discrepâncias entre o valor intrínseco e de mercado é mais intensa. Nos dedicamos às análises dos fundamentos com o intuito de encontrar vetores que possam se transformar em ‘ilhas de valor’. A ideia não é enxergar valor em propostas de fusões e aquisições, por exemplo, mas na capacidade dos negócios prosperarem no próprio ambiente competitivo e no plano estratégico montado pela administração das companhias”, explica.

Em quais ações o fundo investe atualmente?

Atualmente o Empiricus Deep Value Brasil FIA é composto de 14 empresas listadas. Dentre elas estão, por exemplo, as gigantes Gerdau (GGBR4), Itaú (ITUB4) e Caixa Seguridade (CXSE3), além de ações do setor de educação, de papel e celulose e de incorporação.

Gerdau (GGBR4)

Enquanto boa parte das ações subiu em novembro, a siderúrgica Gerdau foi “deixada para trás” e se apresenta como uma oportunidade barata.

“Atualmente a enxergo como uma das companhias mais bem tocadas da economia brasileira. Passou por um processo bastante árduo de desalavancagem nos últimos sete anos e agora colhe os louros do acerto estratégico”, avalia Piccioni.

A empresa também é hoje uma das principais pagadoras de proventos de Bolsa, depois de se consolidar como uma das líderes em produção de aço no Brasil.

Em 2023, a companhia gerou cerca de 15% de retorno em dividendos e as recompras somaram outros 3% de remuneração. “Se não houver mudanças bruscas no ambiente competitivo, esta dinâmica deve se repetir em 2024”, afirma.

Na visão dele, a tendência é os Estados Unidos darem continuidade às políticas de estímulo da economia americana, fator que permitiu à Gerdau ganhar espaço com novos clientes.

“As margens das operações americanas continuam surpreendendo e ao observarmos o arranjo competitivo do setor por lá, ainda é possível enxergar possibilidade de avanços”, explica.

Por aqui, Piccioni acredita que o governo alcance um meio termo na questão da importação do aço chinês, que afeta diretamente os produtores locais. Além disso, o anúncio de tarifas mais elevadas pode empurrar rapidamente as ações para cima.

Itaú Unibanco (ITUB4)

O Itaú é hoje líder do setor bancário no Brasil. Isso se deve principalmente, segundo Piccioni, à sua característica mais conservadora na concessão de crédito e à renda elevada de sua base de clientes.

Só em 2023, a ação segue muito bem na Bolsa e sobe mais de 30%, contra 19% de alta do Ibovespa.

“Olhando para 2024, entre os grandes bancos privados, o Itaú deve ser o grande beneficiado”, afirma o Head da Empiricus Gestão.

Para ele, o alívio da inadimplência, junto à boa alocação de recursos deve ajudar na volta do crescimento de algumas linhas de negócios. Além disso, a política monetária deve respingar positivamente sobre a vertical de investimentos do banco e deve continuar chamando atenção, em especial por conta do ambiente competitivo.

O analista ainda afirma que a leitura sobre a distribuição de resultados também ficou mais favorável, uma vez que a administração já comunicou algo sobre um possível aumento de payout.

“Continua sendo uma ação que guarda a combinação de fluxo positivo e margem de segurança, além de estar extremamente barata”, comenta.

Caixa Seguridade (CXSE3)

Talvez você ache estranho, mas, para Piccioni, CXSE3 é uma das empresas mais “sem graça” da Bolsa, e que justamente por isso entrega valor.

A companhia foi fundada em 2015 e tem parcerias com empresas privadas para atuar em diferentes frentes de seguros.

As “joint-ventures” têm vencimentos próximos à renovação do contrato de exclusividade da Caixa Seguridade com a Caixa Econômica Federal, que ocorre em 2050. Até lá, a Caixa Seguridade detém todo o balcão de seguros do banco público.

“Isso proporciona a ela uma participação de mercado gigantesca, especialmente no segmento imobiliário, cujos contratos de seguro estão atrelados aos financiamentos imobiliários. Essa dinâmica também é positiva porque amplia muito o grau de diversificação da carteira”, afirma.

Segundo ele, a continuidade do modelo de negócio e a capacidade de geração de caixa são os principais vetores de valor da tese de investimento. Já os riscos da operação são mínimos e dependem de alguma ruptura institucional, “algo que não parece óbvio dada a estrutura política brasileira”, nas palavras de Piccioni.

Atualmente as ações negociam por cerca de nove vezes seus lucros para o ano de 2024, patamar muito descontado, na visão do analista, para serem ignoradas.

Para conferir a tese de investimento dos outros 11 papéis da carteira do Empiricus Deep Value Brasil FIA, é só acessar este relatório gratuito: