Nesta semana, mais especificamente em 1º de julho, o Brasil completou 30 anos desde o início da circulação do real como moeda nacional, em 1994.

A moeda veio na fase final de um extenso plano de reestruturação econômica por parte do governo, buscando espantar fantasmas que assombravam a economia brasileira até o início dos anos 1990 – como a hiperinflação acima de 2.000% ao ano e a remarcação diária de preços.

Três décadas, sete presidentes e diversos acontecimentos históricos depois, a moeda sobrevive e se mostra bem mais estável do que suas antecessoras. Mas isso não significa que o real também não está exposto à inflação à sua maneira.

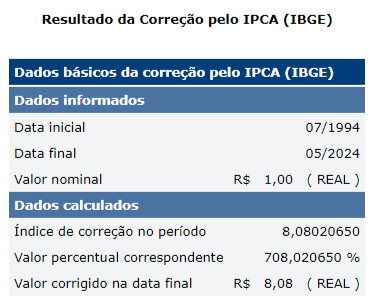

Se utilizarmos a calculadora do Banco Central comparando os valores entre 1994 e 2024, encontraremos uma inflação acumulada de 708%, utilizando como referência o primeiro dia de circulação do real (01/07/1994) e os últimos dados do IPCA (Índice de Preços ao Consumidor Amplo) divulgados pelo IBGE, referentes a maio de 2024.

Em outras palavras, esse cálculo exponencial aponta para uma perda no poder de compra da moeda brasileira.

O que você compraria com R$1 em julho de 1994 custa R$8 nos dias de hoje. Na lógica oposta, R$1 de hoje equivaleria a apenas R$0,12 trinta anos atrás.

NÃO DEIXE SEU R$1 VIRAR R$0,12 NOVAMENTE: CONFIRA TÍTULOS COM RETORNO DE ATÉ IPCA + 7%

Entenda os fatores que influenciam na inflação

A inflação é um indicador dos preços dos bens de consumo e serviços do país, mensurada por alguns índices, sendo o IPCA o oficial, medido pelo IBGE.

Os preços dependem de movimentações econômicas globais ou locais que permeiam toda a cadeia de produção dos bens de consumo, até chegarem nas prateleiras ou vitrines do consumidor.

No caso do Brasil atual, os holofotes viraram para a política local.

Declarações recentes do governo desenham um cenário incerto em relação aos gastos públicos, puxando um efeito dominó que exerce peso nas expectativas futuras para a inflação.

Felipe Miranda, CEO da Empiricus Research, comentou sobre o assunto em entrevista ao programa Morning Show da Jovem Pan na última segunda-feira (01).

Segundo ele, o Brasil tem um “desafio de Estado” que não conseguiu solucionar, mesmo com a implementação bem-sucedida de uma nova moeda há trinta anos:

“O que a gente não conseguiu solucionar […] é o desafio das contas públicas. E esse é um desafio de Estado no Brasil. O real foi muito feliz em endereçar o plano monetário e o plano da inflação […]; [mas] estamos ‘flertando’ com uma inflação mais alta lá na frente se a gente não endereçar o fiscal.”

Quer dizer que a inflação vai continuar subindo?

Os dados mais recentes retratam certo pessimismo inflacionário. Conforme dito por Felipe Miranda, o Brasil enfrenta um dilema para equilibrar as contas públicas, sem definir a melhor solução entre aumento da carga tributária e um plano de corte de gastos.

E como as contas públicas influenciam nas projeções de inflação?

Uma das formas de ilustrar essa dinâmica é: a incerteza fiscal interfere na precificação dos juros futuros pelo mercado e na paridade do real contra o dólar americano, valorizando a moeda estrangeira.

E muitos itens que compõem a “cesta” do IPCA são expostos à variação cambial de alguma forma – dependentes de importação e/ou negociados em dólar. Assim, os preços sobem, e o IPCA corrobora esse aumento.

Conforme comenta Matheus Spiess, analista também da Empiricus, em um de seus relatórios diários:

“No Brasil, as recentes declarações do presidente Lula têm causado um impacto significativo na economia, contribuindo para a acentuada desvalorização do real. […] Essas declarações, cujas motivações não estão claras, agravam as preocupações quanto à viabilidade do novo arcabouço fiscal. […] A desvalorização do real impacta diretamente a inflação.”

Em paralelo, o déficit das contas públicas também leva o governo a emitir mais moeda para contornar a situação, movimento que também desvaloriza o real.

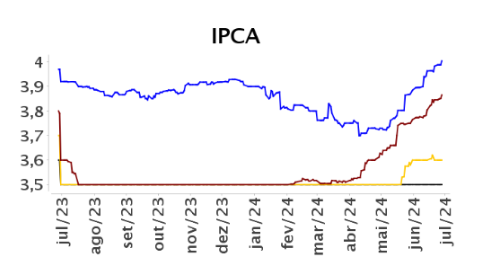

Atualmente, a mediana para o IPCA de 2024 está em 4%, e o mercado espera que continue aumentando. É o que informa o relatório Focus da última segunda-feira (01), documento divulgado semanalmente pelo Bacen com expectativas futuras das instituições financeiras para o mercado. O relatório trouxe o gráfico abaixo:

Com isso, você pode até se perguntar: e algum dia vai ser diferente?

Inflação é um risco contínuo

O fato é que a inflação é considerada um risco sistemático: risco ao qual todo o mercado está sujeito e cuja existência não se anula.

Mesmo que casos de deflação (queda na inflação) surjam em horizontes menores de tempo (mês a mês, por exemplo), a tendência é que a variação positiva sempre surja no longo prazo. Como é o caso da observação feita dos primeiros trinta anos do real.

Mas a não-anulação do risco não significa que o consumidor (investidor) não possa estar preparado para enfrentar as ressacas da maré quando vierem.

Pelo contrário: o investidor deve proteger seu dinheiro e seu poder de compra no longo prazo, investindo em títulos estratégicos, se não quiser assistir à desvalorização do seu patrimônio acontecendo na frente dos seus olhos.

Conheça estratégia para se proteger da inflação

O investidor não pode impedir que a inflação exista, mas pode “blindar” o seu próprio patrimônio contra sua oscilação.

Para Laís Costa, especialista em renda fixa da Empiricus, é preciso investir em títulos “bem difíceis de perder dinheiro nas taxas atuais”. Nesse caso, a recomendação é de títulos atrelados ao IPCA, com taxa real alta.

Os títulos indexados ao IPCA são mais longos (de maior duração) com retornos mais agressivos, projetados exatamente para proteção de patrimônio no longo prazo.

No vencimento dos títulos, o valor investido estará corrigido pela inflação acumulada do período em que esteve aplicado, além de somado a um ganho real, preservando, assim, o poder de compra do investidor.

Por onde começar a driblar a inflação

Laís e o restante do time de analistas da Empiricus selecionaram as melhores oportunidades atreladas ao IPCA no mercado, transformando-as em uma carteira recomendada nesse mês.

E o melhor: você pode receber essa carteira recomendada de forma 100% gratuita, atualizada todos os meses. E você não precisa investir nos ativos agora – apenas faça a leitura e tome sua decisão baseada no seu momento e perfil de investidor!

A carteira traz ativos de crédito privado – títulos de dívida emitidos por empresas – com nomes de risco equilibrado e dois grandes diferenciais: retornos muito acima dos praticados nos títulos públicos e isenção de imposto de renda.

Importante ressaltar que esses são títulos mais “apimentados” em relação a outros papéis da renda fixa tradicional, e não devem substituir a reserva de emergência do investidor.

Carteira recomendada deste mês

Na carteira de crédito privado desse mês, você vai encontrar títulos:

- De empresas dos setores de saneamento e energia, estáveis no desenvolvimento do país independentemente do cenário econômico;

- De uma empresa com alto potencial de crescimento na geração de caixa;

- Com retorno de até IPCA + 7,1%, muito acima dos retornos do Tesouro IPCA+.

E, assim, você busca por uma “imunidade” da sua carteira contra a inflação no longo prazo.

Lembrando que o relatório é 100% gratuito, e seu acesso a ele já está disponível – é só clicar no botão abaixo.