Imagem: Divulgação/Desktop

A Desktop (DESK3) divulgou um bom resultado referente ao 3T24 com o foco em rentabilizar a base de acessos e margens estáveis.

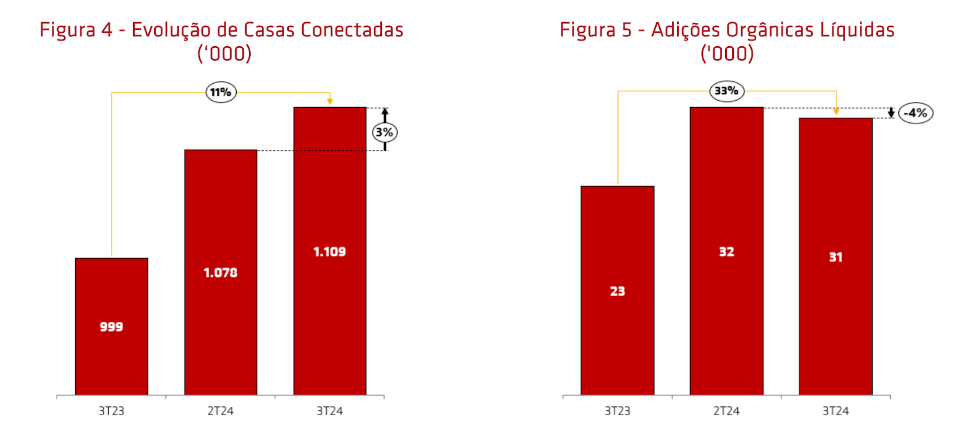

A companhia adicionou aproximadamente 100 mil Casas Passadas (HPs) desde o 3T23, que representa um crescimento de 2%. Vale relembrar que agora a estratégia da companhia é rentabilizar essa base, por isso a menor expansão de HPs não chega a preocupar.

Por outro lado, houve 31 mil adições líquidas no período, totalizando 1,1 milhão de Casas Conectadas (HCs), um aumento de 11% frente ao último ano. No 3T24, mesmo com uma leve desaceleração em setembro, ela conseguiu manter o importante patamar de 10 mil adições mensais de média.

Desktop mantém o status de maior crescimento de base do Brasil

Ainda sobre a desaceleração das adições em setembro, é importante destacar que observamos isso em praticamente todas as ISPs e Big Telcos no mês. Além disso, a Desktop mantém o status de maior crescimento de base no Brasil, em termos percentuais.

Receita líquida cresceu 13% em 12 meses

Com o aumento das conexões e incremento do ticket médio, a receita líquida da companhia atingiu R$ 288 milhões, +13% vs 3T23. Mas a expansão dos custos praticamente no mesmo nível fez com que a margem bruta ficasse estável em 76%.

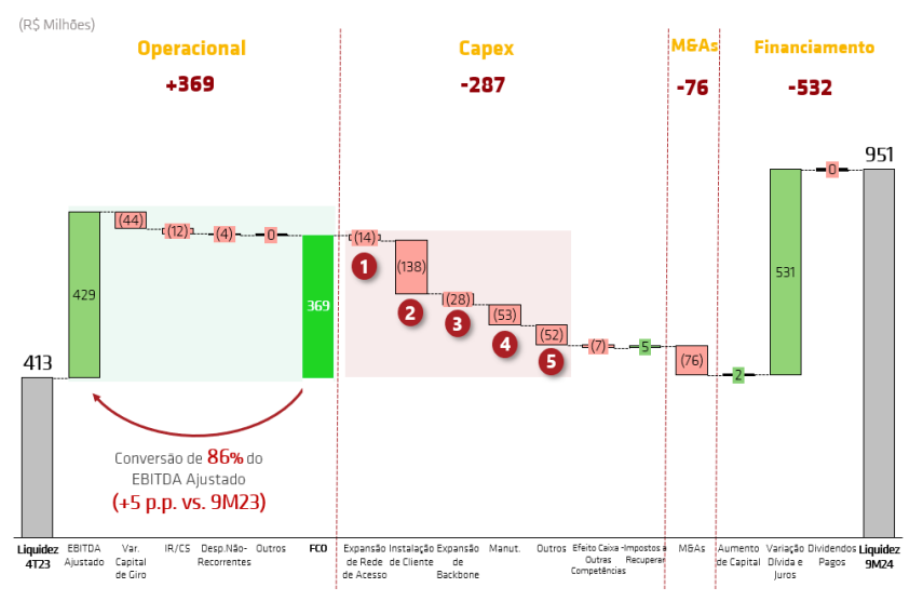

Ao excluir despesas não-recorrentes, o Ebitda ajustado alcançou R$ 147 milhões, com margem de 51% (+15% e +1 p.p. vs 3T23, respectivamente). A companhia segue apresentando um ótimo nível de conversão de Ebitda em fluxo de caixa operacional, que chegou a 86% no trimestre; isso mostra a sustentabilidade e serve como combustível para que ela siga investindo no negócio.

Alavancagem segue controlada e lucro líquido ajustado subiu 19% em 12 meses

No resultado financeiro, a companhia teve uma melhora de 7%, beneficiada pela queda da Selic no período.

É importante ressaltar que isso aconteceu mesmo com um aumento relevante da dívida bruta, já que a companhia captou cerca de R$ 1 bilhão em debêntures em julho e ainda está em fase de renegociação com bancos para pré-pagamento de algumas obrigações mais caras. Em linha com o 3T23, a alavancagem segue controlada em 2,4x dívida líquida/Ebitda.

Por fim, o lucro líquido ajustado alcançou R$ 48 milhões com margem de 17%, crescimentos de 19% e +1 p.p. na comparação anual, respectivamente.

Mais uma vez a Desktop apresentou bons números com margens saudáveis e uma boa conversão de caixa, o que corrobora o foco em rentabilizar sua base. Por 4x Valor de Firma/Ebitda esperados para 2025, DESK3 permanece entre as recomendações da Empiricus Research.