Imagem: iStock/ Rmcarvalho

A semana mais importante do ano enfrentou três tempestades de peso: as eleições nos EUA, diversas decisões de política monetária, incluindo Brasil e EUA, e o avanço acima do esperado do IPCA em outubro.

No cenário americano, o Comitê de Política Monetária do Federal Reserve (FOMC) desacelerou a magnitude do corte e reduziu a taxa de juros dos EUA em 0,25 ponto percentual, ajustando-a para o intervalo de 4,50% a 4,75% ao ano, como já era amplamente esperado pelo mercado.

Corte de juros nos EUA dentro do esperado e Powell fala em níveis condizentes

O comunicado trouxe poucas alterações em relação à decisão passada e continuou salientando que os riscos para a inflação e o emprego seguem equilibrados, evitando mencionar os efeitos das catástrofes climáticas no mercado de trabalho.

O comitê não deixou uma prescrição futura (forward guidance) clara e manteve a orientação de que os ajustes adicionais seguem dependentes dos dados macroeconômicos que serão divulgados nas próximas semanas.

Na coletiva de imprensa, o presidente do Banco Central dos EUA, Jerome Powell, afirmou que a medida de núcleo de inflação excluindo serviços de habitação estão em níveis condizentes com uma inflação de 2% ao ano. Ainda sobre a inflação de habitação, Powell disse que os novos aluguéis já indicam uma pressão inflacionária bem menor e que, portanto, o indicador deve convergir para níveis condizentes com a meta do Banco Central nas próximas leituras.

De maneira geral, o discurso de Powell foi marginalmente brando (dovish), o que nos indica que o cenário mais provável é de que haja mais uma redução de 25 pontos-base no Fed Funds na reunião de dezembro.

- LEIA MAIS: Acima da Selic a 11,25% ao ano: conheça 8 ações que ainda podem valorizar acima da taxa de juros, segundo analista

Taxa Selic sobe e aguardamos planos de ajuste fiscal

Seguindo na linha contrária, o Banco Central do Brasil (BCB) elevou, na quarta-feira (6) a taxa Selic para 11,25% ao ano. A decisão foi unânime, com o ajuste de 50 pontos-base já antecipado em nosso relatório da semana passada.

O comunicado manteve um tom firme (hawkish), conforme esperado, destacando as questões fiscais, que continuam sendo o principal fator de pressão sobre os prêmios de risco.

Nessa linha, houve sinalização de que, além de apresentar planos de ajuste fiscal, é importante que o governo também avance na implementação dessas medidas.

Inflação desancorada: até onde a Selic vai subir?

Além disso, o comunicado destacou uma inflação desancorada tanto para 2024 quanto para 2025. No horizonte relevante da política monetária, essa preocupação se estende agora do primeiro trimestre de 2026 para o segundo.

Embora o Banco Central não tenha se comprometido com um forward guidance indicando ajustes específicos ou a duração exata do ciclo de alta, as projeções de inflação apresentadas no comunicado indicam a necessidade de um ciclo de alta mais agressivo do que o relatório Focus indicava até então.

Não por coincidência, vimos diversos agentes de mercado revisando suas estimativas de Selic terminal para cima de 13% ao ano e o mercado passando a precificar mais um aumento do ritmo de alta da Selic na próxima reunião.

Na ata do Copom divulgada nesta manhã, a principal mensagem do comitê foi destacar a necessidade de estabilização fiscal e a reancoragem das expectativas de inflação no curto prazo, que tem se mostrado cada vez mais descolada do teto da meta.

O comitê ainda destacou que a redução dos gastos fiscais pode, inclusive, ser indutor de crescimento no médio prazo, devido aos efeitos de queda das taxas futuras nas condições financeiras. Além disso, o comitê afirmou que “uma deterioração adicional das expectativas pode levar a um prolongamento do ciclo de aperto de política monetária” e reconheceu que diversos fatores que vinham contribuindo para o processo desinflacionário estão se dissipando.

- VEJA MAIS: analista recomenda 5 ações para buscar uma tranquilidade maior e rendimentos caindo na conta a partir de novembro

Outros dados econômicos relevantes

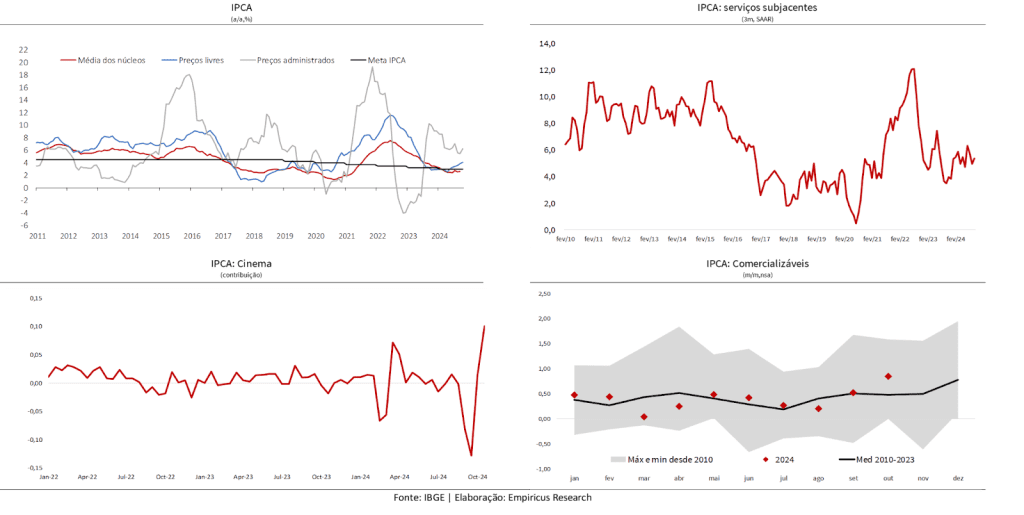

Nessa linha, o IPCA de outubro divulgado na última sexta-feira (8) ficou levemente acima da mediana das expectativas dos analistas de mercado.

O índice de inflação registrou uma alta mensal de 0,56%, acima da expectativa de 0,54% (m/m). Em termos anuais, a inflação acelerou para 4,76%, versus a mediana das projeções de 4,74% (a/a), puxada principalmente por itens mais voláteis.

O núcleo do indicador cheio e o núcleo de serviços permanecem elevados embora a leitura de outubro tenha compensado parte da surpresa de alta do mês anterior. Em números, o núcleo apresenta um patamar anualizado e dessazonalizado de 5,6% m/m e uma média de 4,6% nos últimos três meses.

No grupo de serviços, o destaque foi a contribuição de cinema que reverteu grande parte da queda dos preços de setembro. O grupo de alimentos mostrou alta significativa e deve continuar sob pressão devido, principalmente, às questões climáticas. Vale ainda destacar o efeito do câmbio depreciado na inflação dos itens comercializáveis.

Olhando para frente, a nossa expectativa é de que o IPCA termine em cerca de 4,8% a/a. Em relação à política monetária, a contínua incerteza em relação aos gastos do governo devem levar a uma nova aceleração (para 75 bps) no ritmo de alta da Selic ainda neste ano.

Continuamos dando preferência aos títulos pós-fixados.

Cardápio da semana: 3 títulos para investir

| Características da LCA pós-fixada do BTG Pactual | |

| Classificação de risco da instituição | Fitch: AAA (bra) |

| Público-alvo | Investidores em geral |

| Onde encontrar | BTG Pactual |

| Aplicação mínima | R$ 500,00 |

| Aplicação máxima | – |

| Liquidação | D+0 |

| Vencimento (prazo) | 12/11/2025 (365 dias corridos) |

| Rentabilidade anual | 94,00% do CDI |

| Tributação | Isenta |

| Pagamento de juros | No vencimento |

| Resgate | No vencimento |

| Garantias | Fundo Garantidor de Créditos (FGC) |

| Horário limite de aplicação | 17h45 |

| Características do CDB pós-fixado do Banco Sofisa com liquidez diária | |

| Classificação de risco da instituição | Fitch: AA- (bra) |

| Público-alvo | Investidores em geral |

| Onde encontrar | Banco Sofisa |

| Aplicação mínima | R$ 1,00 |

| Aplicação máxima | – |

| Liquidação | D+0 |

| Vencimento (prazo) | 16/11/2027 (1099 dias corridos) |

| Rentabilidade anual | 110,00% do CDI |

| Tributação | 15% |

| Pagamento de juros | No vencimento |

| Resgate | Liquidez diária |

| Garantias | Fundo Garantidor de Créditos (FGC) |

| Horário limite de aplicação | 22h |

| Características do CDB pós-fixado do Paraná Banco | |

| Classificação de risco da instituição | Fitch: AA- (bra) |

| Público-alvo | Investidores em geral |

| Onde encontrar | Paraná Banco |

| Aplicação mínima | R$ 100,00 |

| Aplicação máxima | R$ 150 mil |

| Liquidação | D+0 |

| Vencimento (prazo) | 03/11/2026 (721 dias corridos) |

| Rentabilidade anual | 125,00% do CDI |

| Tributação | 15% |

| Pagamento de juros | No vencimento |

| Resgate | No vencimento |

| Garantias | Fundo Garantidor de Créditos (FGC) |

| Horário limite de aplicação | 17h |

As taxas e vencimentos do títulos indicados nas tabelas acima são referentes ao dia 12 de novembro de 2024 e, portanto, são válidos apenas para o dia de hoje (12).

Para a sua reserva de emergência, aquele dinheiro que você pode precisar no curtíssimo prazo, recomendamos apenas o Tesouro Selic, disponível na plataforma do Tesouro Direto, ou fundos DI taxa zero.

Para ter dicas atualizadas semanalmente para a sua carteira de renda fixa, convido você a conhecer gratuitamente o Super Renda Fixa e aproveitar o novo ciclo de alta da Selic. Confira aqui.