Imagem: Divulgação

A Priner (PRNR3) voltou a mostrar bom crescimento de resultados, depois de alguns trimestres afetados pelo cancelamento/adiamento de contratos de alguns clientes relevantes. O resultado da Priner também foi muito ajudado pela recente aquisição da Real Estruturas (RE).

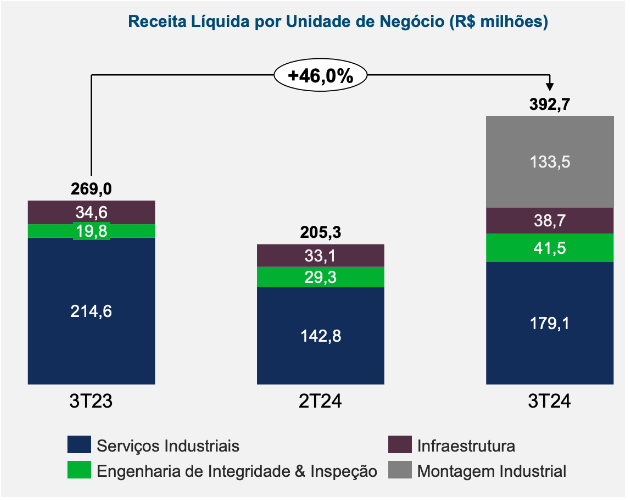

A receita líquida da Priner saltou 46%, para R$ 392,7 milhões na comparação anual. Excluindo a contribuição da RE (R$ 133,5 milhões), a receita líquida teria recuado 4%. Por outro lado na comparação trimestral, ainda sem considerar a RE, a receita teria subido 26%.

O fato de a receita ex-Real Estruturas ter voltado ao patamar de um ano atrás é um sinal importante, pois mostra que os impactos do primeiro semestre não são estruturais, como boa parte do mercado temia, e os resultados da Priner devem se normalizar daqui para frente.

- Tranquilidade na aposentadoria: entenda como investir em renda fixa com guia gratuito do Seu Dinheiro, portal do Grupo Empiricus; cadastre-se e receba

Priner dilui base de custos e melhora margem no período

Com o aumento de serviços e a aquisição da RE, a Priner não só conseguiu diluir a base de custos fixos, como também colocou em seu portfólio serviços com melhores margens, o que contribuiu para um salto de 72,6% no lucro bruto, para R$ 88,9 milhões, com ganho importante de 3,4 p.p. de margem bruta.

Na linha de despesas, observamos um incremento de aproximadamente R$ 13 milhões (+41%), mas é importante ressaltar que um aumento já era esperado, principalmente pelas aquisições da RE e da Welding. Além disso, a participação das despesas na receita caiu 0,3 p.p. na comparação com o 3T23.

Com esses efeitos, o Ebitda da Priner apresentou uma evolução notável de 96%, para R$ 58,1, com ganho de 3,8 p.p. de margem. Apenas como curiosidade, isso é mais do que o Ebitda da companhia do primeiro semestre inteiro (R$ 42 milhões).

O resultado financeiro piorou -R$ 3,3 milhões, por conta do maior endividamento e reajuste das parcelas devidas dos M&As. Falando em endividamento, um ponto de atenção após a aquisição da Real Estruturas era a alavancagem, mas o ótimo crescimento do resultado operacional fez a dívida líquida/Ebitda cair de 2,2x no 2T24 para 1,8x neste trimestre, o que inclusive deixa o balanço com espaço para a companhia voltar a pensar em novos M&As.

PRNR3 salta no lucro e ação segue na carteira

Por fim, com uma bela ajuda da Real Estruturas, normalização dos serviços e ótima diluição de custos e despesas, a Priner mostrou um grande salto no lucro líquido, que saiu de R$ 2,3 milhões no terceiro trimestre do ano anterior, para R$ 20,8 milhões no 3T24.

Depois de um primeiro semestre fraco, a Priner mostrou ao mercado que o pessimismo do mercado estava exagerado, e que os resultados devem voltar a mostrar boa evolução e consistência daqui para a frente. Por cerca de 4,5x Valor da Firma/Ebitda, a ação PRNR3 segue na carteira de small caps recomendada pela Empiricus Research.

Além das ações da Priner, outras empresas small caps também estão no radar da equipe de analistas da Empiricus Research para capturar lucros com o crescimento dessas companhias. No Microcap Alert, você pode conferir teses de investimento relevantes nessas empresas com potencial de decolar. Confira aqui.