Imagem: iStock.com/Manuel Milan

O fundo imobiliário Hotel Maxinvest (HTMX11) anunciou sua décima sexta emissão de cotas, visando captar aproximadamente R$ 250 milhões, já descontados os custos de distribuição. Serão emitidas cerca de 1,72 milhão de novas cotas, com possibilidade de lote adicional de até 25% da quantidade de novas cotas.

Detalhes da oferta do HTMX11

O volume mínimo da oferta é de aproximadamente R$ 25,9 milhões (já com os custos de distribuição), equivalente a 172.247 novas cotas. O preço de subscrição será de R$ 145,14 por cota, acrescido de R$ 5,52 (equivalente a 3,8%) de custos de distribuição, totalizando R$ 150,66 por cota.

Os cotistas que tiverem interesse em participar deverão manifestar sua vontade até o dia 27 de novembro. A liquidação da oferta está prevista para o dia 02 de dezembro.

A gestora divulgou um pipeline de aquisição de até 589 quartos com múltiplo de compra de 8,3 vezes, equivalente a cap rate de 12%. As unidades estão localizadas nos hotéis: Novotel Morumbi, Ibis Budget Morumbi, Ibis Morumbi e Ibis Ibirapuera – os dois últimos já estão presentes na carteira do fundo.

De acordo com o estudo de viabilidade apresentado, os ativos do pipeline representam um acréscimo potencial de renda recorrente de aproximadamente 13%, além de uma apreciação patrimonial de aproximadamente 50% frente ao custo.

De acordo com o mesmo estudo de viabilidade, o dividend yield projetado para o médio prazo seria de 10,1%-10,6% ao ano, sem considerar a remuneração de venda de ativos e o benefício fiscal do PERSE (Programa Emergencial de Retomada do Setor de Eventos).

Incluindo o potencial de ganho de capital da apreciação patrimonial, a TIR (taxa interna de retorno) estimada de 12 meses e 24 meses seria de 28,5% e 19,8%, respectivamente.

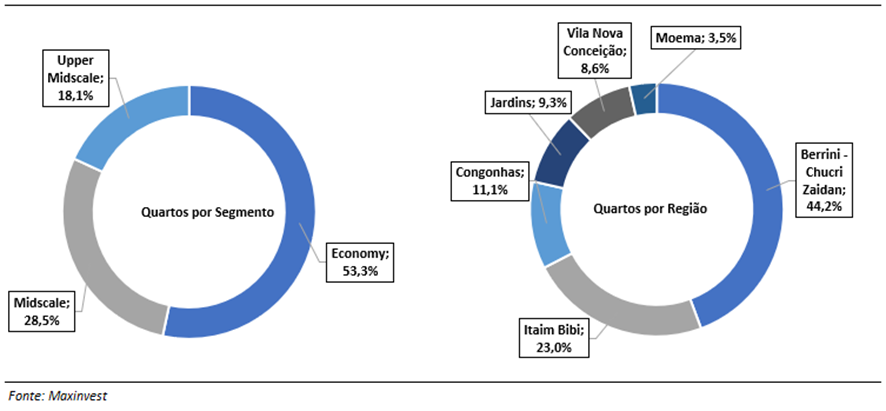

Portfólio atual tem 76% das unidades de hotéis em regiões premium

O portfólio do HTMX11 é composto por 452 unidades hoteleiras distribuídas em 20 hotéis, todos localizados na cidade de São Paulo, que é o foco da política de investimentos do fundo.

Essa concentração geográfica é justificada pela força do mercado paulistano, caracterizada por uma alta taxa de ocupação e pelas rígidas barreiras de entrada de novos concorrentes, fundamentada pelos custos elevados e pela escassez de terrenos bem localizados.

A cidade de São Paulo concentra cerca de 10% dos hotéis e 23% das unidades disponíveis no estado. A demanda por hospedagem na cidade é impulsionada principalmente por viagens de negócios, eventos corporativos, feiras e exposições.

O fundo está estrategicamente posicionado para capturar esse fluxo, com 76% de suas unidades concentradas em regiões premium, que também abrigam os principais polos corporativos da cidade. Além disso, 11% do portfólio está localizado na área de Congonhas, com ligação direta a um dos aeroportos mais movimentados do país.

Alem disso, o HTMX11 tem três tipos de flats disponíveis: Econômico (53%), Midscale (28%) e Upper Midscale (18%).

A categoria Econômica oferece quartos simples voltados para pernoites, com serviços básicos e preços acessíveis. Já as categorias Midscale e Upper Midscale se destacam por oferecer quartos maiores, maior conforto e serviços superiores, o que naturalmente resulta em diárias mais elevadas. Essas diferenças permitem atender a perfis diferentes, ampliando a diversificação do portfólio.

Desde janeiro de 2023, a presença de quartos da categoria Econômica cresceu mais de 13 pontos percentuais, uma mudança significativa no perfil do portfólio. Já a presença em regiões premium se manteve consistente, o que vemos como positivo.

- [Seleção “premium” de fundos imobiliários] Veja quais são os 5 FIIs recomendados pelo analista Caio Araujo para buscar ótimos dividendos mensais. Baixe aqui o relatório gratuito.

Dados operacionais

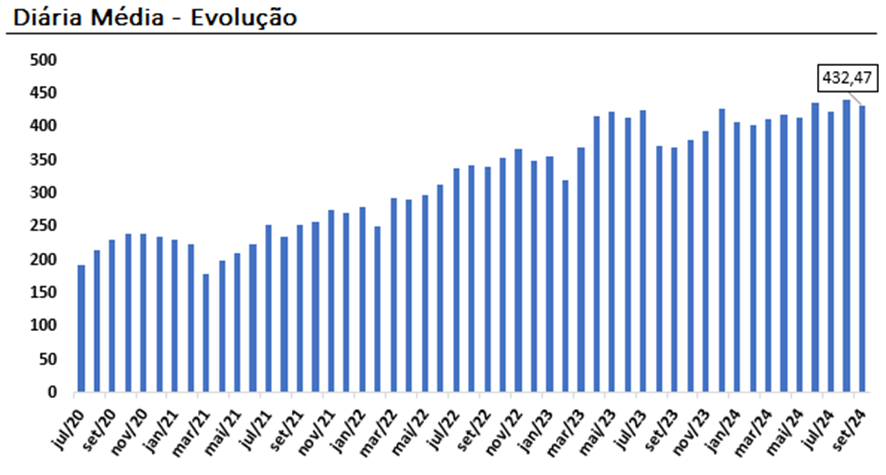

Com relação às métricas operacionais, o portfólio apresentou crescimento significativo nos últimos anos. Em agosto de 2024, a diária média atingiu R$ 572 e a RevPar chegou a R$ 387, representando crescimentos reais de 9,7% e 11,7%, respectivamente, em comparação ao mesmo período do ano anterior.

Este desempenho não é exclusividade do HTMX11. De acordo com a ABIH-SP, no acumulado de 2024, a diária média e o RevPar dos hotéis na capital paulista cresceram 27% nos últimos dois anos, aproximadamente.

| Tipo | Composição SP | Taxa de ocupação | Diária média | RevPar |

| Econômico | 46% | 66,9% | R$ 323,38 | R$ 216,40 |

| Midscale | 41% | 62,9% | R$ 482,65 | R$ 303,63 |

| Upscale | 13% | 55,8% | R$ 821,65 | R$ 458,87 |

Retomada de eventos presenciais em São Paulo impulsionou os preços

A recuperação do nível de preços é evidente, promovida pela retomada de eventos presenciais na capital paulista.

Ainda assim, a taxa de ocupação permanece em níveis inferiores ao período pré-pandemia – em nossa visão, dois fatores interferem neste indicador: i) a promoção do trabalho remoto e de eventos corporativos online; e ii) o aumento de competidores “short stay”, como Airbnb, especialmente em locações com propósito de lazer.

PERSE tem impactado positivamente resultados do setor

Importante ressaltar que os resultados do setor e do fundo estão sendo positivamente impactados pelo PERSE (Programa Emergencial de Retomada do Setor de Eventos), que concedeu isenção de tributos federais para empresas do setor após o impacto da pandemia. Após revisão no início do ano, o programa tem vencimento em 2026, com repactuação gradual dos tributos a depender do regime de apuração.

Com o governo em busca de aprimoramento fiscal, não seria surpresa uma nova reorganização dos prazos, dado que os números do setor estão saudáveis atualmente. De acordo com a gestão, a remoção dos benefícios do PERSE representaria uma queda próxima de 10% da receita de locação do HTMX11.

Além da receita de locação, parte importante da remuneração do fundo consiste na venda de unidades para terceiros. O HTMX11 adota uma estratégia de aquisições oportunísticas, comprando ativos descontados em diferentes períodos de sua história.

Após um período usufruindo da renda do ativo, o fundo procura o desinvestimento das unidades. O interesse pela compra de flats pelos investidores individuais permitiu ao fundo uma expansão considerável de múltiplo de venda (próximo de imóveis residenciais). Ao todo, foram 528 quartos vendidos a um múltiplo de venda médio de 17,1 vezes (cap rate de 5,8%).

| Ano | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | 2024 |

| UH vendidas | 11 | 17 | 3 | 1 | 9 | 47 | 32 |

| Lucro por cota | 1,50 | 3,15 | 0,48 | 0,19 | 1,77 | 11,83 | 5,95 |

Em 2023, com a alienação de quase 50 unidades, o ganho de capital foi de aproximadamente 73%. No acumulado de 2024 (até setembro), o fundo realizou 32 vendas, gerando R$ 5,95 de lucro por cota, dando indícios que ainda há potencial para novas vendas na estratégia adotada.

- VEJA MAIS: Carteira que rendeu 470% acima do Ifix aponta 5 fundos imobiliários para buscar superar o índice

Vale a pena participar da emissão de cotas do HTMX11?

Na nossa visão, o Hotel Maxinvest (HTMX11) se apresenta como uma ótima combinação de geração de renda e ganho de capital no mercado imobiliário.

Seu portfólio de hotéis está posicionado em uma praça resiliente (São Paulo) e conta com uma boa diversificação de imóveis e operadoras. Além disso, sua carteira foi capaz de aproveitar a retomada do setor, com aumento significativo de diária e taxa de ocupação média.

Ademais, a vertente de venda de unidades ganhou bastante tração nos últimos dois anos, com quase 80 operações e com ganhos médios acima de 2 vezes o valor investido.

Com a nova emissão de cotas, o fundo pretende reforçar seu portfólio com novas unidades hoteleiras. A possibilidade de adquirir os ativos com desconto, sem desvio de estratégia e com cap rate próximo de 12% garante atratividade interessante para a proposta.

Nosso modelo aponta para uma oportunidade de ganho de capital, aliado a um dividend yield de dois dígitos para os próximos 12 meses. E, caso a emissão e aquisição dos imóveis seja bem sucedida, a cota patrimonial deve saltar para algo em torno de R$ 190 por cota.

Para o investidor com interesse na exposição ao setor hoteleiro, interpretamos que o HTMX11 seja a melhor opção na prateleira de investimentos.

Sugerimos o investimento preferencialmente via oferta de cotas, tendo em vista o desconto em relação à cotação de mercado. Lembrando que o prazo de subscrição das cotas vai até quarta-feira (27).