Um ambiente de incertezas e de altas taxas de juros – é nele que iremos viver por um bom tempo. A inflação, que vinha em trajetória ascendente em função dos choques de oferta nas cadeias de suprimento globais afetadas pela pandemia, teve um agravante. A guerra entre Rússia e Ucrânia pressiona os preços das commodities e traz novas consequências logísticas e de fornecimento. Com isso, a resposta dos bancos centrais é de aperto monetário.

O relatório da série Palavra do Estrategista, conduzida por Felipe Miranda, CIO e estrategista-chefe da Empiricus, divulgado nesta terça-feira (23/03) aos assinantes, detalha o cenário macroeconômico e traz alternativas de investimentos para o momento.

Segundo ele, em se tratando da Bolsa, diante da elevação dos juros, está havendo cada vez mais uma migração para ações de bancos e ao value investing, empresas de qualidade que estão negociando abaixo de seus valores intrínsecos, mas com potencial de valorização no médio e longo prazo.

Essa estratégia foi adotada na carteira que ele lidera Oportunidades de Uma Vida, desde o segundo semestre do ano passado.

Reforçando esse movimento, Felipe anunciou, em seu relatório, a entrada do Itaú (ITUB4) no portfólio, com peso de 3%.

Para isso, ele decidiu reduzir a participação de Vale (VALE3) de 10% para 8,5% – que representa pegar parte do lucro-, e também diminuir a parcela de Oi (OIBR3) de 3% para 1,5%, o que se traduz em menos risco.

ITUB4: O que motiva a aposta no bancão?

Apesar de a concorrência ter acirrado no setor financeiro, com o advento das fintechs – lê-se aqui a atuação de players como Nubank e Banco Inter, o Itaú seguiu firme, registrando crescimento nas suas atividades e eficiência.

A receita de serviços e seguros avançou 7% em 2021, em relação ao ano anterior. E a reversão de parte das provisões para devedores duvidosos (inadimplência), que foram necessárias para atravessar a fase mais crítica da pandemia, fez com que o retorno sobre o patrimônio líquido (ROE) do Itaú, voltasse para o patamar de 20%. Isso demonstra que não foi a maior competição, o motivo central da queda temporária desse indicador, avalia o CIO da Empiricus.

Na visão de Felipe Miranda, a rentabilidade do banco tem espaço para aumentar ainda mais. “Podemos esperar uma eventual ampliação do ROE como consequência da escalada da Selic, que poderá levar a maiores spreads”, explica. Spread é a diferença entre a taxa cobrada nos empréstimos aos clientes pessoas físicas e jurídicas e o custo de captação desse dinheiro pelo.

Outro ponto positivo do Itaú que ele levanta no relatório é a experiência na concessão de crédito, especialmente a capacidade de gerenciamento de riscos em uma economia emergente e volátil. “O banco aumentou suas provisões na pandemia e foi até mais conservador do que a realidade exigiu de fato, podendo reverter boa parte na sequência”, exemplifica.

Inclusive, o analista tem batido na tecla que a atividade de crédito não é tarefa fácil e, por isso, diversas fintechs não têm conseguido surfar bem nessa área como esperavam. “Esse é um dos pontos da minha tese de posição short no Nubank. Existe um grande desafio para avançar nas linhas de crédito no país”, afirma o CIO da Empiricus.

Ele cita ainda o caso emblemático da queda acentuada das ações da Stone, após a divulgação dos resultados com números da operação de crédito abaixo do consenso de mercado.

Quanto ao Itaú, as projeções do banco (guidance) são de ampliação da carteira de crédito total entre 11,5% e 14,5% este ano, com margem de clientes entre 22% e 25%. Conforme Felipe, são números capazes de levar a um incremento no lucro.

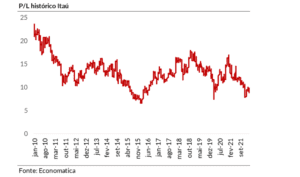

No relatório Palavra do Estrategista, Felipe ressalta ainda que ITUB4 está muito barata. “A ação negocia no menor múltiplo preço sobre lucro (P/L) dos últimos 10 anos”, diz.

O indicador P/L é de apenas 9 vezes. Veja abaixo:

Outras apostas para o momento

O relatório Palavra do Estrategista também traz a indicação de um Certificado de Recebível Imobiliário (CRI) para os investidores surfarem de maneira isenta na alta da Selic e reforça a recomendação de uma exposição em ouro, trazendo informações relevantes sobre produtoras globais do metal precioso.