Na sexta-feira passada (16), Marcio Kaufman, ex-CEO da Vivara (VIVA3) e filho do fundador Nelson Kaufman, vendeu o equivalente a 2,3% do capital da empresa, depois de ter se saído de outros 6% nos últimos meses.

O block trade trouxe pouco desconto para o preço de tela e foi rapidamente absorvido pelo mercado. As 5,3 milhões de ações foram vendidas a R$ 27,35, diferença de 1,8% em relação à cotação do papel antes do início do leilão.

“No curto prazo”, explica Richard Camargo, da Empiricus Research, “isso criou um ‘overhang‘ nas ações, e nos deixou inclusive preocupados se Vivara ficaria de fora de uma eventual recuperação dos mercados. Mas, felizmente não é o que temos visto”.

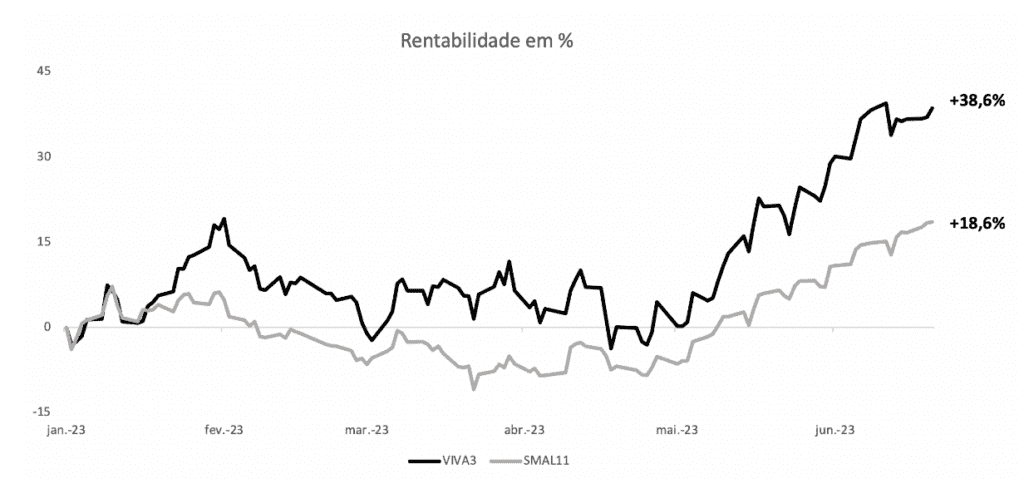

No ano, as ações da Vivara sobem 38,6%, contra 18,6% do SMAL11, índice de small caps, até o fechamento de ontem (21).

Fonte: Bloomberg | Elaboração: Empiricus

Depois da venda descrita acima, Marcio passou a deter 5,2% das ações da Vivara, sendo que 2% ainda permanecerão travados pelo acordo de acionistas. Há um lockup (ou seja, uma trava) de 60 dias para que ele volte a vender.

“Em todo caso, esse vento contrário está próximo de se dissipar”, afirma Richard.

Recomendada pela Empiricus Research e presente em suas carteiras, o analista conta que a equipe segue animada com a ação de maior joalheria da América Latina: “a companhia tem plano de investimentos sólido e tem nos surpreendido positivamente com sua capacidade de execução trimestre após trimestre“.

Larissa Quaresma, também da Empiricus Research, acredita, ainda, que o fato de Vivara ser focada no varejo de alta renda, o público-consumidor é menos afetado pela situação macroeconômica do país e pela dificuldade de acesso a crédito devido a taxas de juros elevadas.

Negociada a 16 vezes lucros estimados para os próximos 12 meses, os analistas veem espaço tanto para Vivara (VIVA3) crescer seu lucro por ação, quanto expandir seus múltiplos na medida em que os juros começarem a ceder.

- Um ‘2º salário’ mensal com dividendos pode estar ao seu alcance – mas, para isso, você precisa saber como investir de forma eficiente nas ações que pagam os melhores proventos. CLIQUE AQUI PARA CONHECER GRATUITAMENTE AS 5 AÇÕES QUE MAIS PAGAM DIVIDENDOS.