Imagem: iStock/Rmcarvalho

Entramos no último trimestre do ano, período que tipicamente carrega uma sazonalidade positiva para os ativos de risco globais. Ainda mais animador, esse período deve ser marcado pelo afrouxamento monetário coordenado de economias desenvolvidas como Canadá, Europa, Suíça, além dos EUA.

Vale ainda lembrar que a China, segunda maior economia do mundo, também acionou o modo “ultra acomodatício”, contribuindo para o crescimento significativo da liquidez dos mercados globais.

EUA: Crescimento econômico satisfatório, mas taxa de desemprego segue desafio

Nos EUA, a terceira e última leitura do PIB do 2º trimestre de 2024, divulgada na quinta-feira (26), confirmou o crescimento de 3,0% (t/t, saar), em linha com a leitura anterior e as expectativas do mercado. O resultado foi impulsionado por revisões positivas nos gastos do governo e no investimento em estoque privado, que compensaram as revisões negativas no investimento fixo não residencial e nas exportações. O consumo pessoal, que havia sido um dos principais motores no trimestre anterior, foi levemente revisado para baixo, de 2,9% para 2,8%.

Olhando para frente, os dados de atividade divulgados no terceiro trimestre sugerem mais um trimestre de crescimento econômico satisfatório, a despeito do contínuo arrefecimento do mercado de trabalho por lá.

Ainda na semana passada, o índice de preços de despesas de consumo pessoal (PCE) – indicador de preços preferido do Federal Reserve – aumentou 2,5% (t/t), mantendo-se em linha com as estimativas anteriores. O núcleo do índice de preços PCE, que exclui alimentos e energia, também permaneceu estável em 2,8%.

Na comparação mensal, o indicador subiu apenas 0,13%, com uma composição benigna. O super-núcleo, medida acompanhada de perto pelo Fed, teve um crescimento modesto de 0,16% m/m.

O PCE confirmou o cenário mais benigno de inflação que foi mostrado pelos demais indicadores de preços no mesmo período (CPI e PPI) e mantém um amplo espaço para o Federal Reserve manter o foco voltado para o mercado de trabalho.

Nesse sentido, os próximos dias serão bastante importantes para os mercados, pois teremos a divulgação dos dados de mercado de trabalho americano de setembro. A mediana das projeções dos analistas aponta para a manutenção da taxa de desemprego em 4,2%. Um possível aumento nesse número deve levar os mercados a precificar um novo corte de 50 pontos-base no Fed Funds na reunião de novembro.

- Aposentadoria: Quanto poupar por mês para poder se aposentar sem preocupações financeiras? Faça sua simulação GRATUITA aqui

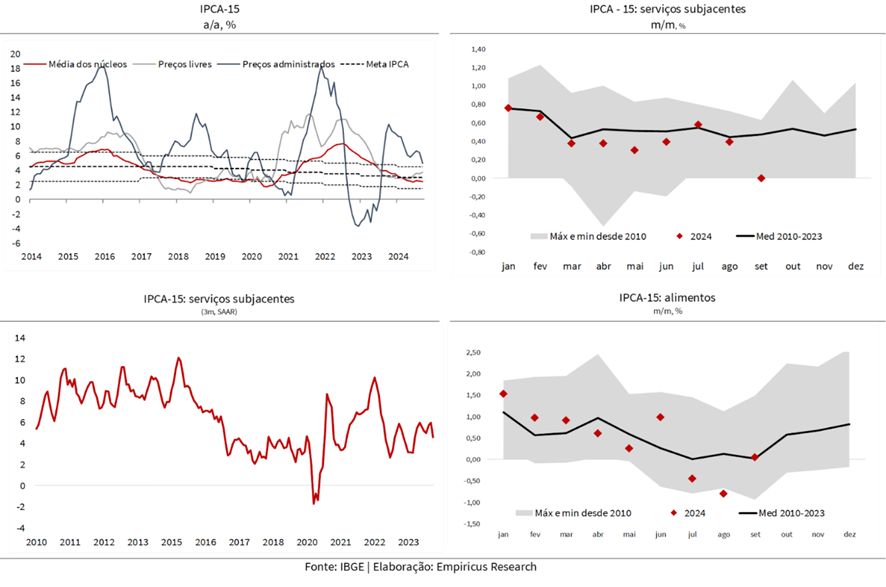

No Brasil, IPCA+15 de setembro fica abaixo das expectativas e cenário inflacionário aponta para inflação acima da meta

No cenário doméstico, o IPCA-15 de setembro divulgado na última quarta-feira (25) surpreendeu ao vir bem abaixo das expectativas do mercado, com alta de 0,13% m/m, enquanto o consenso apontava para um aumento de 0,28%. No acumulado de 12 meses, o índice desacelerou para 4,12% a/a, ante 4,35% no mês anterior.

A desaceleração do índice foi puxada principalmente pela redução da contribuição do núcleo de serviços, combustíveis e bens industrializados:

- Em relação ao núcleo de serviços, os destaques foram a queda dos preços de cinema (devido a semana do cinema) e seguro voluntário de veículos.

- No grupo de bens semiduráveis, o destaque positivo foi a redução da contribuição de vestuário

- Em bens duráveis, a alta de automóveis novos foi compensada pela deflação de automóveis usados e de itens da linha branca.

Embora a leitura tenha sido benigna, com viés de baixa para setembro, as surpresas em itens voláteis indicam que a desaceleração pode não ser sustentável, já que esses preços tendem a se normalizar no curto prazo. Como dissemos no relatório anterior, o cenário inflacionário para o horizonte relevante de política monetária aponta para uma inflação consideravelmente acima da meta.

- Não é LCI, nem LCA, nem LCD: analista de renda fixa recomenda outros títulos para aproveitar o ciclo de alta dos juros no Brasil; veja aqui quais são.

Cardápio da semana: cenário aponta para alocação maior em pós-fixados

Em relação à estratégia de renda fixa, o cenário de inflação desancorada, crescimento robusto e fiscal expansionista sugere uma alocação acima do neutro em pós-fixados.

| Características do CDB pós-fixado do Banco Daycoval com liquidez diária | |

| Classificação de risco da instituição | Fitch: AAA(bra) |

| Público-alvo | Investidores em geral |

| Onde encontrar | Daycoval |

| Aplicação mínima | R$ 1 mil |

| Aplicação máxima | – |

| Liquidação | D+0 |

| Vencimento (prazo) | 01/10/2027 (1095 dias corridos) |

| Rentabilidade anual | 110,00% do CDI |

| Tributação | 15% |

| Pagamento de juros | No vencimento |

| Resgate | Liquidez diária |

| Garantias | Fundo Garantidor de Créditos (FGC) |

| Horário limite de aplicação | 18h |

| Características do CDB pós-fixado do Banco BTG Pactual com liquidez diária | |

| Classificação de risco da instituição | Fitch: AAA(bra) |

| Público-alvo | Investidores em geral |

| Onde encontrar | BTG Pactual |

| Aplicação mínima | R$ 50,00 |

| Aplicação máxima | – |

| Liquidação | D+0 |

| Vencimento (prazo) | 01/10/2025 (365 dias corridos) |

| Rentabilidade anual | 100,25% |

| Tributação | 17,50% |

| Pagamento de juros | No vencimento |

| Resgate | Liquidez diária |

| Garantias | Fundo Garantidor de Créditos (FGC) |

| Horário limite de aplicação | 17h45 |

| Características do CDB pós-fixado do Nubank | |

| Classificação de risco da instituição | Moody’s: AAA (bra) |

| Público-alvo | Investidores em geral |

| Onde encontrar | Ion Itaú |

| Aplicação mínima | R$ 1 mil |

| Aplicação máxima | – |

| Liquidação | D+0 |

| Vencimento (prazo) | 01/10/2026 (730 dias corridos) |

| Rentabilidade anual | 104,00% do CDI |

| Tributação | 15% |

| Pagamento de juros | No vencimento |

| Resgate | No vencimento |

| Garantias | Fundo Garantidor de Créditos (FGC) |

| Horário limite de aplicação | 14h30 |

| Características do CDB pós-fixado do Paraná Banco | |

| Classificação de risco da instituição | Fitch: AA- (bra) |

| Público-alvo | Investidores em geral |

| Onde encontrar | Paraná Banco |

| Aplicação mínima | R$ 100,00 |

| Aplicação máxima | – |

| Liquidação | D+0 |

| Vencimento (prazo) | 22/09/2026 (721 dias corridos) |

| Rentabilidade anual | 122,00% do CDI |

| Tributação | 15% |

| Pagamento de juros | No vencimento |

| Resgate | No vencimento |

| Garantias | Fundo Garantidor de Créditos (FGC) |

| Horário limite de aplicação | 17h |

As taxas e vencimentos do títulos indicados nas tabelas acima são referentes ao dia 1 de outubro de 2024 e, portanto, são válidos apenas para o dia de hoje (1).

Para a sua reserva de emergência, aquele dinheiro que você pode precisar no curtíssimo prazo, recomendamos apenas o Tesouro Selic, disponível na plataforma do Tesouro Direto, ou fundos DI taxa zero.