Os principais temas do dia no mercado financeiro brasileiro são as discussões sobre a reforma tributária e preocupações sobre o mercado de crédito.

Sobre o primeiro tema, ontem, o líder do governo na Câmara, José Guimarães, disse que o “sentimento” é de que a reforma tributária deve ser votada até o final de maio, sem dar detalhes sobre o desenho da matéria.

Nesta manhã, uma entrevista do secretário de Reforma Tributária, Bernard Appy, revela que é possível aprovar uma emenda constitucional da reforma tributária sobre consumo ainda na metade deste ano, porém, o novo Imposto sobre Bens e Serviços (IBS) dever entrar em vigor apenas em 2025, já que se faz necessária a aprovação também de uma lei complementar para garantir a segurança jurídica do IBS.

Para a segunda metade de 2023, ficaria a discussão sobre a reforma da tributação na renda e a mudança na tributação sobre a folha de pagamento.

Lula e Haddad tentam soluções para o mercado de crédito

Sobre os sinais preocupantes advindos do mercado de crédito local, em matéria divulgada hoje, o Ministro Fernando Haddad anunciou que o presidente Lula autorizou a contratação de um sistema para viabilizar o programa de renegociação de dívidas de pessoas físicas, o Desenrola.

Do lado do mercado, cresce o sentimento de que o Banco Central (BC) sairia “ao resgate” do mercado e poderia antecipar o ciclo de corte de juros.

No gráfico abaixo, podemos ver que, há um mês (em vermelho), o mercado precificava uma pequena probabilidade de corte na Selic a partir da reunião de agosto. Hoje (em preto), contudo, essa precificação foi antecipada para a reunião marcada para início de maio.

Naturalmente, com a falta de transparência em relação ao próximo arcabouço fiscal e uma inflação em patamares elevados, essa antecipação também tem gerado o aumento de probabilidade da volta do ciclo de alta já no segundo semestre de 2024.

Este curto período de Selic abaixo do patamar atual não seria suficiente para reabrir o mercado de crédito para as pequenas e médias empresas. Também seria otimista assumir que o mercado teria apetite a risco suficiente para absorver todas as novas emissões de empresas com dificuldade de rolar suas dívidas.

Ainda que a nova regra fiscal seja conhecida antes do próximo COPOM, como o Ministro Haddad tem dito, não nos parece razoável assumir que o mercado retirará o prêmio de risco fiscal de suas projeções de juros futuros à primeira vista.

A nossa percepção é de que, se o BC de fato antecipar o ciclo de corte de juros, haverá uma mudança de postura dos diretores da autarquia e uma condução nessa linha no próximo comunicado. É possível fazer esse movimetno de forma técnica sem levar a uma ruptura da credibilidade da instituição, mas isso deve levar mais tempo do que a ala política gostaria.

Veja as recomendações de renda fixa da semana

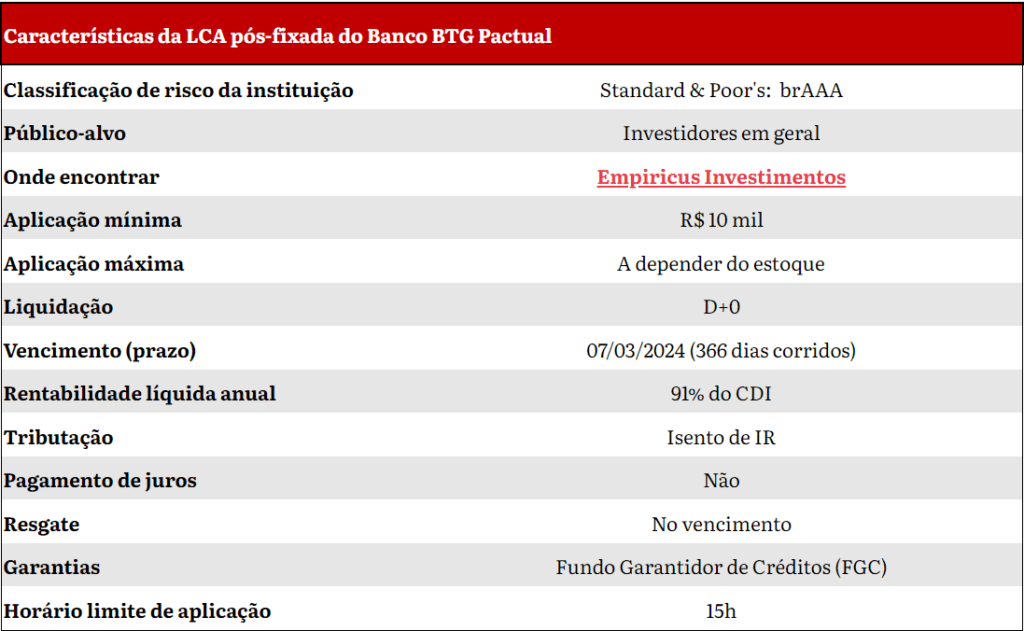

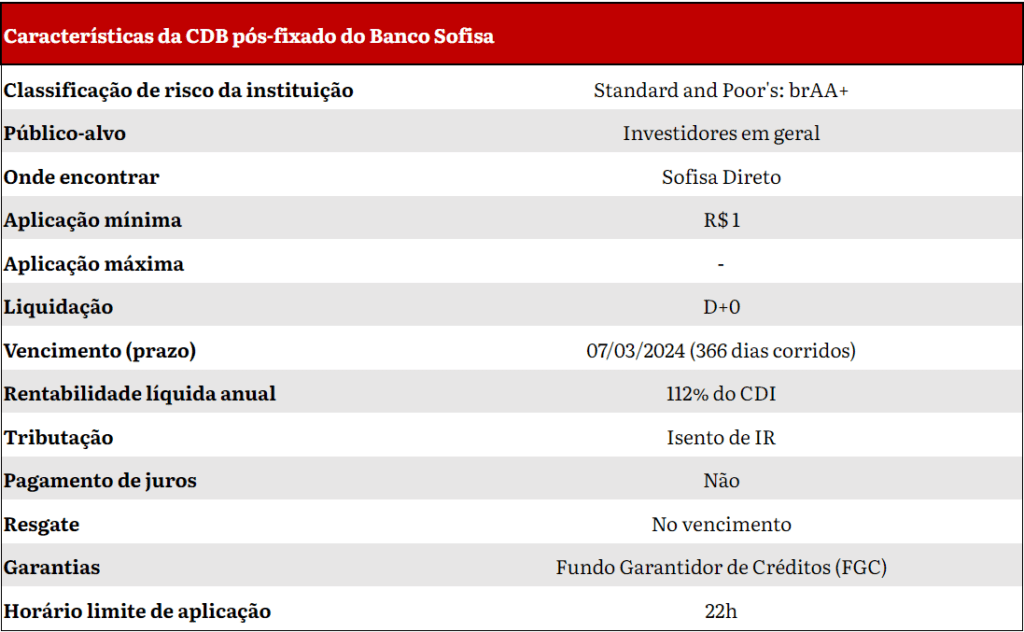

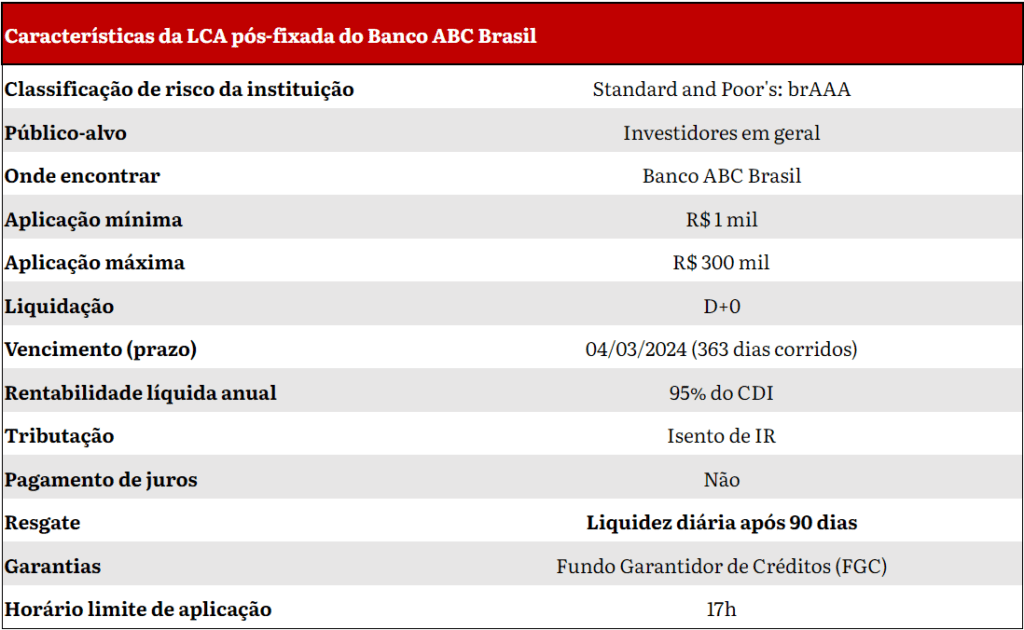

No nosso cenário base, contudo, continuamos vendo um possível corte de juros apenas no segundo semestre deste ano. Considerando o nível de incertezas à frente, mantemos nossa preferência por títulos pós-fixados de curto prazo.

Nas recomendações abaixo, trazemos o que consideramos ser os investimentos com a melhor relação risco retorno para o investidor pessoa física, disponível para compra diretamente em plataforma.

Todas as recomendações abaixo são títulos que contam com a proteção do Fundo Garantidor de Créditos, contudo, o investidor precisa se certificar de que não ultrapassou o limite de R$ 250 mil por instituição, incluindo os juros a receber do investimento.

Por fim, mas não menos importante, para a sua reserva de emergência, aquele dinheiro que você pode precisar no curtíssimo prazo e que precisa estar disponível imediatamente, recomendamos o Tesouro Selic, disponível na plataforma do Tesouro Direto, ou fundos DI taxa zero.

*O trecho do relatório e as indicações acima pertencem à série Super Renda Fixa, da Empiricus, comandada por Lais Costa e Rafaela Rocha. Os assinantes da série têm acesso aos relatórios completos, com informações a respeito do mercado brasileiro e internacional, além das tradicionais recomendações.