Caso o leitor acompanhe o noticiário econômico e financeiro, provavelmente deve ter se deparado com várias matérias ao longo do tempo dizendo que a bolsa brasileira está barata – e essa realidade parece nunca mudar.

É claro que é bom comprar boas ações a preços atrativos, mas é importante que elas caminhem para o preço considerado justo com o passar do tempo. Afinal, de que adianta ser barata e continuar sempre assim?

Enquanto o Ibovespa cai quase -4% no ano, bolsas como a dos Estados Unidos deslancham. O principal índice acionário dos EUA registra alta de +26% em 2024, enquanto o Nasdaq, focado em empresas de tecnologia, +30%.

O leitor pode argumentar, com razão, que não é justo comparar o desempenho da bolsa brasileira, um país emergente, com a da maior economia do mundo.

O problema é que o Ibovespa encerrou o primeiro semestre de 2024 com o pior desempenho entre as principais bolsas globais, considerando a moeda local como parâmetro.

Enquanto isso, os investidores puderam acompanhar altas vigorosas de outros ativos de risco, como as empresas de tecnologia e as criptomoedas, por exemplo.

A bolsa brasileira realmente está barata?

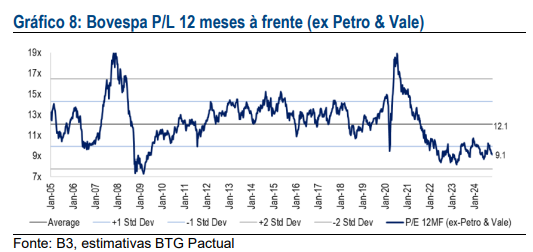

A resposta para a pergunta acima é sim. As ações locais estão sendo negociadas a um múltiplo Preço/Lucro (12 meses à frente) abaixo da média histórica, como mostra o gráfico elaborado pelo BTG Pactual:

Resumidamente, boa parte do pessimismo com os ativos de risco locais vem da falta de uma âncora fiscal crível e da preocupação com os gastos excessivos do governo, que afetam as expectativas de inflação e as taxas de juros.

“Os investidores continuam céticos quanto à possibilidade de esse governo anunciar um pacote de medidas considerável e confiável para reduzir estruturalmente as despesas”, destacou o BTG Pactual em relatório publicado no início de novembro.

GRATUITO: AS 17 AÇÕES PARA COMPRAR AGORA

3 razões para acreditar em uma “virada” da bolsa brasileira agora

No entanto, é importante considerar que uma mudança de direção nesse sentido pode significar uma alta vigorosa dos ativos de risco locais. Apenas o retorno para a média histórica de valuation já representaria uma “pernada” de valorização para a bolsa brasileira.

E, segundo o co-fundador da Empiricus, Rodolfo Amstalden, há pelo menos três razões objetivas para “assumir uma postura mais construtiva” a partir de agora com a bolsa local.

São elas:

1- Lula IV

O primeiro deles passa pelo pacote de ajuste fiscal a ser anunciado pelo governo, depois de uma forte pressão do mercado e das consequências negativas da falta de uma âncora fiscal nas expectativas de inflação e na Selic, que voltou a subir.

“Existe uma probabilidade pequena, mas maior do que zero, de que estejamos adentrando um mandado Lula IV. Não me refiro aqui à reeleição do atual presidente (que inclusive vem perdendo força), mas sim uma guinada rumo ao centro, por razões fisiológicas. Tal guinada seria marcada materialmente pela aprovação de um pacote de ajuste fiscal de razoável para bom, e ditada por uma necessidade premente de apoio do MDB e do PSD”, disse o co-fundador da Empiricus.

2- 2026 está logo aí

Os resultados das eleições municipais indicam uma guinada do eleitorado à centro-direita. Consequentemente, o mercado poderia antecipar a eleição presidencial de um candidato “pró-mercado”.

“Com a iminente virada de calendário, entramos em 2025 – o ano da véspera da eleição presidencial no Brasil. Não há como prever o resultado da disputa, nem mesmo os candidatos em pauta. Contudo, as recentes eleições municipais exigem reconhecer que o pêndulo está voltando rapidamente para a centro-direita. Dada a extrema sensibilidade dos mercados emergentes aos ciclos políticos (vide o que está acontecendo com a Argentina), podemos estar diante da “mãe de todos os ralis”, destacou Amstalden.

3- Os resultados corporativos são animadores

Por fim, os resultados das empresas no terceiro trimestre de 2024 foram bons. Isso significa que, enquanto as ações continuam caindo, os fundamentos, na média, estão melhorando, o que torna os papéis ainda mais atrativos.

“Já podemos constatar com segurança que houve várias amostras robustas de crescimento de dois dígitos YoY (na comparação anual) de receitas, ebitda e lucro. Os mais céticos poderiam argumentar que se trata de uma circunstância pontual, mas o 2T24 já havia trazido ótimas notícias nesse sentido, e esperamos a mesma toada do 4T24. Ou seja, os preços de tela estão parados ou piores, enquanto os valuations de empresas de qualidade estão melhorando”, concluiu.

Saiba as melhores ações para comprar neste cenário

É claro que o fato de a bolsa estar barata não significa que todas as ações vão subir quando os gatilhos se materializarem.

Por isso, é importante investir em ações de empresas de qualidade, com bons fundamentos, em preços de entrada atrativos e que tenham motivos para se aproveitar dessa maré positiva que pode atingir a bolsa nas próximas semanas.

Pensando em ajudar o investidor a aproveitar essas oportunidades, a Empiricus liberou o acesso gratuito à carteira da série Palavra do Estrategista.

A carteira conta com 17 ações e já rendeu 203% do Ibovespa e 295% do CDI desde a sua criação, em setembro de 2015.

Além do portfólio de ações, você também terá acesso durante 3 meses a relatórios quinzenais com recomendações de investimentos e análises dos acontecimentos que mais movimentaram o mercado no período.

O material disponibilizado pode auxiliar tanto um investidor iniciante, que busca aprender melhor sobre o universo da bolsa, quanto o mais experiente, que poderá agregar informações com o conteúdo oferecido.

Para liberar seu acesso, basta clicar no botão abaixo e seguir as instruções. Fique tranquilo, em nenhum momento você será cobrado pelos conteúdos.