Imagem: iStock/ Bastiaan Slabbers

Na quinta-feira (14), antes da abertura do pregão, a gigante do entretenimento Disney (B3: DISB34 | NYSE: DIS) apresentou os seus balanços do quarto trimestre do ano fiscal de 2024 (encerrado em setembro) e, consequentemente, do ano.

Os números do balanço da Disney surpreenderam positivamente as expectativas do mercado.

Receita da Disney tem crescimento tímido no trimestre

No 4T24, a receita da Disney foi de US$ 22,574 bilhões, crescimento de 6,3% em relação ao mesmo trimestre do ano anterior.

O aumento veio principalmente pelo segmento de Entretenimento, com vendas de US$ 10,829 bilhões (+13,7% vs. 4T23), devido ao bom trimestre dos Serviços de Streaming da Disney+ (US$ 5,783 bilhões, +14,8%) e de Venda de Conteúdo e Licenciamento (US$ 2,585 bilhões, +38,9%), que mais do que compensaram mais um período de queda das Redes de TV, Disney Channel e outros, (US$ 2,461 bilhões, -6,4%).

Por outro lado, a parte de Esportes (US$ 3,914 bilhões, +0,1% vs. 4T23) e de Experiências (US$ 8,240 bilhões, +1%) ficaram na estabilidade.

- LEIA MAIS: Planilha financeira e Guia do Seu Dinheiro, portal do Grupo Empiricus, ajudam a se planejar para aposentadoria com bom ‘salário’; receba gratuitamente no seu email

Streamings do Disney+ e vendas revertem preuízo operacionais

Já o lucro operacional apresentou uma forte alta de 22,8% na comparação anual, totalizando US$ 3,655 bilhões, graças ao melhor resultado da parte de Entretenimento (US$ 1,067 bilhão, +352% vs. 4T23).

Isso porque, apesar da queda significativa das operações de Redes de TV (US$ 498 milhões, -38,1% vs. 4T23), a parte dos Streamings e de Venda de Conteúdo e Licenciamento reverteram os prejuízos operacionais de um ano atrás para lucro: enquanto o primeiro reportou US$ 253 milhões de lucro operacional (ante perdas de US$ 420 milhões), o segundo teve lucro de US$ 316 milhões (comparado com prejuízo de US$ 149 milhões).

O número no trimestre só não foi melhor devido ao recuo na parte de Esportes (US$ 929 milhões, -5,3% vs. 4T23), com resultados piores tanto nas operações dos EUA como Internacional; e de Experiências (US$ 1,659 bilhão, 5,6%), com queda de mais de 32% nas operações Internacionais.

O lucro líquido ajustado da Disney somou US$ 2,238 bilhões, o equivalente a US$1,14 por ação, valor 39% acima do reportado no mesmo trimestre de 2023.

Além do forte crescimento nos lucros, a geração de caixa da Disney melhorou significativamente no período. No 4T24, o fluxo de caixa operacional totalizou US$ 5,518 bilhões (+14,9% vs. 4T23), e mesmo já descontando os investimentos (fluxo de caixa livre), somou US$ 4,029 bilhões (+17,5%).

Os resultados referentes ao ano fiscal de 2024 mostraram uma dinâmica parecida com o 4T24.

A receita no período foi de US$ 91,361 bilhões, aumento de 2,8% em relação a 2023. Só que, neste caso, todas as linhas de negócios apresentaram leve crescimento: Entretenimento, US$ 41,186 bilhões (+1,4% vs. 2023); Esportes, US$ 17,619 bilhões (+3%); e Experiências, US$ 34,151 bilhões (+4,9%).

Mas é importante salientar que, mesmo tendo apresentado a menor taxa de crescimento anual dos três segmentos, a parte de Entretenimento só conseguiu reportar aumento nas vendas graças a boa performance do Serviços de Streaming, com faturamento de US$ 22,776 bilhões (+14,5% vs. 2023), uma vez que as outras parte do negócio tiveram queda na receita: Redes de TV, US$1 0,692 bilhões (-8,6%); e Venda de Conteúdo e Licenciamento, US$ 7,718 bilhões (-14,7%).

Já o lucro operacional aumentou 21,3% na comparação anual, totalizando US$ 15,601 bilhões. Mais uma vez, o grande responsável foi a parte de Entretenimento (US$ 3,923 bilhões, +172% vs. 2023), graças ao primeiro ano em que os Serviços de Streaming reportaram resultado positivo — somando US$ 143 milhões, ante prejuízo de US$ 2,496 bihões no ano anterior.

- VEJA MAIS: ‘Memecoins’ do Donald Trump são oportunidade ou cassino? Especialista dá sua opinião

Lucro líquido ajustado da Disney sobre 32% no ano e perspectivas para segmento são positivas

Na linha final de resultado, o lucro líquido ajustado da Disney totalizou US$ 9,997 bilhões, ou US$ 4,97 por ação, valor 32,2% maior do que o reportado no ano anterior.

No ano, a companhia também apresentou forte aumento no fluxo de caixa operacional (US$ 13,971 bilhões, +41,6% vs. 2023), assim como do fluxo de caixa livre (US$ 8,559 bilhões, +74,8%).

Como já estamos dizendo há algum tempo, parte importante da tese na Disney está ligada à melhoria nas suas operações de streaming.

Apesar do seu serviço principal ainda estar distante da sua maior rival, o Netflix (NFLX34)— com o Disney+ encerrando o trimestre com 122,7 milhões de assinantes (3,7% vs. 4T23), contra mais de 280 milhões da sua competidora — a distância diminui quando somado os clientes do Disney+ Hotstar (35,9 milhões, +1,1%), do Hulu (52 milhões, +1,8%) e da ESPN+ (25,6 milhões, 2,9%).

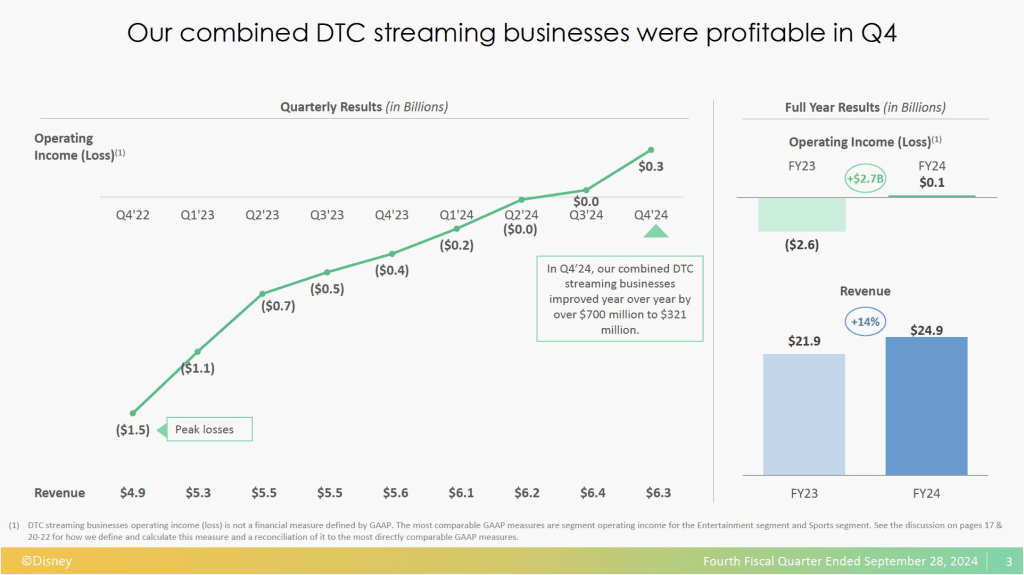

Sem falar na melhora contínua na lucratividade desses produtos. Se no auge essas plataformas somadas davam prejuízo de aproximadamente US$1,5 bilhão, trimestre após trimestre a empresa foi ajustando essas operações, até chegar no campo positivo nos dois últimos resultados.

Após encerrar o ano com um lucro levemente superior a US$100 milhões (ante prejuízo de US$2,6 bilhões em 2023), a perspectiva é de que essa parte do negócio continue melhorando o resultado final da companhia daqui para frente. Para o ano fiscal de 2025, por exemplo, a direção espera um lucro operacional perto do US$1 bilhão.

É investidor da Disney? As expectativas prometem

Os números para 2025 indicam um aumento de 5% a 10% no lucro por ação da Disney, com um fluxo de caixa operacional na casa dos US$15 bilhões e um fluxo de caixa livre próximo dos US$8 bilhões. Além disso, a ideia da direção é continuar aumentando o dividendo de acordo com o crescimento dos lucros, somado a uma programa de recompra de US$3 bilhões no ano.

Para 2026 e 2027, a direção espera reportar crescimento de dois dígitos no lucro por ação ajustado.

Sem falar que a empresa já havia prometido realizar investimentos da ordem de US$60 bilhões nos próximos 10 anos, o que poderia melhorar ainda mais o resultado final.

Os investidores aparentemente gostaram do que viram, tanto que a ação DIS se valorizou mais de 12% nos dois dias seguintes à divulgação dos resultados, ultrapassando os US$115/ação.

Mesmo assumindo que a taxa de aumento fique perto da parte inferior do intervalo sugerido, aos preços atuais estamos falando de uma ação negociando por 22 vezes seus lucros para o ano fiscal de 2025 e cerca de 20 vezes para o ano seguinte. Dessa forma, ainda enxergo potencial de valorização nas ações da Disney (B3: DISB34 | NYSE: DIS), e manterei a empresa na categoria Alta Convicção por enquanto.

De olho na Disney e outras companhias, os analistas da Empiricus Research separaram uma lista com 10 ações internacionais para comprar agora. São os papéis mais promissores no cenário atual e reúnem fundamentos para valorizar em breve. Você pode acessar a lista completa 100% gratuita aqui.