Ter parte da carteira de investimentos alocada em ações internacionais é uma forma de buscar lucros em moeda estrangeira e também de se proteger em momentos de crise.

Ao longo do primeiro semestre de 2024, o Ibovespa caiu 8%, enquanto que o real teve o pior desempenho entre as moedas da América Latina com uma desvalorização de 15% ante ao dólar.

Enquanto isso, nos Estados Unidos, mesmo com a taxa de juros elevada, o S&P 500 e a Nasdaq — bolsa de tecnologia americana — apresentaram uma valorização de 14% e 16% respectivamente.

Ou seja, quem tinha parte da carteira alocada em ações internacionais teve a oportunidade de lucrar com a valorização dos ativos. Da mesma forma, teve a chance de “surfar” a disparada do dólar.

Hoje, graças à evolução digital e à democratização dos investimentos para a pessoa física, é possível ter conta de investimento no exterior sem sair do Brasil e até mesmo comprar ações americanas direto na B3, via BDRs.

Mas, o que grande parte dos investidores não sabem é que existe uma classe de ativos que oferece exposição às ações internacionais com a possibilidade de até 93% mais lucro, no longo prazo, do que investindo em BRDs ou direto na bolsa americana.

CONHEÇA ESTRATÉGIA PARA LUCRAR ATÉ 93% MAIS INVESTIDO EM AÇÕES AMERICANAS

Até 93% mais lucro investindo na mesma carteira

Nos últimos meses, a Nvidia (NVDA) foi o grande destaque entre as ações internacionais. Só no primeiro semestre deste ano os papéis da big tech subiram 149%.

Agora, imagine se você tivesse a oportunidade de surfar a valorização da companhia com 93% a mais de lucro?

Bem, isso é possível. E não se trata de nenhum investimento mirabolante com a promessa de ficar rico num “piscar de olhos”. Na verdade, a classe de ativos que pode oferecer um retorno superior com a mesma carteira é a previdência privada.

Este ainda é um investimento pouco popular entre os brasileiros. Segundo dados da Fenaprevi, apenas 9% da população conta com este ativo na carteira.

Muitos investidores ainda são resistentes em relação à previdência privada, por se tratar de um ativo com algumas regras. Além disso, no passado, boa parte dos fundos ofertados aos investidores cobravam taxas altas por um potencial de retorno aquém do CDI.

Contudo, essa não é mais a realidade desses ativos. O CEO da Empiricus Research, Felipe Miranda, aponta que, ao longo dos últimos anos, os planos de previdência evoluíram “apresentando estratégias de investimento mais sofisticadas e taxas atrativas”.

Hoje é possível investir no Ibovespa, ações internacionais, fundos imobiliários e renda fixa, por meio da previdência privada.

Felipe Miranda, inclusive, recomendou em seu relatório mais recente um fundo de previdência para investidores que buscam diversificação internacional.

Acontece que a previdência privada conta com uma série de benefícios tributários que, no longo prazo, podem gerar um retorno maior com a mesma carteira de investimentos.

Não acredita? Veja só a simulação que os analistas da Empiricus Research fizeram:

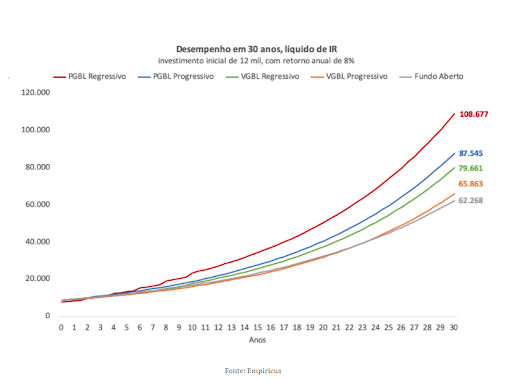

Eles compararam quanto renderia R$12 mil aplicados durante 30 anos em uma previdência privada e um fundo “tradicional”, como a mesma alocação de carteira, isto é, ativos idênticos e rendimento estimado de 8% ao ano.

Na imagem abaixo é possível ver o retorno livre de IR em cada modalidade:

Em 30 anos, investindo em um plano de previdência PGBL com Imposto de Renda regressivo, os R$12 mil renderam R$ 96.677 e se transformaram em R$ 108.677.

Já no fundo “tradicional”, o retorno foi de R$ 50.268. Ou seja, a rentabilidade do PGBL regressivo foi 93% superior ao fundo aberto com a mesma alocação.

Esse é só um exemplo do potencial de retorno que uma carteira de ações internacionais pode ter se você investir via previdência privada. Contudo, é importante destacar que essa mesma vantagem pode ser obtida com papéis da bolsa brasileira, fundos imobiliários, renda fixa, entre outros.

Previdência privada tem vantagens que podem ‘turbinar’ o seu investimento

O que faz da previdência privada um investimento interessante, especialmente no longo prazo, são os benefícios tributários oferecidos por esse ativo:

- Inexistência do come-cotas;

- Possibilidade de chegar à alíquota de IR de 10%, no regime de tributação regressivo, contra 15% dos fundos tradicionais.

Ou seja, ao invés de ter que pagar um imposto maior investindo diretamente em ações internacionais, com a previdência privada você pode ter acesso aos mesmos ativos pagando uma alíquota menor. E você ainda pode postergar o pagamento de IR.

No longo prazo, esses dois benefícios permitem que o dinheiro aplicado renda mais, gerando assim um retorno maior. É por isso que quem investe em previdência privada pode ter até 93% mais lucro investindo na mesma carteira.

É claro que, se até ler esta matéria você não fazia ideia de como a previdência privada pode “turbinar” os seus investimentos, provavelmente deve ter várias dúvidas sobre o assunto.

Mas você pode esclarecer todas elas com a ajuda do Guia da Previdência Privada. A Julia Wiltgen, repórter do Seu Dinheiro, reuniu todas as informações que você precisa para começar a investir nessa classe de ativos.

GRATUITO: BAIXE O GUIA DA PREVIDÊNCIA PRIVADA

A previdência pode colocar uma renda extra todos os anos no seu bolso

Além da possibilidade de “turbinar” a sua carteira de investimentos, a previdência privada pode gerar uma renda extra todos os anos para quem investe em planos PGBL.

Graças a uma lei dos anos 90, é possível aumentar a sua restituição investindo em previdência. No guia gratuito, você pode conferir todos os detalhes de como usar essa classe de ativos para conseguir mais este benefício.

Para acessar o conteúdo e aprender como buscar um retorno até 93% maior e renda extra todos os anos, é só clicar no botão abaixo e seguir as instruções.

Como disso, este é um conteúdo 100% gratuito e em nenhum momento você será cobrado por esta informação.