Se você não quer expor o seu patrimônio a grandes riscos ou está montando uma reserva de emergência, uma recomendação comum no mundo das finanças é investir em renda fixa. Esses ativos são considerados conservadores por oferecer um retorno previsível.

Contudo, muitos fundos em renda fixa, aparentemente seguros, são, na verdade, um “saco furado”. Neles, parte do patrimônio dos investidores é lentamente minado.

No último relatório da série Melhores Fundos de Investimento, o analista Bruno Mérola faz um alerta aos investidores a respeito das “armadilhas” escondidas em fundos de renda fixa. Descubra neste artigo como identificá-las.

Fundos DI: o que são e como funcionam?

Os fundos DI são investimentos de renda fixa que contam com carteiras conservadoras. “No mundo ideal, são estratégias que compram apenas LFTs (Tesouro Selic) e operações compromissadas, evitando riscos de crédito como debêntures, Certificados de Depósitos Bancários (CDBs) e Letras Financeiras (LFs)”, explica Mérola.

Ou seja, esses fundos buscam oferecer aos investidores uma rentabilidade parecida com a taxa básica de juros, a Selic, que hoje está em 11,75%. Além disso, esses ativos têm liquidez diária.

Isso quer dizer que o investidor pode resgatar o valor investido a qualquer momento. Por esse motivo, são indicados para reserva de emergência. Neles o investidor tem uma rentabilidade acima da poupança e pode resgatar em caso de alguma necessidade ou sempre que surgir uma emergência.

Perder dinheiro na renda fixa com fundos DI, como isso é possível?

Embora os fundos de renda fixa pareçam uma opção segura e prática, muitos brasileiros estão perdendo dinheiro. E a pergunta que fica é: como?

O dinheiro vai direto para os cofres das gestoras de alguns fundos!

No relatório Melhores Fundos de Investimento, Bruno Mérola, analista de investimentos da Empiricus faz uma alerta sobre fundos DI e Simples. Segundo o especialista, muitos investidores estão perdendo dinheiro devido às altas taxas de administração praticadas pelas gestoras desses ativos.

Esses fundos de renda fixa são produtos de baixa complexidade. Ou seja, os gestores não têm muito trabalho para administrá-los, visto que os ativos que compõem as carteiras não são tão voláteis. Logo, o preço cobrado para administrar esses fundos deveria ser baixo.

O ideal é que eles tenham taxa de administração zero. Entretanto, não é assim que acontece no mundo real. Algumas gestoras chegam a cobrar 1,95% ao ano.

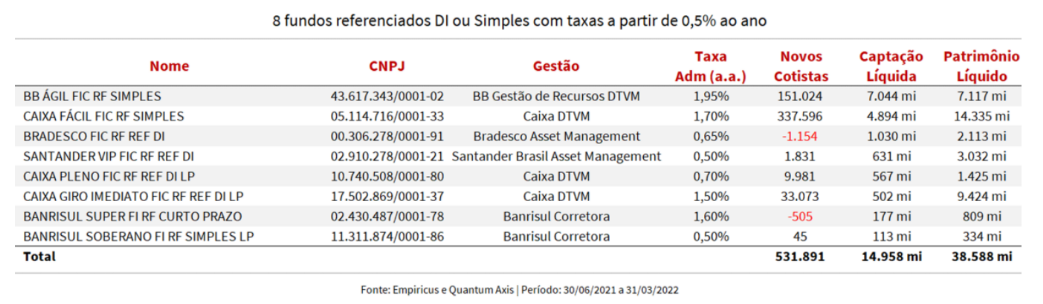

E o resultado disso são investidores pagando para perder para o CDI. Veja o levantamento abaixo feito pela Empiricus e a Quantum Axis – são fundos que tiveram altas captações de investimentos e possuem taxas de administração elevadas:

Imagem: Equipe Empiricus

Considerando apenas os fundos que estão em primeiro e segundo lugar nesse ranking de altas taxas – BB Ágil e Caixa Fácil, entre 30 de junho de 2021 e 31 de março deste ano, 490 mil novos investidores deixaram de ganhar cerca de R$ 57 milhões.

Como escolher bons fundos DI?

Apesar das armadilhas escondidas em alguns fundos de renda fixa, nem tudo está perdido! Ainda existem boas opções no mercado. Bruno Mérola aponta duas características principais que o ativo deve ter para ser considerado um bom fundo.

O primeiro item para analisar em um fundo DI é a taxa de administração. Como você já sabe esse tipo de investimento demanda pouco dos gestores. Logo, não há porque pagar caro por esse serviço. “Esses fundos deveriam cobrar uma taxa bem baratinha, melhor ainda se for zero”, diz o analista.

Entre os fundos DI que ele indica estão os da Vitreo, BTG Pactual, Pi, Modal e XP.

O analista completa: “jamais invista em fundos DI ou Simples com taxas a partir de 0,5% ao ano.” Outro ponto relevante é verificar se os produtos têm mesmo liquidez imediata.

[QUERO SABER MAIS SOBRE A SÉRIE OS MELHORES FUNDOS DE INVESTIMENTO]