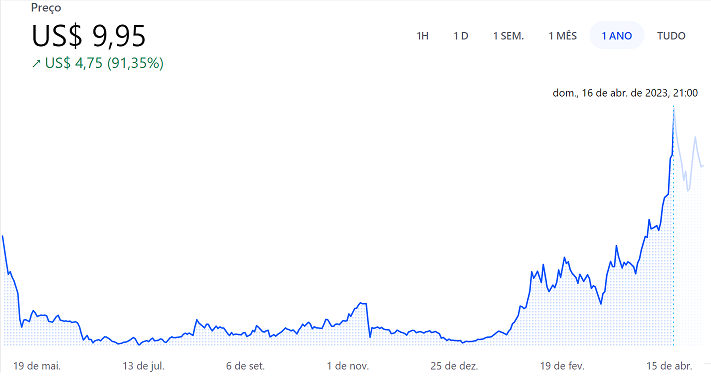

Desde o início de 2023, um criptoativo tem chamado a atenção do mercado, por conta de sua valorização fora do curva: o Injective Protocol (INJ). O protocolo subiu mais de 600% nos primeiros três meses do ano, passando de US$1,28 para US$9,95, de 2 de janeiro a 16 de abril.

Fonte: Coinbase

“O token tem entrado no radar dos investidores depois dessa alta descomunal em 2023. Naturalmente, fica o questionamento de quanto há de potencial para o ativo”, afirma Vinícius Bazan, responsável pelo departamento de cripto da Empiricus Research.

Para ajudar a responder essa questão, você pode conferir a seguir alguns destaques da entrevista em que o especialista explica como o token funciona, quais perspectivas enxerga para o futuro e se ainda acha que vale a pena o investimento.

O que é a Injective Protocol (INJ)

Para começar, Bazan explica que o protocolo nasceu na rede Ethereum como um token ERC-20 e, posteriormente, foi lançado em sua própria rede, o Injective Protocol. Além dessas duas redes, o token também está presente na BNB Chain e surgiu como mais uma opção de criptoativo DeFi (finanças descentralizadas, em inglês), ou seja, cuja transação não depende de um intermediário.

“Esse modelo descentralizado possibilitou uma maior eficiência na troca entre pares de moedas, com garantia de execução num preço determinado pela própria pool utilizada. Mas, apesar das vantagens, o modelo ainda precisa ser aprimorado e o objetivo do Injective Protocol é justamente melhorá-lo”.

Como o INJ poderia aprimorar o modelo DeFi

Bazan explica que o modelo legado de order books (livros de oferta) utilizado no mercado tradicional e nas exchanges centralizadas de criptomoedas tem um perfil mais especulativo, com ferramentas desenvolvidas ao longo dos anos para esse tipo de atividade: “Na verdade, as primeiras exchanges descentralizadas tentaram reproduzir o modelo de order books on-chain, mas encontraram dificuldades operacionais, como a necessidade de o usuário pagar uma taxa de transação toda vez que deseja emitir ou cancelar uma ordem no mercado, a velocidade da blockchain e uma baixa liquidez resultante da combinação desses fatores”.

Ainda assim, o analista conta que alguns protocolos já encontraram soluções parciais para o problema, como ZigZag (ao utilizar blockchains com taxas de transação menores e maior velocidade) e dYdX (por utilizar um order book off-chain).

“Agora, o Injective Protocol traz novos ares ao tentar estabelecer um ecossistema especificamente voltado para esse tipo de aplicação. O protocolo é uma blockchain dentro do ecossistema da Cosmos (ATOM), dessa forma tem um tempo de finalidade quase imediato e conta com uma capacidade grande de transações por segundo”.

Além disso, Bazan destaca outra característica interessante: a rede é completamente gasless, ou seja, não há custos de gas fees para realizar transações. Dessa forma, os validadores são recompensados apenas pela recompensa de staking. “Essa característica é essencial para que seja possível a criação e cancelamento de ordens no mercado sem a necessidade de pagar por isso e sem abrir mão de um livro de ofertas descentralizado”, diz o especialista.

A blockchain também conta com self-executing smartcontracts, que são smartcontracts que podem executar automaticamente sem a necessidade de interação.

Por ser uma blockchain da Cosmos, Bazan esclarece que a rede conta com transferências IBC (entre blockchains) e, por isso, qualquer token das redes do ecossistema pode ser transferido para ela. “Mas apenas isso não é suficiente para que Injective atinja o seu objetivo de ser uma infraestrutura global para finanças”, explica. “Por isso, a rede tem integrações importantes com várias outras blockchains relevantes como Ethereum, Polygon, Polkadot, Avalanche, Solana e outras. A ideia é capturar a liquidez desses mercados e criar um livro de ofertas único, resolvendo a fragmentação de liquidez espalhada pelas diversas redes e protocolos, aumentando a eficiência dos mercados”, explica Bazan.

Do ponto de vista de serviços oferecidos, além de mercados à vista de criptomoedas, a infraestrutura permite que sejam criados mercados de derivativos (hoje, já é o maior volume nocional da rede), mercados de real-world assets como ações de empresas e conta até mesmo com um mercado de predição de esportes.

Tokenomics e como INJ se encaixa no modelo de negócios

O supply máximo do token é de 100 milhões de INJ. Entretanto, esse valor funciona como um soft cap – ou seja, é apenas uma âncora e não um limite estático.

Isso quer dizer que, a depender da dinâmica de uso da rede, podem existir mais de 100 milhões de tokens. O contrário também é válido e pode ser que o ativo nunca chegue a tal marca.

A distribuição do token pode ser vista no gráfico a seguir.

Bazan lista três utilidades principais para o token:

1. Staking e segurança: como Injective utiliza o mecanismo de delegated Proof-of-Stake, a segurança da rede é garantida por meio da descentralização de validadores, os quais fazem stake de INJ. Tal operação é recompensada com novos tokens emitidos;

2. Governança: assim como em outros protocolos, ao possuir o token nativo, o usuário ganha poder de voto para decisões futuras, como melhorias da exchange, mecanismos que impactem o tokenomics, etc. O poder de governança é habilitado por meio do staking e um dos incentivos para realizar tal operação é o desconto em taxas de negociação no protocolo;

3. Leilões de taxas e queima de INJ: um dos mecanismos mais interessantes do tokenomics de INJ é o fato de que parte dos tokens são regularmente queimados. De todas as taxas de negociação geradas (a receita), 40% são direcionados para os dApps da rede. Os 60% restantes são utilizados numa dinâmica de “buyback-and-burn”, similar a uma recompra de ações, mas com os ativos sendo efetivamente queimados (retirados de circulação para sempre).

Ainda sobre o último item, é importante entender sua dinâmica. As taxas de negociação coletadas pela Injective se transformam em cestas de moedas (stablecoins, principalmente USDT) que são colocadas para leilão. A cesta da semana tem um valor estimado em INJ.

“Cada usuário pode submeter uma oferta pela cesta durante o período de duração do leilão. Ao término, a maior proposta leva a cesta de moedas, pagando com INJ. O usuário pode aproveitar a arbitragem de valor (pagar um pouco menos em INJ do que o valor da cesta e ganhar na diferença). Já o protocolo recebe os tokens nativos como pagamento e os queima”, explica.

Para ilustrar, vamos usar o exemplo do último leilão, que se encerrou em 26 de abril.

Fonte: Injective Network

Como você pode ver pela imagem, o valor total de taxas leiloadas (a cesta de stablecoins à esquerda) tinha o valor de US$ 19.432,66, equivalente a 2.327,26 INJ.

Os usuários da plataforma foram dando seus lances (coluna da direita) ao longo do período, até que o lance de 2.114,27 INJ levou a cesta.

Dessa forma, o usuário pagou o equivalente a US$ 17.654,18 por uma cesta de stablecoins avaliada em US$ 19.432,66, gerando um lucro de US$ 1.778,48 (cerca de 10% de lucro). Ao mesmo tempo, os 2.114,27 INJ foram retirados do mercado por meio da queima.

Com isso, o total de tokens queimados até hoje é de 5.680.732,32 INJ (5,68% do soft cap). Desses, 5 milhões foram queimados em um evento comemorativo de aniversário do protocolo, com o restante sendo, efetivamente, oriundo do recolhimento de taxas do protocolo até o momento.

Inflacionário ou Deflacionário?

O token INJ está sujeito a duas forças econômicas antagônicas. De um lado, a inflação do token por meio da emissão de recompensas ou pelo desbloqueio de tokens em período de vesting. De outro, a queima de tokens a cada semana, reduzindo o total em circulação.

“Lembra muito a dinâmica do ETH e, por isso, podemos pensar em INJ como um ativo com potencial deflacionário ao longo do tempo. Como o projeto ainda é bastante novo (tem pouco mais de dois anos de operação), a inflação ainda supera a deflação. O ponto positivo dessa conta é que a maior parte da liberação de tokens já ocorreu, havendo menos pressão inflacionária para o futuro”, destaca o analista.

O gráfico a seguir mostra a evolução do estoque (supply) total circulante, em azul, versus o preço do token, em amarelo. Veja como a curva azul tem o formato de uma escada, com os degraus ocorrendo a cada desbloqueio de tokens travados, e como ela vem desacelerando nos últimos meses, conforme se aproxima dos 100 milhões de tokens.

O próximo gráfico deixa um pouco mais claro o que esperar para o futuro como cronograma de liberação dos tokens.

Fonte: Binance Research

As liberações futuras estão concentradas na porção voltada para o time (13,33% do supply já foi liberado, faltam 6,67%) e para o desenvolvimento do ecossistema (30,61% do supply foi liberado, faltam 5,72%).

“Quando avaliamos um projeto e seu token, um ponto que conta muito para nós é se a maior parte dos tokens já está disponível no mercado e se a pressão inflacionária futura será controlada. Nesse sentido, temos um ponto positivo para INJ”, analisa Bazan.

Potencial e riscos

Até o momento, a rede conta com um volume acumulado de trading modesto perto de alguns concorrentes do mercado.

Fonte: https://info.injective.exchange

Desde a sua criação, o volume total foi um pouco maior do que 9,25 bilhões de dólares. Do final de fevereiro até hoje, foram por volta de 639 milhões de dólares em volume de trading dentro da rede.

Para níveis de comparação, apenas na rede da Arbitrum, GMX obteve um total de 17,4 bilhões de dólares de volume no mesmo período, pouco mais de 27x que o obtido pela Injective.

“O principal desafio de Injective nesse momento é atrair mais dApps e adoção para a rede, o qual a equipe do projeto parece estar ciente. O protocolo conta com um roadmap desenhado para tentar se posicionar tecnologicamente como uma solução interessante para que isso aconteça”.

O que esperar para o futuro de Injective Protocol?

“Como costumamos dizer, uma das formas que mais gostamos de investir neste mercado é comprando projetos de infraestrutura. Esse é exatamente o segmento de Injective”, diz Bazan.

Em termos de valor de mercado, INJ não pode ser considerado um ativo pequeno. Entretanto, ele também está longe do tamanho de um ativo top 20. Bazan atribui a atenção que o token tem ganhado à proposta inovadora e ambiciosa e a quantidade de parcerias e lançamentos que vem fazendo.

Como exemplo, conta que, no início de abril, a Injective anunciou um projeto em parceria com a empresa de desenvolvimento de software Eclipse. Juntos, lançaram a Cascade, uma segunda camada (layer 2) do Injective Protocol que permite que qualquer aplicação da rede a Solana se torne compatível com o ambiente da Cosmos: “Isso é um feito grande, uma vez que a Solana utiliza Rust como linguagem de programação, que é pouco compatível com outras blockchains e para a qual há uma dificuldade técnica de migração dos projetos para outra linguagem. Com isso, elimina-se a barreira tecnológica e permite-se uma maior interoperabilidade entre os ecossistemas”.

Esse é exatamente o objetivo de Injective: unir diferentes protocolos e aplicações para desfragmentar a liquidez em DeFi.

Nas palavras do especialista, “o caminho é, certamente, longo e tortuoso, e o protocolo ainda precisa ganhar mais espaço no mercado, trazendo números mais robustos. Por isso, não esperamos que seja fácil para o projeto ganhar tração. Por outro lado, o nível de atenção que tem recebido do mercado pode abrir portas para novos investidores e membros da comunidade o descobrirem e, com isso, catalisar o processo de adoção”.