Na sexta-feira (12), alguns dos maiores bancos americanos reportaram os seus números do quarto trimestre de 2023 e, consequentemente, os resultados para o ano.

Ainda que normalmente sejam tratados como um grande grupo, a verdade é que cada um deles tem uma história diferente a ser contada.

JPMorgan Chase

O JPMorgan Chase (B3: JPMC34 | NYSE: JPM), maior banco dos Estados Unidos, foi um dos principais beneficiados com a crise dos bancos regionais em março do ano passado.

Além de ter recebido parte dos recursos dos correntistas de outras instituições, que estavam receosos e queriam evitar surpresas negativas à la SVB, o banco comandado por Jaime Dimon também acabou ficando maior com a aquisição do First Republic Bank.

No 4T23, a receita da companhia totalizou US$39,943 bilhões, 12% maior (+7% excluindo os números do First Republic) do que no mesmo período do ano anterior. Enquanto a receita líquida de juros cresceu 19% (+12% ex-FRB), a receita proveniente de outros serviços aumentou apenas 3% (estável tirando o FRB).

Wells Fargo, Bank of America e Citigroup

Por outro lado, dos outros três, apenas o Wells Fargo (B3: WFCO34 | NYSE: WFC) apresentou crescimento, só que muito mais modesto: 2% ante o 4T22, por conta do aumento de 17% nas receitas não-financeiras (a receita líquida de juros caiu 5% na comparação anual).

Já o Bank of America (B3: BOAC34 | NYSE: BAC) e o Citigroup (B3: CTGP34 | NYSE: C) reportaram recuos em suas receitas de 10% e 3%, respectivamente.

Nos dois casos o grande detrator foram as receitas não-financeiras (-18% e -24% vs. 4T22), mas o Bank of America também viu uma queda na sua receita líquida de juros (-5%).

Apesar dessas diferenças, um fator foi comum entre esses bancões: todos tiveram que reconhecer o pagamento de valores para o FDIC (o FGC americano), como forma de recompor os fundos utilizados para eventos de quebras de bancos como ocorrido ano passado, o que impactou o lucro do trimestre.

Conjuntamente, essas instituições pagaram quase US$9 bilhões ao órgão, mais da metade que todos os bancos devem pagar nesse trimestre (o montante deve chegar nos US$16 bilhões).

Além disso, houve também o aumento nas provisões para devedores duvidosos nos quatro bancos. Somados, os valores reservados para fazer frente a esses empréstimos chegaram a US$7,6 bilhões, comparado com US$6,1 bilhões um ano atrás.

Na linha final de resultado, esse valor extraordinário do FDIC somado ao aumento da PDD fez com que todos os bancos, com exceção do Wells Fargo, apresentassem queda em relação a um ano atrás: -15% no JPMorgan (-21% ex-FRB); -56% no Bank of America; e prejuízo de US$1,8 bilhão (ante lucro de US$2,5 bilhão) no Citigroup.

- VEJA TAMBÉM: Analistas da Empiricus Research identificaramas 5 melhores ações internacionais para investir agora. Confira a seleção completa neste relatório.

Números para o ano

Os números para o ano mostram uma dinâmica similar em relação aos últimos meses de 2023.

O aumento dos juros por parte do Federal Reserve fez com que essas instituições reportassem uma alta na receita financeira líquida, com especial destaque para o JPMorgan Chase.

A maior margem financeira líquida — 2,70% em 2023, comparado com 2% em 2022 —, somado ao aumento de 17% nos empréstimos (+4% vs. 2022, excluindo os números provenientes do First Republic) permitiu a instituição reportar um crescimento de 34% (+28% ex-FRB) na receita líquida de juros.

Ainda que os outros bancos também tenham reportado crescimento nesse que é considerado o básico de uma instituição financeira, fato é que os números ficaram abaixo do reportado pelo JPMorgan.

Além disso, a musculatura da companhia fez com que ela se aproximasse da receita não-financeira de 2021, um momento em que diversas operações de mercado foram realizadas. O crescimento nessa linha de negócio foi de 11% (5% ex-FRB), e foi acompanhado apenas pelo Wells Fargo, que também cresceu 5% mas segue distante do seu auge.

Segundo os executivos desses bancos, houve uma normalização na provisão para devedores duvidosos em relação ao período pré-pandemia. Ainda assim, analisando apenas valores absolutos, o aumento de quase 100% na comparação com 2022 chama a atenção.

O lucro líquido dos quatro bancos, somados, tiveram uma alta de 12% em relação ao ano anterior, em grande parte graças aos números reportados pelo JPMorgan (+31% vs. 2022, +20% ex-FRB). O salto no lucro do Wells Fargo também impressiona (+45%), mas continua menor do que o reportado antes da pandemia.

Como dito inicialmente, apesar da análise conjunta, cada banco teve uma história para contar nesse trimestre. O lucro do JPMorgan, por exemplo, foi o maior já reportado por um banco nos Estados Unidos.

Ações responderam aos resultados com queda no pregão

Ainda assim, as ações tiveram um comportamento similar. Com exceção do Citigroup, todas as outras três instituições viram seus papéis se desvalorizarem na sexta (12). O que fica ainda mais discrepante, levando em consideração que o Citi foi o único dos quatro que reportou um prejuízo no trimestre, além de uma queda significativa no lucro anual.

Mas a alta na ação se deu muito mais pelas iniciativas anunciadas pela direção, que pretende cortar mais 20 mil funcionários na tentativa da CEO Jane Fraser de colocar em prática seu plano de reestruturação. Soma-se a isso o fato de a ação do Citi ser o mais barato do grupo, negociando pela metade do seu valor patrimonial — comparado com 1,6 vez do JPMorgan e 1 vez do Bank of America e do Wells Fargo.

As previsões de que a economia americana estaria a caminho de uma recessão, a princípio, não se realizaram. E, de acordo com alguns dos executivos, esse não parece ser o cenário-base para 2024.

Alastair Borthwirck, CFO do Bank of America, por exemplo, afirmou que os consumidores americanos ainda teriam capacidade de consumo nos próximos meses. Jeremy Barnum, CFO do JPMorgan Chase, amenizou o fato do aumento na PDD, considerando que os maiores valores não estão muito longe do observado antes da crise da Covid.

Isso, porém, não quer dizer que não existem riscos no horizonte.

Para Charlie Scharf, CEO do Wells Fargo, as condições financeiras dos consumidores permanecem robustas, mas alguns grupos já demonstram um maior nível de estresse.

Jamie Dimon, do JPMorgan Chase, reforçou a resiliência da economia americana, mas o risco de uma inflação mais persistente — tanto pela necessidade de financiamento do governo, como dos problemas geopolíticos —, aliado a decisões de política monetária ainda podem gerar grandes transtornos na Terra do Tio Sam (e, porque não, para o mundo).

Como o próprio Dimon disse na sua carta aos investidores, enquanto torcemos pelo melhor, devemos nos manter preparados para qualquer tipo de ambiente.

As próprias projeções dos bancos para 2024 já demonstram uma certa cautela. Isso porque a redução dos juros por parte do Fed impacta diretamente o diferencial de juros pagos e recebidos por essas instituições.

O JPMorgan, por exemplo, prevê uma receita líquida de juros de US$88 bilhões para o ano, praticamente o mesmo patamar reportado em 2023. Apesar de não ser um resultado desastroso, é importante notar que esse número é inferior à receita do último trimestre anualizada (que ficou na casa dos US$90 bilhões).

Figura 1. Projeção de receita financeira líquida do JPMorgan Chase para 2024 | Fonte: JPMorgan Chase

Figura 1. Projeção de receita financeira líquida do JPMorgan Chase para 2024 | Fonte: JPMorgan Chase

Já o Wells Fargo projeta um recuo de 7% a 9% nessa linha de receita, enquanto o Citigroup espera que a receita financeira líquida “recue modestamente” em 2024.

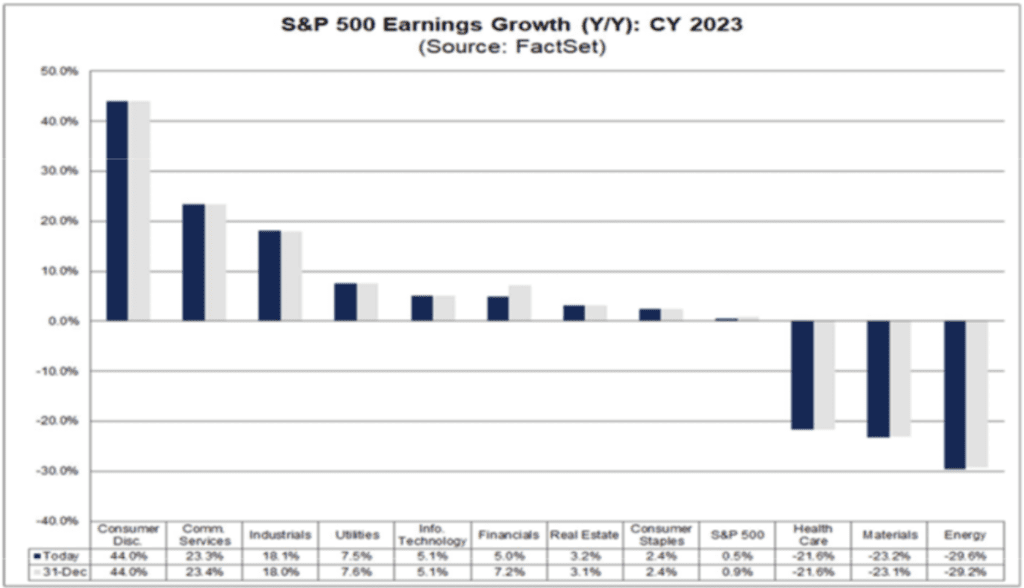

Vamos ver o que a temporada de resultados nos reserva. De acordo com dados da Factset, 6% das empresas do S&P 500 já reportaram os seus resultados. Considerando esses números com as projeções para as demais companhias, o lucro do índice está praticamente estável na comparação anual (-0,1% vs. 4T23), mas esse número é pior do que estimativa ao final do ano passado (+1,6%).

Figura 2. Projeção de crescimento dos lucros do S&P 500 hoje (azul) e ao final de 2023 (cinza) por setor no 4T23 | Fonte: Factset

Figura 2. Projeção de crescimento dos lucros do S&P 500 hoje (azul) e ao final de 2023 (cinza) por setor no 4T23 | Fonte: Factset

Já para os números referentes ao ano de 2023, a expectativa é de os lucros fiquem no mesmo patamar do ano anterior (+0,5% vs. 2022).

Assim como comentamos no cenário para 2024, para que o índice apresente retornos satisfatórios no período, é esperado que os lucros de fato cresçam no ano. Considerando as projeções dos analistas, a estimativa ainda segue de um aumento da ordem de 10% nos resultados das companhias — um número não muito longe da média histórica desde 1991, mas que parece precificar um cenário sem grandes riscos para os mercados. Figura 4. Projeção de crescimento dos lucros do S&P 500 no 4T23 e nos próximos cinco trimestres | Fonte: Factset

Figura 4. Projeção de crescimento dos lucros do S&P 500 no 4T23 e nos próximos cinco trimestres | Fonte: Factset

Continuaremos monitorando, seguindo a máxima de Dimon. Se o mercado encerrar o ano no positivo, ótimo; se não, devemos estar preparado para as oportunidades.