Nos últimos dias temos nos debruçado sobre o impacto da Reforma Tributária sobre as companhias que fazem parte do nosso escopo de cobertura de análise. Aqui, abordamos sobre os potenciais impactos que a Reforma, tal qual está posta, poderá trazer para as locadoras de veículos, em especial a Localiza (RENT3).

Antes de apresentarmos as nossas projeções, cabe ressaltar que a Reforma Tributária foi aprovada apenas no Congresso e, portanto, ainda existe espaço para alteração de seu conteúdo, o que poderia afetar as premissas que utilizamos para calcularmos os potenciais impactos na companhia.

Em um primeiro momento, realizamos a análise em cima do resultado fechado de 2022 da Localiza. Na sequência, aplicamos os potenciais impactos para os resultados estimados de 2023 e 2024.

Análise 1: Impactos sobre o resultado de 2022 da Localiza

Conforme demonstrado na tabela abaixo, que foi retirada do release do 4T22 da Localiza, percebe-se que a companhia desembolsou R$ 1,057 bilhão em imposto sobre o faturamento no ano de 2022 (R$ 1,044 bilhão sobre a receita de aluguel de carros e R$ 12 milhões sobre a receita de venda de carros), isso implica em um desembolso de 5,6% sobre a receita total da companhia.

Essencialmente, são três os tributos: (i) ISSQN – Imposto sobre Serviço de Qualquer Natureza; e (ii) PIS – Programa de Integração Social e COFINS – Contribuição para Financiamento da Seguridade Social.

Com a Reforma Tributária, estimamos que o IVA ficaria próximo a 25%. Dessa forma, como o imposto sobre o faturamento da companhia saltaria de 5,6% para 25%, o desembolso sobre o faturamento alcançaria R$ 4,7 bilhões – aumento de R$ 3,6 bilhões em relação ao realizado no ano passado.

À primeira vista parece ruim, mas existe o pulo do gato. Tal qual está previsto no texto encaminhado para o Senado, a ideia é que o imposto seja não cumulativo, ou seja, uma série de custos e despesas poderão ser passíveis de geração de créditos tributários.

Nesse contexto, se considerarmos desembolsos com manutenção de carro, serviços relacionados aos carros e capex de renovação de frota como passíveis de geração de crédito tributário, teríamos um efeito positivo de R$ 7,7 bilhões que, quando comparado com o efeito negativo de R$ 3,6 bilhões de aumento de imposto sobre o faturamento, resultaria em um resultado positivo consolidado de R$ 4,1 bilhões.

Por que isso acontece? Como o capex de renovação de frota da companhia foi bastante robusto no ano passado (R$ 27 bilhões), influenciado pela forte compra de automóveis logo após a fusão com a Unidas, os créditos tributários que seriam gerados com esse desembolso mais do que compensariam o aumento da alíquota de imposto sobre o faturamento de 5,6% para 25% – o que seria bastante positivo para a companhia e seus acionistas.

Análise 2: Impactos sobre os resultados de 2023 e 2024

Quando realizamos a mesma análise, mas dessa vez para as nossas estimativas sobre os resultados de 2023 e 2024, a conclusão é parecida, embora a magnitude seja bastante inferior.

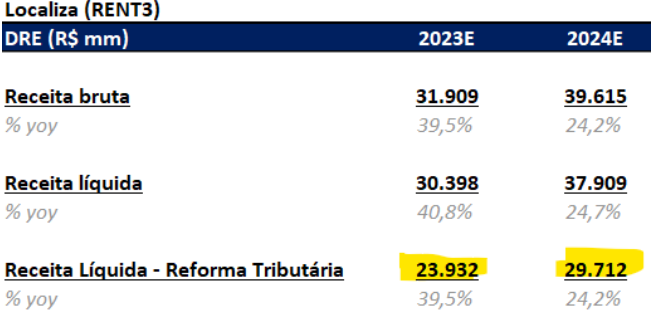

Em nossas projeções, estimamos uma receita bruta de R$ 32 bilhões e de R$ 40 bilhões para os anos de 2023 e 2024, respectivamente e, aproximadamente 5% de imposto sobre o faturamento, em linha com o histórico mais recente da companhia. Dessa forma, temos uma expectativa de um faturamento líquido de R$ 30,4 bilhões para este ano e de R$ 38 bilhões para o ano que vem.

Contudo, com a aprovação da Reforma Tributária e considerando um IVA de 25%, teríamos um impacto material no faturamento líquido da Localiza, para algo mais próximo de R$ 24 bilhões para este ano e de R$ 30 bilhões para o ano que vem, conforme demonstrado abaixo.

Utilizando-se as mesmas considerações da análise 1, em que aproximadamente 30% da base de custos poderia ser passível de geração de crédito tributário e considerando um capex para renovação de frota mais normalizado, ou seja, excluindo-se a excepcionalidade da fusão com a Unidas ocorrida no ano passado, teríamos um efeito positivo para a companhia de algo próximo a R$ 2 bilhões por ano.

Nessa mesma linha, realizamos um cálculo reverso: qual poderia ser o desconto médio dado pela companhia nos segmentos de gestão de frota e aluguel de carro para que o efeito do novo IVA fosse neutro para ela? Em nossos cálculos, seria um desconto próximo a 8%.

Considerando a análise acima e as premissas utilizadas, algumas considerações precisam ser feitas:

- Tal qual comentamos no início desse texto, a Reforma Tributária foi aprovada apenas no Congresso e, portanto, ainda existe espaço para alteração de diversas pautas;

- Estimamos um IVA de 25%, que é o valor que está sendo ventilado na mídia. A utilização de um IVA maior afetaria negativamente nossos cálculos e os efeitos para a companhia;

- É importante entendermos exatamente quais gastos poderiam ser passíveis de geração de crédito tributário. No caso das locadoras, a inclusão do capex para renovação de frota é vital para que o efeito seja positivo em seus resultados;

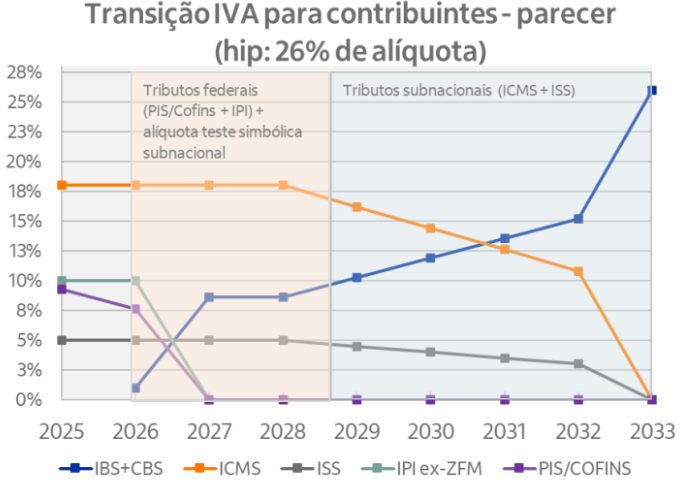

- O período de transição é bastante amplo, iniciando em 2026 e terminando apenas em 2032. Dessa forma, cenários mais estressados em que a companhia cresça pouco a frota e, como contrapartida, tenha pouco crédito tributário para compensar, deveria ser acompanhado de um aumento de ticket médio para que não houvesse perda de rentabilidade para a companhia.

RENT3: recomendação de compra

Por fim, seguimos bastante construtivos com a tese de Localiza (RENT3). Além do negócio de gestão de frota e aluguel de carro, a companhia apresenta diversas oportunidades de crescimento (internacionalização, carro por assinatura, iniciativa com as oficinas para manutenção de carro, etc.), se beneficia enormemente do processo de queda de juros e ainda negocia a um valuation bastante atrativo.

Conforme demonstrado no gráfico abaixo, a RENT3 está negociando próximo a 18 vezes seus lucros, o que é em linha com um desvio padrão abaixo de sua média histórica dos últimos cinco anos e bem abaixo da média de 25 vezes.