Imagem: iStock/ MCCAIG

Em semana de Black Friday, qualquer promessa “muito boa” gera suspeitas. Existe, contudo, uma oportunidade de investimentos consistentes e de longo prazo que é pouco explorada por muitos investidores, que não tem nada a ver com promoções enganosas: a previdência privada.

“É pouco sabido que o investimento na previdência oferece três benefícios tributários significativos, que podem gerar de 1% a 2% ao ano de retorno adicional em 30 anos, comparando uma mesma estratégia na previdência com seu fundo tradicional”, explica o analista de fundos de investimentos da Empiricus Research, Bruno Mérola.

Estes fundos costumam cobrar cerca de 2% ao ano sobre o valor investido (e mais 20% de taxa de performance). Com o retorno previsto, o analista explica que é como se houvesse uma compensação parcial ou total da taxa de administração.

Fundos de previdência são melhores que fundos tradicionais? Entenda

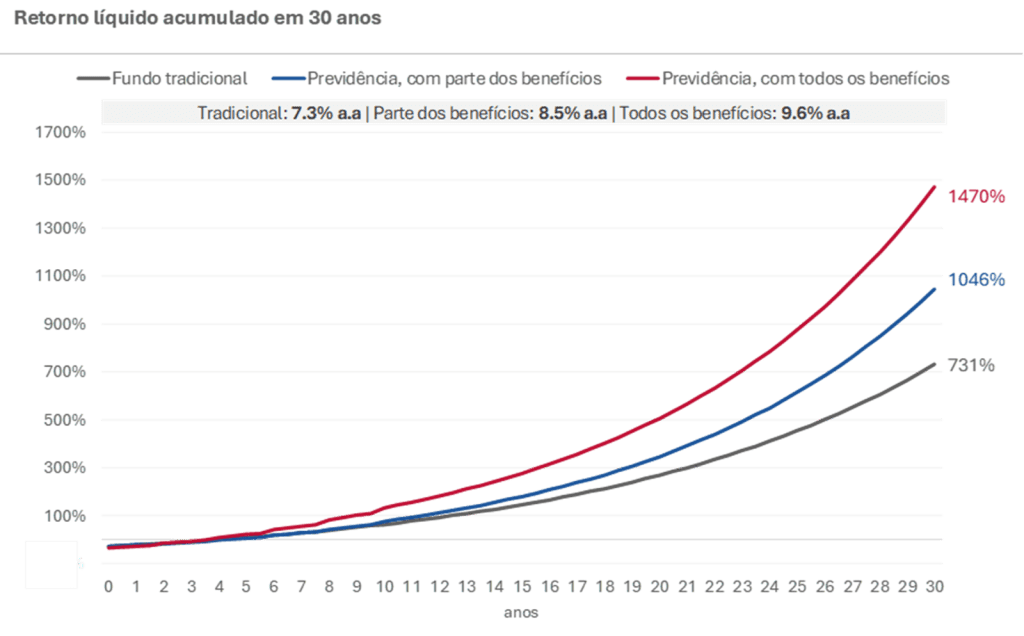

O gráfico abaixo, apresentado pelo analista, compara três estratégias iguais – uma na previdência com todos os benefícios, outra na previdência com benefícios parciais e a última fora dela. Todas com um único aporte inicial e rendimento bruto de 10% ao ano e a rentabilidade final já considera o desconto do Imposto de Renda.

A diferença entre elas se dá especialmente pelos benefícios da previdência presentes nas opções das linhas vermelha e azul, com uma diferença de até 2,3% ao ano.

Neste momento, existe uma oportunidade muito interessante para começar a usufruir dos benefícios da previdência privada ainda em 2024.

A seguir, conheça essas três vantagens e por que é bom começar logo:

1. Ausência de come-cotas

O come-cotas é a antecipação semestral de Imposto de Renda nos fundos tradicionais (exceto fundos de ações e isentos), aplicada em maio e novembro. Ele permite que a Receita Federal antecipe parte dos impostos que só seriam pagos no momento do resgate, talvez décadas depois.

“Embora pareça inofensiva, essa antecipação prejudica o efeito dos juros compostos no longo prazo, reduzindo a rentabilidade líquida do fundo”, explica o analista. “Após 10 anos, estimamos que o impacto do come-cotas diminui o retorno líquido em cerca de 0,5% ao ano”, calcula.

Os fundos de previdência, entretanto, não sofrem com o come-cotas, sendo um dos pilares que os destacam em relação aos fundos tradicionais.

2. Alíquota reduzida pela tabela regressiva

Ao investir em um fundo de previdência, há dois modelos de tributação.

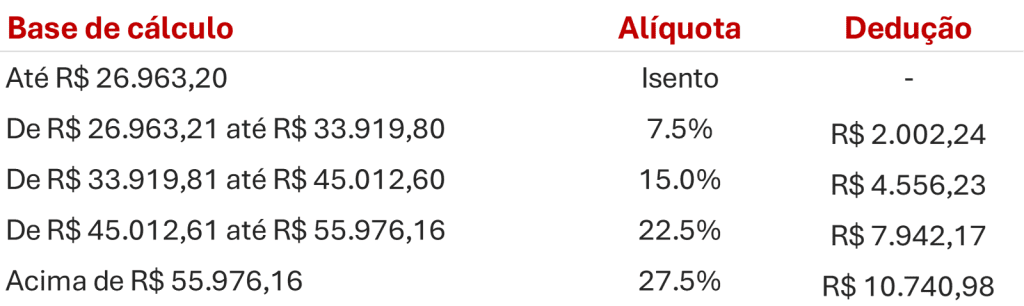

No modelo progressivo, a alíquota de IR varia com base no valor mensal sacado no momento do resgate. A opção é interessante para quem deseja fazer pequenos saques graduais, que podem até ser isentos, como mostra a tabela abaixo (válida para 2024).

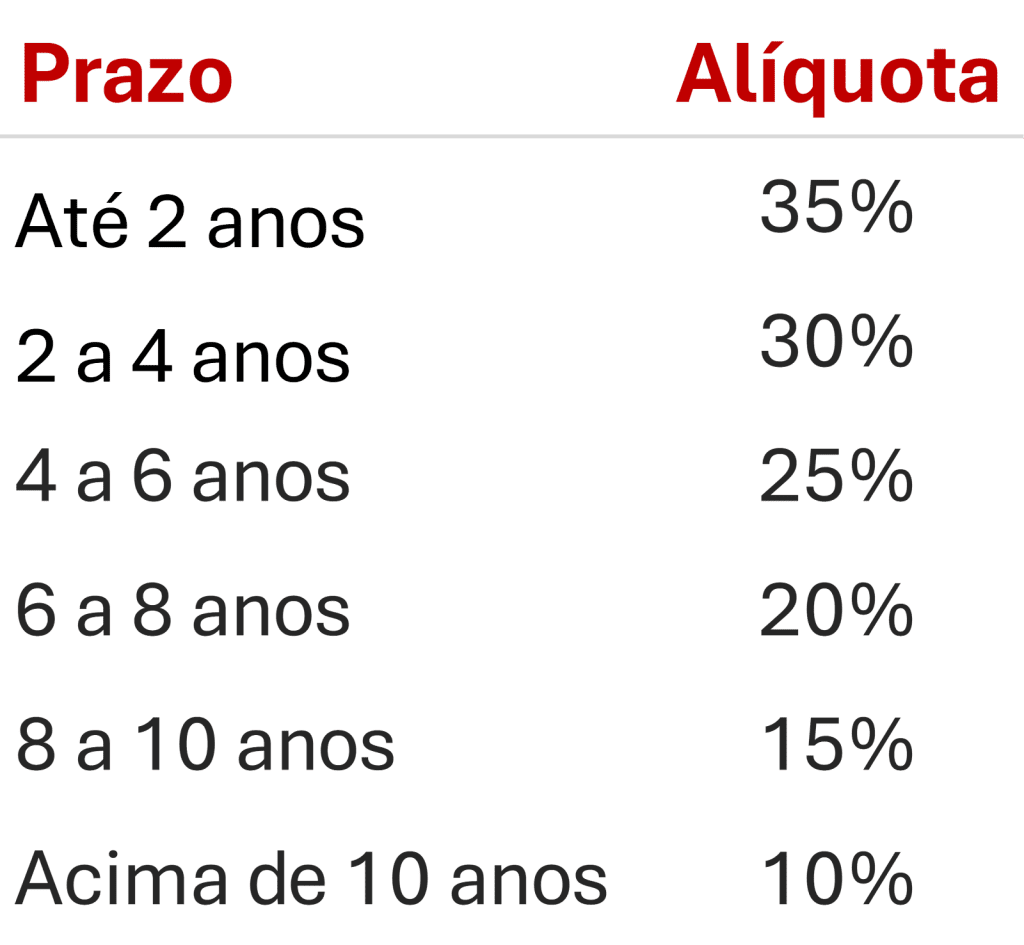

O modelo regressivo é calculado de acordo com o tempo investido. Quanto maior o prazo de investimento, menor a alíquota, seguindo a tabela:

“Fora os fundos isentos (como CRI, CRA, FI-Infra), nenhuma outra aplicação oferece um benefício tributário comparável. Como a previdência é um investimento de longo prazo, especialmente para a aposentadoria, atingir essa faixa é algo natural”, comenta Mérola.

Ademais, a decisão de qual será o seu modelo de tributação só precisa ser decidido no momento do primeiro resgate ou na conversão em renda (mensal ou vitalícia). “É simples: valores mensais baixos favorecem o modelo progressivo; do contrário, a tabela regressiva deve ser mais vantajosa”, resume.

3. Dedução da base tributária

Por fim, também é preciso escolher entre um plano VGBL (Vida Gerador de Benefício Livre) e PGBL (Plano Gerador de Benefício Livre). No primeiro, o IR incide apenas sobre os rendimentos. Já o PGBL é onde está a maior vantagem fiscal, segundo o analista.

“Nesse modelo, o IR é cobrado sobre o valor total investido, o que, à primeira vista, pode parecer um problema. Mas aqui está o segredo: o valor investido no PGBL é abatido da sua renda tributável na declaração anual de IR – até o limite de 12% da sua renda”, explica Mérola.

Isto é, em uma renda tributável de R$ 100 mil e R$ 12 mil investidos em um PGBL, o IR anual será calculado sobre R$ 88 mil, não R$ 100 mil. Vale notar que, para aproveitar esse benefício, é necessário ser contribuinte ou beneficiário do INSS.

Na prática, você adia o pagamento de imposto sobre esses 12% investidos para o momento do resgate. Além disso, ao usar a tabela regressiva, a alíquota será de apenas 10%.

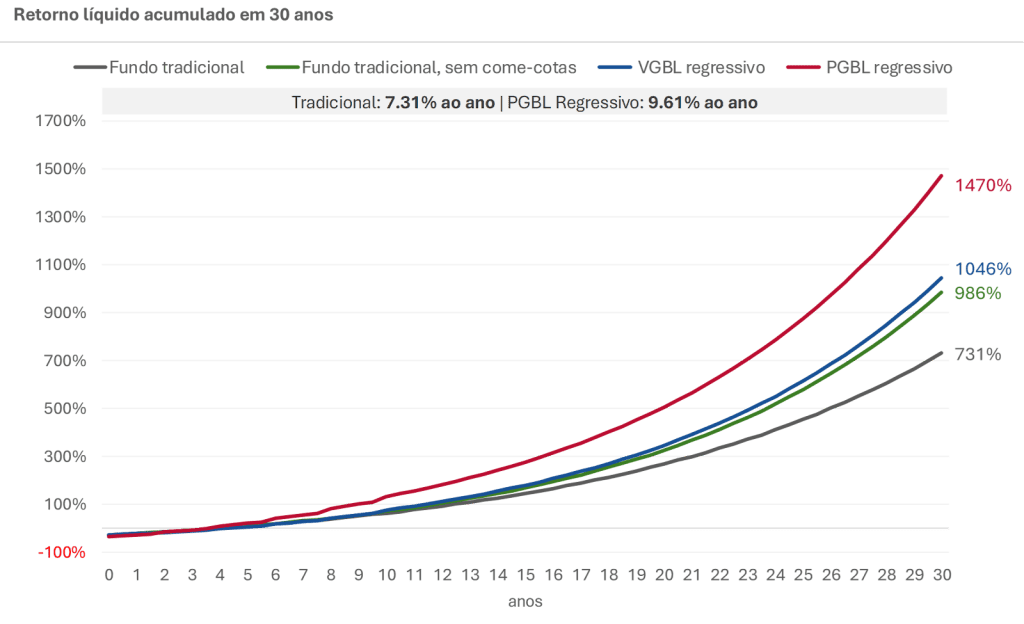

Os três benefícios estão exemplificados na tabela a seguir:

“O impacto no longo prazo é claro: mais de 2,3% ao ano de diferença na rentabilidade líquida, suficiente para compensar ou até superar a taxa de administração típica de fundos de gestão ativa”, conclui Mérola.

Retomando o aviso no início do texto: para usufruir do benefício do PGBL já em 2025, você deve realizar os aportes ainda este ano. “Mesmo no caso mais simples, o VGBL regressivo oferece um ganho significativo. Ignorar essas vantagens é como deixar dinheiro na mesa”, indica o analista.

Mais vantagens da previdência privada

Além de impulsionar o retorno esperado no longo prazo, a previdência privada é uma ferramenta poderosa para planejamento sucessório, a portabilidade, que permite migrar entre fundos sem precisar resgatar o investimento e todos os benefícios de um fundo de investimento tradicional.

Com a organização de heranças, flexibilidade e diversificação, a previdência entrega um pacote completo para investidores focados no longo prazo.

Você pode conhecer ainda mais de perto este produto de investimento neste guia gratuito do Seu Dinheiro, portal do Grupo Empiricus. Nele, você ainda pode utilizar um simulador para saber quanto investir por mês para ‘pendurar as chuteiras’ com tranquilidade e um bom salário. [ACESSE AQUI O GUIA GRATUITO DA PREVIDÊNCIA PRIVADA].