Nos EUA, apesar de dados de atividade um pouco mais positivos do que o consenso, os pedidos de seguro-desemprego semanais têm ensaiado uma tendência de alta, chamando a atenção dos economistas. Na semana que vem, o Fed (Banco Central americano) se reúne e o mercado precifica uma (última) alta de 25 pontos-base no dia 3 de maio, elevando os juros para o intervalo de 5%-5,25% ao ano.

Na Europa, o destaque da semana passada foi a inflação (CPI) de dois dígitos no Reino Unido, divulgada na última quarta-feira (19). Na comparação anual, o índice de preços cheio ficou em 10,1%, enquanto o núcleo se manteve em 6,2% a/a no mês de março. Na zona do euro, o CPI ficou em 6,9% a/a, e o núcleo em 5,7%, a/a, para o mesmo período, o que configura um nível ainda muito alto de preços e uma situação ainda bastante desafiadora para o Bloco.

Embora os diretores do Banco Central Europeu (BCE) tenham evitado indicar o tamanho do próximo aumento de juros na decisão marcada para o dia 4 de maio, é evidente que uma alta de 50 pbs está sendo considerada. Nessa linha, o mercado precifica cerca de 50% de probabilidade para o cenário mais agressivo de alta nas taxas.

Como temos repetido por aqui, não vemos espaço para o BCE parar de subir juros antes de atingir o patamar de 4% ao ano, dada a complexidade da dinâmica inflacionária por lá.

Curva de juros aponta queda da Selic em agosto

No Brasil, o calendário econômico desta semana é bastante cheio, com destaque para os dados de inflação (IPCA-15) e concessão de crédito que serão divulgados amanhã (26). Para o dado de inflação, mais relevante do que o número cheio (estimativa de 4,2% a/a), será importante ver a dinâmica dos preços dos serviços, que tem um comportamento mais resiliente e, portanto, bastante preocupante para as expectativas de inflação.

Já para o dado de crédito, a mediana das estimativas de mercado indica um aumento de 0,4% m/m. Considerando as turbulências deste mercado desde o início do ano e os altos níveis de juros e spreads, um número mais fraco do que o consenso de mercado pode gerar uma reação negativa dos ativos financeiros, em especial um aumento de volatilidade nas taxas de juros.

Em relação aos preços de mercado, a curva de juros continua apontando para a primeira queda da Selic na reunião de 3 de agosto e uma taxa terminal de 2023 em torno de 12,25% ao ano, o que significa cerca de 150 pbs de corte durante o segundo semestre do ano.

Antes disso, além de vários dados econômicos domésticos e internacionais que serão divulgados, teremos a reunião do Comitê Monetário Nacional (CMN), que pode aprovar uma nova meta de inflação e a aprovação de uma nova regra fiscal, duas matérias extremamente importantes e com alto potencial de impacto nas expectativas de juros futuros.

Por isso, para o curto-prazo, continuamos preferindo títulos pós-fixados dado a relação de risco e retorno bastante favorável a alocação da pessoa física neste horizonte. Para o longo-prazo, o nível de juros reais permanece em um nível muito atrativo. Em relação aos títulos prefixados, continuamos preferindo uma alocação pequena.

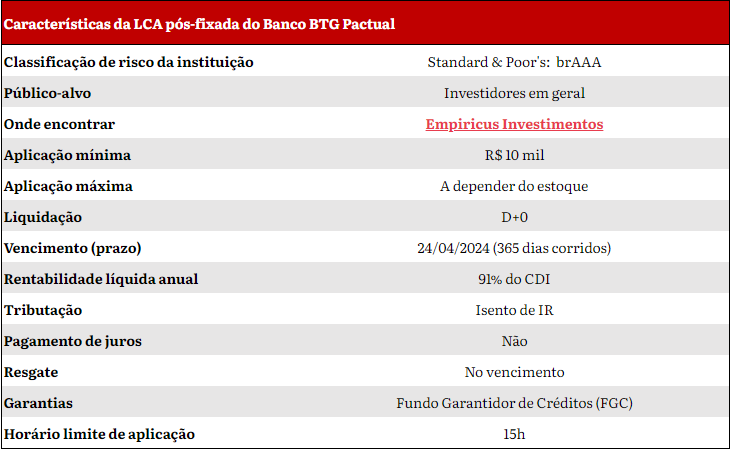

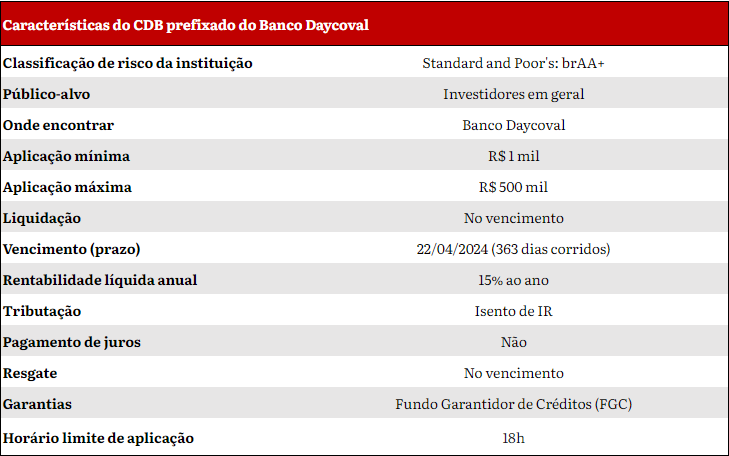

Confira os títulos de renda fixa recomendados na semana

Todas as recomendações abaixo são títulos que contam com a proteção do Fundo Garantidor de Créditos, contudo, o investidor precisa se certificar de que não ultrapassou o limite de R$ 250 mil por instituição, incluindo os juros a receber do investimento.

Dada a redução de emissões de títulos indexados à inflação isentos de IR, para os investidores que desejam montar posições nesses títulos, hoje, preferimos a alocação em fundos de debêntures incentivadas listados em bolsa.

Por fim, é importante lembrar que, para a sua reserva de emergência, aquele dinheiro que você pode precisar no curtíssimo prazo e que precisa estar disponível imediatamente, recomendamos o Tesouro Selic, disponível na plataforma do Tesouro Direto, ou fundos DI taxa zero.

*O trecho do relatório e as indicações acima pertencem à série Super Renda Fixa, da Empiricus, comandada por Lais Costa. Os assinantes da Empiricus Research têm acesso aos relatórios completos, com informações a respeito do mercado brasileiro e internacional, além das tradicionais recomendações.