Com o início na Bolsa praticamente na última leva de IPOs, a Multilaser vinha crescendo em um ritmo elevado chegando aos 50% ao ano. Porém, posicionada no setor de eletrônicos com uma indústria bem tradicional e exposta ao um mercado cíclico (com principais produtos voltados ao consumo), suas ações já chegaram a cair 60% em um ano.

Aos preços atuais, a empresa vem sendo negociada a apenas 5,7 vezes o lucro, o que parece atrativo para os analistas perante os seus “pares” no mercado que não sobreviveram ao bear market.

Em relatório assinado pelos analistas Rodolfo Amstalden, Ruy Hungria e Richard Camargo para a série Microcap Alert, os analistas explicam a avaliação positiva para a Multilaser durante esse período desafiador. Entre eles os principais fatores são:

- Com uma inflação elevada, a popularização do produto com um melhor custo-benefício deverá fazer com que a fatia do mercado cresça nos próximos anos;

- A empresa representa outras multinacionais no Brasil, que possuem margens apertadas, porém com baixo risco de execução;

- Se beneficia do câmbio desvalorizado, tornando bem menos competitiva a importação – o que ganha em market share.

Com mais de 5 mil produtos diferentes, e com nenhum deles representando individualmente 5% das receitas, a indústria busca ficar cada dia mais presente na vida dos brasileiros através de itens como:

- dispositivos mobile;

- escritório e equipamentos de informática;

- produtos domésticos;

- kids and sports.

Na visão dos especialistas em small caps, apesar dessa enorme diversidade de produtos, a hipótese de crescimento se dá à soma de todos e não de um só. “Individualmente, nenhum gadget será explicativo do consolidado. Porém, ao colocarmos tudo no mesmo pote, podemos pensar em termos de “share of wallet”” afirmam os analistas.

Além disso, outro fator relevante para os analistas são as parcerias de licenciamento que a empresa possui com a Nokia, Toshiba, Sony e ZTE. Com essas empresas saindo do Brasil, a Multilaser foi a escolhida para continuar importando os componentes e fazendo a comercialização no Brasil, tornando os lucros um pouco mais favoráveis apesar das margens apertadas.

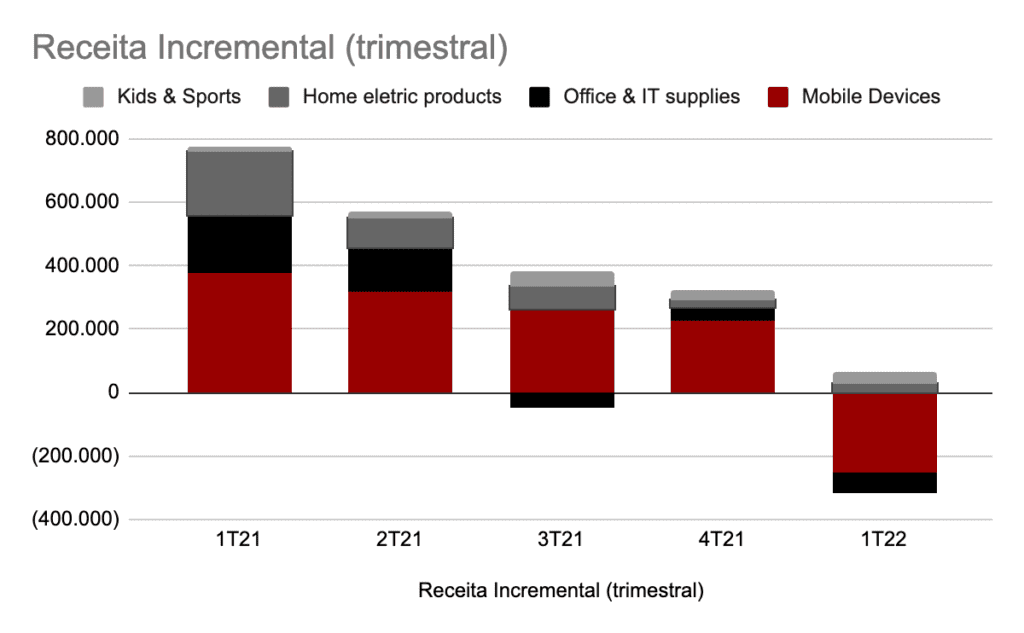

Apesar da queda dos papéis caírem -65% em cerca de um ano, para os analistas, há motivos para dar algum voto de confiança à Multilaser se sobressair em anos difíceis. Para eles, um dos motivos dessa grande queda, além de 2022 estar sendo um ano difícil, é também a venda de eletrônicos terem explodido durante a pandemia, o que “contrata” pelo menos um ano mais fraco pela frente, como demonstra o gráfico:

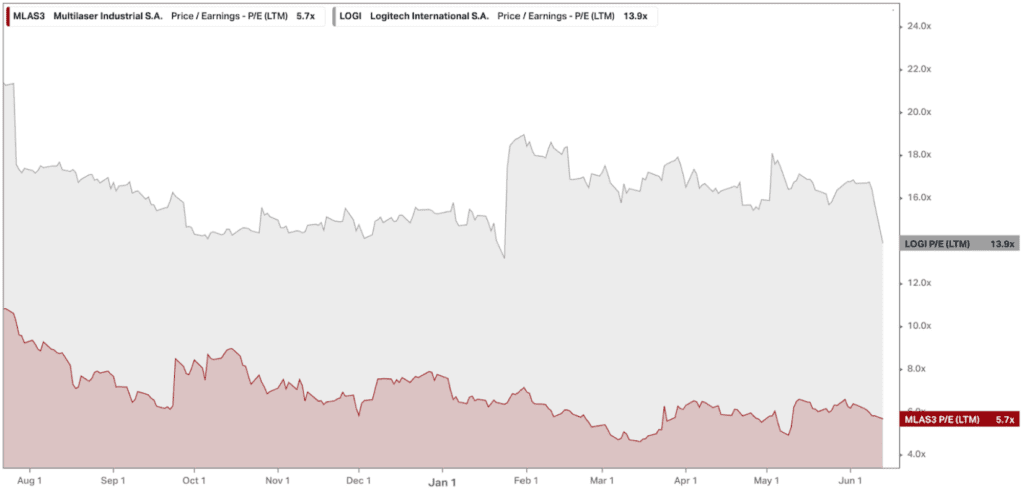

Na visão deles, esse caso ainda não é uma exceção. Em um benchmark realizado por eles com a europeia Logitech, que possui o business parecido com a Multilaser (porém em escala global), e com um foco maior em eletrônicos e games, o comportamento é praticamente o mesmo.

Nesse cenário, Rodolfo e sua equipe veem os valores bem precificados após essa “ressaca”. Considerando que os papéis da Multilaser já chegaram à Bolsa negociando a 12 vezes lucros, o que eles consideram um exagero, contextualizado no mercado global e atual.

Com essa mudança brusca de queda de mercado, hoje estão sendo negociados a 5,7 vezes o lucro. A Logitech, listada na Suíça e nos EUA, negocia hoje um múltiplo de 13 vezes o lucro, conforme gráfico:

Por diferenças razoáveis como escala, custo de capital e custo de equity, entende-se essa diferença significativa para Logitech em relação a Multilaser, porém ainda assim é uma distância grande, afirmam os analistas.

Sempre com um sinal de alerta

Considerando todos esses fatores, para chegar ao resultado do porquê se deve manter em MLSA3, os analistas utilizaram uma matriz de sensibilidade que o levaram aos seguintes cenários:

- Caso a receita caia em um ritmo de 5% ao ano, nos próximos anos e a ação passe a ser negociada a 5X lucro (contra os 5,7X atuais), terá um “downside”, ou seja, uma perda de 58%.

- Caso a receita aumente em um ritmo de 20% ao ano, e as ações passem por um “re-rating” (quando os investidores aceitam pagar a mais por esse papel) negociando a 8X lucros, teria um “upside”, ou seja, um ganho de 113%.

Eles ainda alertam que cenários como esse são extremamente sensíveis à taxa de desconto, e no momento atual, foram descontados valores futuros com base em uma Selic próxima ao pico. Qualquer queda dos juros no país, ainda que marginais, trazem um impacto significativo a essas estimativas.

Como um outro fator de risco principal para o setor são as estruturas tributárias. A alíquota foi calculada em torno de 2,5% ao ano para a empresa, que possui benefícios da Zona Franca de Manaus e outras isenções que acumulam em sua cadeira produtiva.

Sob todos os aspectos, eles concluem que a MLSA3 é um caso “bom o bastante” para o atual momento, mas que qualquer mudança que piore a estrutura tributária, provavelmente poderão recomendar a venda da ação.

Para se manter atualizado sobre o case da Multilaser e para receber novas indicações de investimento, acompanhe a série Microcap Alert.

![‘Não precisa correr risco para comprar excelentes empresas […] e esta ação é must have dos portfólios’, segundo Felipe Miranda](https://www.empiricus.com.br/uploads/2022/05/Design-sem-nome-91-300x169.jpg)