Conforme superamos os desafios enfrentados pela crise causada pelo covid-19, o mercado de lajes corporativas volta a dar sinais de recuperação.

A notícia mais quente da semana foi a compra do Faria Lima 3500 pelo Itaú por um valor total de aproximadamente R$ 1,5 bilhão. Estamos falando de um expressivo valor por metro quadrado de R$ 64 mil.

O Itaú, que já ocupava o imóvel, passa a ser dono de um dos locais mais premiados da Faria Lima. Quando um grande player realiza esse tipo de operação, é uma boa sinalização sobre o setor.

Em termos operacionais, a melhora notada ao longo dos últimos 18 meses começou a se desenhar com a flexibilização das restrições de saúde pública e volta da normalidade nos escritórios no último ano.

Empresas que haviam adotado estratégias de trabalho remoto começaram a reconsiderar a importância do ambiente físico, retomando a procura por espaços nos empreendimentos.

Este cenário é visível na cidade de São Paulo, na qual notamos melhorias nos indicadores de mercado, tal como a absorção líquida, que encerrou o 4T23 no patamar de 136 mil metros quadrados, alongando a sequência de trimestres consecutivos no positivo. De acordo com a Buildings, a taxa de vacância de edifícios A+ finalizou o ano em 21,6%.

- [Seleção “premium” de fundos imobiliários] Veja quais são os 5 FIIs recomendados pelo analista Caio Araujo para buscar ótimos dividendos mensais. Baixe aqui o relatório gratuito.

Região da Faria Lima ainda é favorita para lajes corporativas

Entre as praças, a região da Faria Lima (Itaim Bibi / Vila Olímpia) segue dominante, com a taxa média de vacância em um dígito e o aluguel saltando para R$ 320/m2 em alguns imóveis.

Em geral, sigo com preferência por edifícios premium nessas regiões consolidadas, tendo em vista a sólida demanda por espaços, além de forte capacidade de retenção de locatários, fator que se mostrou fundamental nos últimos anos. Os fundos VBI Prime Properties (PVBI11) e CSHG Prime Offices (HGPO11) são bons exemplos disso.

Como estamos falando de praças com escassez de espaços disponíveis, notamos recentemente o escoamento de locações para regiões secundárias.

Este é o caso das avenidas Paulista e Berrini, que apresentaram dinâmicas interessantes em seus indicadores de ocupação e não possuem elevada atividade construtiva no momento, favorecendo a competitividade dos espaços vagos. Este pode ser um cenário interessante para captura de valor ao longo dos próximos anos.

Por fim, a região da Chucri Zaidan tem apresentado indicadores de absorção favoráveis. Mas ainda tenho uma visão cética sobre os imóveis da região, tendo em vista a elevada taxa de vacância (acima de 30%), aluguel abaixo da média e sua localização menos acessível.

Inclusive, entre os principais pólos corporativos da cidade de São Paulo, a Chucri Zaidan figura como a região com o maior estoque performado, de acordo com dados da Cushman & Wakefield.

Indústria de fundos imobiliários vai voltando aos poucos

Nota-se que boa parte dos portfólios possui exposição às regiões citadas nos parágrafos acima. Portanto, há sinalizações positivas quanto ao aumento da ocupação no portfólio dos fundos imobiliários e sua capacidade de repassar preços.

Este cenário já impactou positivamente as cotas em 2023, alinhado ao movimento de queda da taxa de juros. Contudo, a composição de ativos é bem heterogênea quando tratamos dos FIIs de escritórios.

Enquanto alguns players estão bem posicionados em regiões tradicionais da capital paulista, temos estratégias concentradas em praças secundárias ou que ainda não demonstraram recuperação – Alphaville e Rio de Janeiro são alguns exemplos. Isso sem contar os desafios de endividamento de alguns fundos, que se alavancaram para adquirir imóveis nos últimos anos.

Com isso, por mais que o segmento de escritórios seja o mais descontado entre os tradicionais, há uma discrepância significativa entre os fundos da cesta, conforme ilustrado abaixo no indicador prêmio/desconto sobre cota patrimonial.

Em suma, mesmo com a perspectiva favorável, é muito importante estar atento ao perfil de portfólio e a estrutura de capital dos fundos.

Na minha visão, existem oportunidades pontuais no universo de escritórios, com capacidade de valorização de dois dígitos em 2024. Ao mesmo tempo, algumas estratégias oferecem uma relação risco vs retorno desfavorável, com possibilidade de perda de capital investido.

Um investimento premium em escritórios

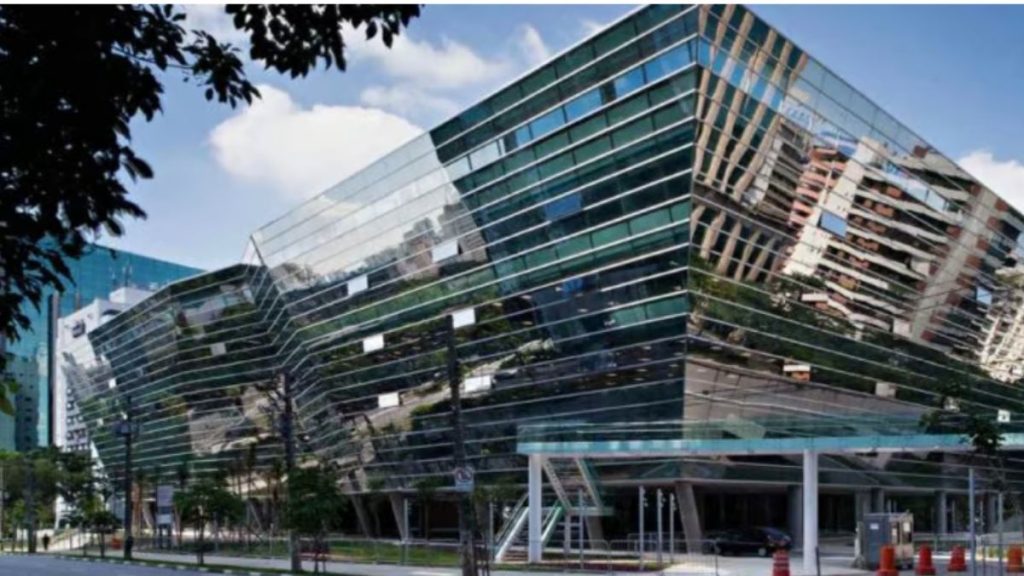

O VBI Prime Properties (PVBI11) é um legítimo FII de lajes corporativas premium, com um portfólio composto atualmente por seis imóveis, totalizando uma área bruta locável (ABL) de mais de 66 mil metros quadrados.

| Ativo | Cidade | ABL | Participação | Classificação | LEED |

| Park Tower | SP | 22.340 m2 | 100% | AAA | Gold |

| FL 4440 | SP | 11.056 m2 | 50% | AAA | Platinum |

| Union FL | SP | 5.042 m2 | 50% | AAA | Gold |

| Vila Olimpia Corporate | SP | 6.114 m² | 20% | AAA | Gold |

| The One | SP | 7.364 m | 71% | AA | Platinum |

| Vera Cruz II | SP | 7.202 m | 36% | AAA | Platinum |

Desde 2021, houve algumas mudanças no portfólio do PVBI11. Mas as suas principais características permanecem: ativos premium (A+) e muito bem localizados.

Além disso, todos os edifícios performados contam com certificação LEED Gold ou Platinum, o que traz maior atratividade para o imóvel.

Em resumo, há pouco mais de um ano, a VBI aproveitou a melhora do cenário para ativos de risco e o momento de consolidação da indústria de FIIs para adotar um perfil mais ativo na gestão do portfólio. Destaco a aquisição de participações nas lajes do Vila Olímpia Corporate (VOC), The One e Vera Cruz II.

Em geral, as teses consistem na capacidade de elevação do valor real do aluguel (leasing spread) dos imóveis no decorrer do tempo.

Possivelmente já veremos elevações no preço de locação ao longo deste ano, diante da perspectiva mais sólida de melhora para o segmento de escritórios, em linha com a introdução desta coluna.

Ainda que a vacância aumente…

Na parte comercial, o PVBI11 convive com uma taxa de vacância física de 9,5%, que possivelmente aumentará com a desocupação do The One e de 2,2 mil metros quadrados no Faria Lima 4440, programada para maio de 2024. Segundo a gestão, existem conversas para ocupação da área vaga do portfólio, especialmente no VOC.

Entre os motivos para a sua presença nesta edição, estão a alta qualidade dos ativos e suas respectivas localizações privilegiadas. Esses fatores devem contribuir para a elevação da ocupação e incremento dos valores de aluguel diante de um cenário positivo para o mercado de lajes corporativas.

O curtíssimo prazo pode registrar estagnação, mas há um potencial interessante nas cotas do fundo, que tem hoje um portfólio único para a categoria. Entendo que sua carteira deveria negociar a um valor por metro quadrado acima de R$ 30 mil.

Colocando os números na planilha (DFC), encontramos um valor justo de R$ 112,50 por cota do PVBI11, ou seja, um upside potencial de 8,5%. Este percentual, somado à expectativa de proventos para os próximos 12 meses, confere um potencial de retorno de 16% para o fundo durante o período.

Como citei anteriormente, o segmento de escritórios deve ressurgir nos próximos anos, mas a seleção deve ser bem criteriosa. O PVBI11 está entre as minhas preferências, mas tem um fundo específico que oferece uma oportunidade ainda mais atrativa para 2024.

Para saber minha principal recomendação no setor, recomendo acessar a série Renda Imobiliária da Empiricus. Aqui tem uma promoção especial para o primeiro mês de assinatura.