Imagem: Divulgação

A Priner (PRNR3) divulgou a prévia operacional do 3T24 com ótimos sinais para os acionistas.

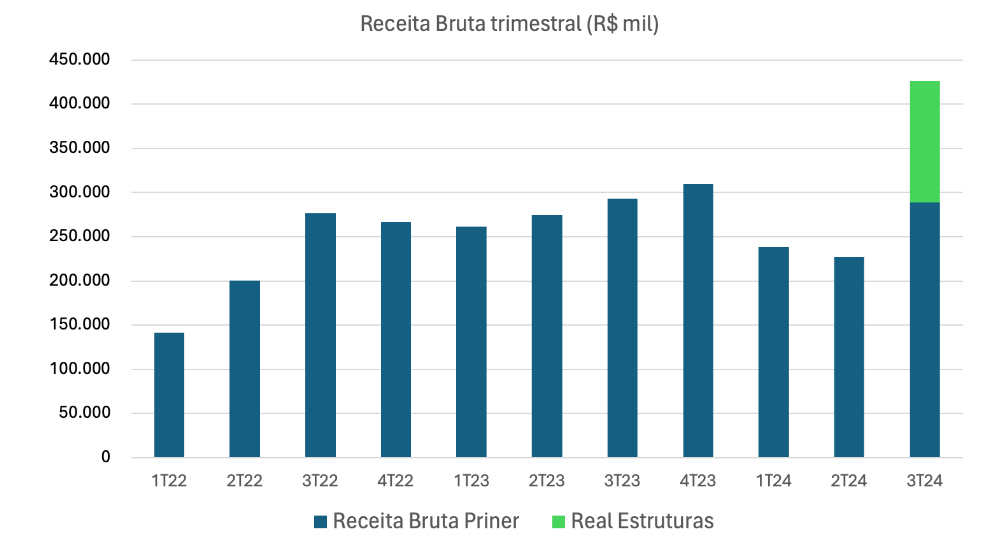

O primeiro está relacionado à retomada da receita da Priner, como fica evidente nas barras azuis no gráfico abaixo.

Receita já demonstra recuperação após cancelamentos de contratos

Conforme comentamos em nosso relatório de iniciação da tese, a PRNR3 sofreu com alguns cancelamentos de contratos a partir do fim de 2023. Isso acabou se traduzindo em queda de receita e pressão de margens, e seriam necessários dois ou três trimestres para realocar e treinar a equipe para novos serviços.

Como podemos observar, apesar de ainda estar abaixo dos níveis do 3T23, a receita da Priner somente mostrou boa recuperação na comparação com os dois primeiros trimestres de 2024, e caminha para superar novamente o patamar de R$ 100 milhões de receita bruta por mês.

Negociação da Real Estrturas pode alavancar ainda mais as ações PRNR3

O segundo ponto importante que podemos extrair da prévia está relacionado ao valuation de aquisição da Real Estruturas, que parece ter sido ainda mais barato do que suspeitávamos.

Na época da aquisição, a Priner abriu os números de 2023 da Real: receita líquida de R$ 350 milhões e Ebitda de R$ 61 milhões. Ou seja, o cheque de R$ 170,7 milhões pela aquisição da Real implicava em um múltiplo de 2,7x o Ebitda do ano passado.

No entanto, anualizando os números do 3T24 e aplicando as mesmas alíquotas e margens de 2023, chegamos a um Ebitda anual que deve superar os R$ 85 milhões, trazendo o múltiplo de aquisição para mais próximo de 1,95x Ebitda, incrivelmente barato para um deal que nos parece transformacional para o negócio.

Valuation da Priner está ainda mais atrativo

Outra conclusão interessante é que o valuation da companhia como um todo (Priner + Real) também segue muito atrativo.

Anualizar números de um trimestre nem sempre é o mais correto, mas nos ajuda a ter uma ideia do potencial dessa combinação. Com base na prévia do 3T24, conseguimos enxergar um Ebitda da Priner anualizado superior a R$ 220 milhões antes mesmo de vislumbrar qualquer sinergia ou cross selling.

E isso implica um múltiplo de aproximadamente 3,5x Ebitda para uma companhia que, em nossa visão, deveria negociar num range de pelo menos 5-6x em um cenário sem restrições de liquidez e juros minimamente palatáveis. Essa é uma tese que combina crescimento de resultados com re-rating, do jeito que gostamos.

Além das ações da Priner, outras small caps também estão no radar da equipe de analistas da Empiricus Research para capturar lucros com o crescimento dessas companhias. No Microcap Alert, você pode conferir teses de investimento relevantes nessas empresas com potencial de decolar. Confira aqui.