Na tentativa de reduzir o déficit público e reorganizar o sistema de impostos no Brasil, Fernando Haddad virou alvo de memes na internet. Nos últimos dias, o Ministro da Fazenda ganhou o apelido de “Taxad” e uma série de montagens surgiram nas redes sociais.

Apesar do anúncio de um corte de R$ 15 bilhões no orçamento de 2024, a principal estratégia do governo para equilibrar as contas públicas continua sendo o aumento da arrecadação por meio de impostos.

Entre as medidas mais criticadas estão a taxação das compras internacionais no valor de até US$ 50, a definição dos produtos isentos na cesta básica, além da lista de investimentos que podem deixar de ser isentos ou ter novas alíquotas por conta da Reforma Tributária.

O projeto que pretende unificar os impostos do país está em tramitação no Congresso, aguardando a apreciação do Senado.

Entre os pontos que compõem a regulamentação, a Reforma Tributária prevê a cobrança do Imposto sobre Bens e Serviços (IBS) e da Contribuição sobre Bens e Serviços (CBS) para fundos exclusivos, bem como os fundos de investimento com direitos creditórios (FIDCs).

Nem mesmo os planos VGBL da previdência privada estão livres das intenções. De acordo com texto-base aprovado pela Câmara dos Deputados nesses fundos haverá a cobrança do imposto sobre heranças (ITCMD) com uma alíquota mínima de 8%, para quem investe a menos de 5 anos.

A princípio, o projeto incluía também a tributação dos dividendos de fundos imobiliários, porém a ideia não foi adiante.

Assim, além dos FIIs, um outro investimento que conta com uma série de brechas capazes de reduzir o imposto pago pelo contribuinte foi ‘ignorado’.

Trata-se de um ativo específico que por enquanto passou “despercebido” pelo radar da Reforma Tributária e continua oferecendo uma série de incentivos fiscais aos investidores.

Inclusive, graças a esses incentivos, você pode aumentar em até 93% a rentabilidade da sua carteira.

CONHEÇA INVESTIMENTO QUE ESCAPOU DA REFORMA TRIBUTÁRIA

Como aumentar em até 93% o retorno da sua carteira com investimento ‘ignorado’ pela Reforma Tributária

Além dos planos VGBL, os fundos de previdência privada contam com a versão PGBL (Plano Gerador de Benefício Livre). Essa modalidade não entrou no projeto da Reforma Tributária e esta é uma ótima notícia para os investidores.

Por meio dos planos PGBL da previdência privada os investidores contam com uma série de vantagens não só do ponto de vista fiscal, mas também no que diz respeito à rentabilidade da carteira.

Veja só alguns benefícios de investir em um plano de previdência PGBL:

- Dedução de até 12% da renda anual no Imposto de Renda;

- Chance de trocar uma alíquota de 27,5% por uma de 10%, optando pela tabela regressiva de IR;

- Possibilidade de investir em ações, fundos imobiliários, renda fixa, fundos de investimento;

- Aplicação em fundos de investimento sem come-cotas;

- Isenção do imposto sobre heranças (ITCMD).

Todos esses benefícios juntos dão ao investidor a possibilidade de aumentar em até 93% a rentabilidade da carteira.

A previdência privada evoluiu ao longo dos anos e hoje é possível investir em ações do Ibovespa e outros ativos por meio desses fundos. Essa é uma estratégia ainda pouco utilizada mas que pode gerar muito retorno.

Acontece que, quando você investe em ações, fundos imobiliários e até mesmo na renda fixa via PGBL, você está expondo o seu patrimônio ao potencial de valorização desses ativos com alguns benefícios.

Para começar, não há a incidência de come-cotas, que é a cobrança semestral de Imposto de Renda dos fundos “tradicionais”. Isso permite que esse dinheiro, que seria abocanhado em um fundo tradicional, continue rendendo. E, se você escolher a tabela regressiva de IR, pode conseguir um desconto de até 63%.

Então imagine um trabalhador CLT que tem descontado na fonte todos os meses a alíquota máxima de Imposto de Renda, que é 27,5%.

Ao investir em um plano PGBL, o valor aplicado deixa de ser tributado (é restituído no ano posterior) e o investidor só vai pagar o IR sobre aquele valor no resgate da previdência.

A grande vantagem aqui é que, quanto mais tempo o dinheiro ficar investido, menor será a alíquota, podendo chegar ao mínimo de 10% para quem escolhe a tabela regressiva.

Vale ressaltar que a cobrança de Imposto de Renda apenas no resgate é a única tributação da previdência privada no plano PGBL. Essa classe ficou de fora da Reforma Tributária, portanto não há a cobrança do imposto sobre heranças (ITCMD).

Todas esses benefícios acabam acelerando a sua construção de patrimônio

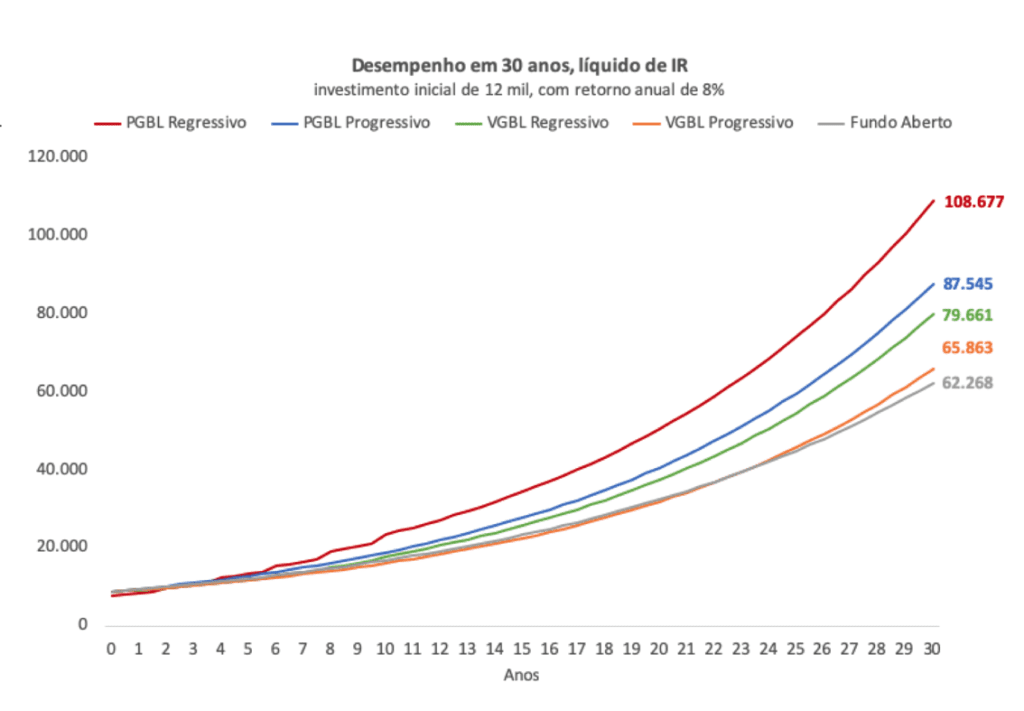

Os analistas da Empiricus Research fizeram o seguinte exercício: eles compararam quanto renderia uma aplicação de R$ 12 mil em previdência privada no plano PGBL, VGBL e em um fundo de investimento “tradicional” durante 30 anos.

Os ativos são idênticos e o rendimento estimado foi de 8% ao ano. Veja só o resgate livre de IR em cada modalidade:

Descontando os R$ 12 mil investidos inicialmente, o PGBL Regressivo rendeu R$ 96.677, enquanto que o VGBL Regressivo entregou R$ 67.661 e o fundo “tradicional” rendeu cerca

de R$ 50 mil.

Ou seja, a rentabilidade do PGBL Regressivo foi 93% maior que o fundo “normal”. Isso só foi possível por conta dos benefícios fiscais que essa modalidade de investimento oferece.

Agora, com mais ativos entrando na lista dos “não isentos”, ter esse investimento na carteira pode ser uma forma de escapar de alguns impostos.

Além disso, você pode usar o plano PGBL da previdência para aumentar a sua restituição do Imposto de Renda.

Guia gratuito: aprenda a ‘turbinar’ sua carteira e aumentar a restituição investindo em um fundo PGBL

Além da possibilidade de acelerar a sua construção de patrimônio, um benefício fiscal muito importante dos planos PGBL da previdência privada é a possibilidade de deduzir até 12% da sua renda tributável todos os anos.

Esse mecanismo pode não só reduzir o imposto devido como ainda aumentar a sua restituição do Imposto de Renda todos os anos.

É claro que, se você nunca investiu na previdência privada e não fazia ideia das vantagens que ela pode oferecer, pode se sentir inseguro em dar o primeiro passo.

Mas a boa notícia é que você não precisa fazer isso sozinho, pois Julia Wiltgen, repórter do Seu Dinheiro, reuniu em um guia completo tudo o que você deve saber sobre essa classe de investimentos.

Neste material, você vai poder ficar sabendo como escolher o melhor plano de previdência para o seu caso e como usar o PGBL para gerar uma renda extra todos os anos.

GRATUITO: APRENDA A INVESTIR EM PGBL

Baixe gratuitamente o guia completo da previdência privada

Neste material, você vai encontrar tudo o que precisa saber para investir nesse ativo com segurança. Entre os assuntos abordados, você vai descobrir:

- Vantagens de ter um plano de previdência;

- Como escolher o melhor plano para você: PGBL ou VGBL;

- Regimes de tributação: progressivo ou regressivo;

- Como usar a Previdência para aumentar sua restituição do Imposto de Renda;

- Planilha financeira para calcular quanto você precisa investir.

O Guia da Previdência Privada é gratuito e, para acessá-lo, basta clicar neste link e seguir as instruções.

Fique tranquilo, pois o acesso é gratuito mesmo e você não precisa pagar nada em momento algum.