Imagem: iStock.com/Dilok Klaisataporn

A Reforma Tributária segue em tramitação no Congresso e na última semana trouxe uma mudança desagradável para muitos investidores. No dia 13 de agosto, a Câmara aprovou o segundo projeto de lei que regulamenta a tributação dos planos PGBL e VGBL da previdência privada.

Foi incluída na nova versão do projeto a cobrança estadual do imposto sobre transmissão causa mortis e doações, o ITCMD, para todos os planos da previdência privada.

O texto ainda vai passar pelo Senado e, se aprovado, vai para sanção do presidente Lula (PT). Mas, diante da possibilidade, muitos investidores já se questionam se ainda vale a pena ter esse tipo de investimento na carteira.

Nesse sentido, o analista de fundos da Empiricus Research Bruno Mérola aponta que nunca considerou a isenção no planejamento sucessório como uma vantagem em seus cálculos de retorno com investimentos na previdência privada.

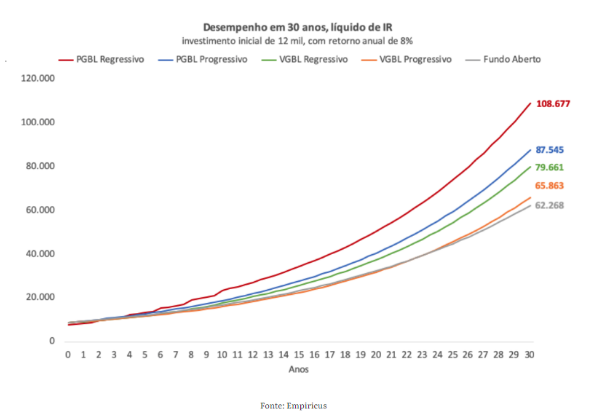

Para o analista, mesmo com a aprovação da cobrança do ITCMD, o PGBL (plano com IR cobrado sobre o saldo total resgatado) “continua sendo a melhor opção”. Segundo Mérola, o investimento em PGBL Regressivo pode render quase o dobro que um fundo “tradicional” em 30 anos.

PGBL ainda pode render até 93% mais que uma carteira ‘tradicional’

Para os menos familiarizados com esse tipo de investimento, a previdência privada tem como objetivo básico servir de complemento ou fonte principal de renda na aposentadoria. Contudo, é possível investir no ativo para outros fins, como, por exemplo, facilitar a transferência de bens e garantir a renda de cônjuges e/ou filhos em caso invalidez e até morte.

Nesse sentido, o texto aprovado na Câmara pode ser um obstáculo do ponto de vista do planejamento sucessório. Acontece que o ITCMD é aplicado na transferência de recursos a herdeiros em caso de morte do titular.

Assim, nos últimos anos, muitas famílias vinham usando esse mecanismo, especialmente em planos VGBL (cuja tributação incide apenas sobre a renda), para, entre outras coisas, evitar que a herança passasse por inventário e, consequentemente, fosse tributada.

Ao mesmo tempo, por se tratar de um tributo estadual, algumas unidades federativas já cobravam o imposto sobre heranças com base em legislações próprias, o que gerou vários questionamentos na Justiça.

Nesse sentido, a proposta da Reforma Tributária é evitar que pessoas com grandes patrimônios usem a previdência privada para fugir do inventário e do ITCMD. Além disso, estabelece uma norma padrão para a tributação, visto que atualmente cada estado tem a sua própria regra.

Por esse motivo, Bruno Mérola aponta que a inclusão dos planos de previdência na Reforma Tributária “não foi exatamente uma surpresa”. Ao mesmo tempo, do ponto de vista do analista, o projeto não vai impactar os benefícios fiscais desse ativo, especialmente do PGBL.

Acontece que a reforma não anula os principais benefícios fiscais do PGBL, são eles:

- Ausência de come-cotas;

- Imposto de Renda de até 10% para quem opta pela tributação regressiva; e

- Dedução de até 12% da renda tributável.

Isso significa que, para o investidor que tem planos de previdência PGBL com o objetivo de buscar rentabilidade superior ao de fundos “tradicionais”, nada mudou.

Mérola complementa que, como “alguns estados já cobravam ITCMD por não ter uma jurisprudência centralizada […], nunca consideramos essa vantagem da isenção no planejamento sucessório nos nossos cálculos”.

Em outras palavras, antes da Reforma Tributária, os analistas da Empiricus já incluíam a cobrança do ITCMD em seus cálculos e, mesmo nesse cenário, os planos PGBL regressivo apresentavam um retorno até 93% superior ao de fundos “tradicionais”.

Em uma simulação realizada pelos analistas da casa, eles compararam quanto renderia uma aplicação de R$ 12 mil em previdência privada no plano PGBL e em um fundo de investimento “tradicional” durante 30 anos. Os ativos são idênticos e o rendimento estimado foi de 8% ao ano.

Veja só o resgate livre de IR em cada modalidade:

Descontando os R$ 12 mil investidos inicialmente, o PGBL Regressivo rendeu R$ 96.677, enquanto o fundo “tradicional” rendeu cerca de R$ 50 mil.

Ou seja, a rentabilidade do PGBL Regressivo foi 93% maior que o fundo “normal”, mesmo considerando a cobrança do ITCMD. Ou seja, o que realmente possibilitou um retorno superior foram os outros benefícios fiscais que essa modalidade de investimento oferece.

Por esse motivo, Bruno Mérola afirma que a previdência privada “continua sendo a melhor opção”.

Guia gratuito: aprenda a ‘turbinar’ sua carteira e aumentar a restituição investindo em um fundo PGBL

Agora que você já sabe que a regra incluída no texto da Reforma Tributária não terá grande impacto na rentabilidade dos planos PGBL, que tal conhecer mais a fundo os benefícios desse ativo?

Além de entregar um retorno maior que outros ativos no longo prazo, os planos PGBL da previdência privada permitem deduzir até 12% da sua renda tributável todos os anos.

Esse mecanismo pode não só reduzir o imposto devido como ainda aumentar a sua restituição do Imposto de Renda todos os anos. Ou seja, você tem a chance de buscar lucros com a previdência já em 2025.

E, para te ajudar nessa missão, a Julia Wiltgen, repórter do Seu Dinheiro, reuniu em um guia completo tudo o que você deve saber sobre essa classe de investimentos.

Neste material, você vai poder ficar sabendo como escolher o melhor plano de previdência para o seu caso e como usar o PGBL para buscar uma renda extra todos os anos.

GRATUITO: APRENDA A INVESTIR EM PGBL

Baixe gratuitamente o guia completo da previdência privada

Neste material, você vai encontrar tudo o que precisa saber para investir nesse ativo com segurança. Entre os assuntos abordados, você vai descobrir:

- Vantagens de ter um plano de previdência;

- Como escolher o melhor plano para você: PGBL ou VGBL;

- Regimes de tributação: progressivo ou regressivo;

- Como usar a Previdência para aumentar sua restituição do Imposto de Renda;

- Planilha financeira para calcular quanto você precisa investir.

O Guia da Previdência Privada é gratuito e, para acessá-lo, basta clicar neste link e seguir as instruções.

Fique tranquilo, pois o acesso é gratuito mesmo e você não precisa pagar nada em momento algum.