Imagem: iStock/ ArtemisDiana

Sinais econômicos podem ser tão sutis quanto a transição do dia para a noite. E nos EUA, a economia americana deu mais um sinal de que está caminhando para um pouso suave na última quarta-feira (23), após o Federal Reserve divulgar o Livro Bege.

Livro Bege indica recuperação dos bancos nos EUA

O documento trouxe um panorama de estabilidade para a economia, com pouca variação entre os estados. A atividade econômica manteve-se estável, com um leve crescimento em algumas regiões e sinais de fraqueza no setor industrial.

Já o setor bancário, impulsionado pela recente queda nas taxas de juros, mostrou estabilidade e uma tímida recuperação na demanda por empréstimos.

No mercado de trabalho, as contratações apresentaram um leve aumento. Contudo, o ritmo de crescimento salarial desacelerou, já que a disponibilidade de mão de obra melhorou. Esse cenário favorece a moderação dos salários, ainda que algumas áreas como tecnologia, manufatura e construção sigam enfrentando dificuldade para encontrar profissionais qualificados.

Inflação pressiona margem de lucro das companhias

Em relação aos preços, a inflação continuou apresentando sinais de moderação, com os preços de venda subindo em um ritmo suave. No entanto, produtos específicos, como ovos e laticínios, apresentaram altas mais acentuadas. A pressão sobre as margens de lucro das empresas também aumentou, com insumos e custos de seguro e saúde pressionando os resultados.

De maneira geral, o documento reflete um cenário cauteloso, em que a estabilidade é acompanhada por pressões pontuais em certos setores e pela desaceleração ainda gradual do mercado de trabalho e da inflação. Isso deve continuar mantendo a expectativa de menos cortes de juros na curva futura de juros.

Agenda de dados econômicos da semana

Nessa linha, o mercado agora se prepara para os dados de emprego e inflação que serão divulgados nesta semana. O payroll deve mostrar a criação de 110 mil vagas, enquanto as expectativas para o índice de despesas de consumo (PCE) de setembro devem indicar um aumento de 0,2% em relação ao mês anterior. Vale salientar que a leitura deste payroll será desafiadora, uma vez que as recentes catástrofes climáticas e greves nos EUA devem minimizar possíveis reações do Federal Reserve frente as surpresas negativas nos números de mercado de trabalho.

Além disso, o mercado espera que o resultado do PIB do terceiro trimestre se mantenha em 3,0% anualizado, o mesmo patamar da estimativa anterior.

Por isso, o mercado precifica um novo corte de 25 pontos-base no Fed Funds no próximo dia 7.

Prévia da inflação, IPCA-15 supera expectativas no Brasil

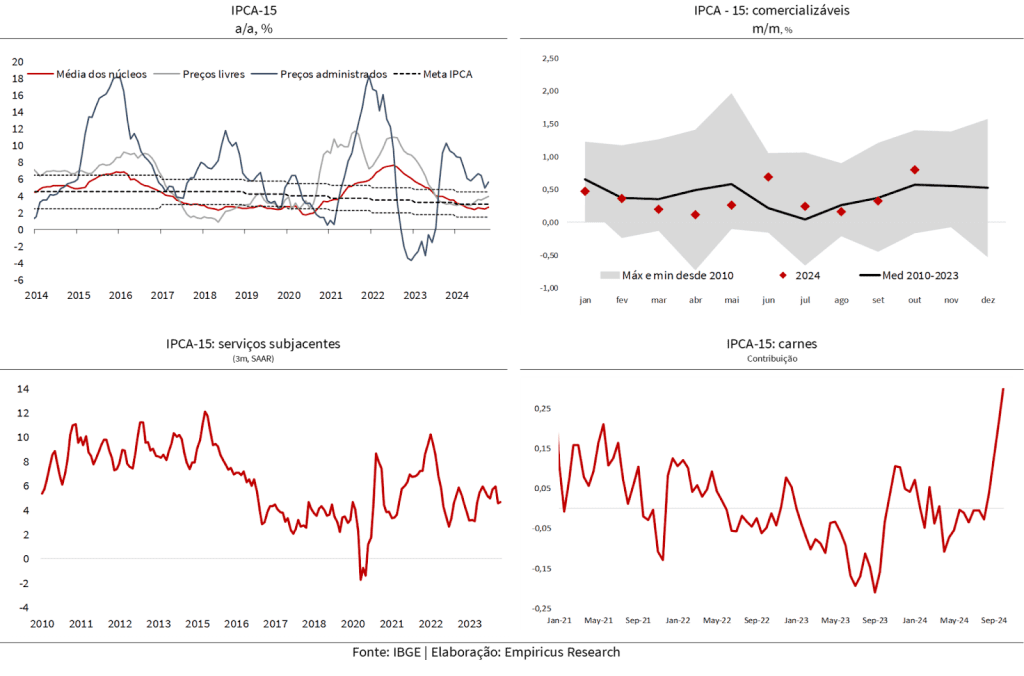

No cenário local, o IPCA-15 de outubro do Brasil divulgado na quinta-feira (24) superou as expectativas do mercado de 0,5% m/m, apresentando uma alta de 0,54% em relação ao mês anterior. No acumulado do ano, o índice de preços acelerou 4,47%, também acima das estimativas (4,43%).

Além do número cheio, a composição do número também foi ruim. Nos grupos de alimentos e comercializáveis, o preço da carne saltou, refletindo a escalada dos preços do boi.

Em administrados, o aumento da energia elétrica foi compensado pela queda das tarifas de ônibus. No grupo de serviços, a queda de passagens aéreas foi compensada pela aceleração da contribuição de alimentação fora de casa, seguro voluntário de veículos, serviços bancários e TV por assinatura.

De maneira geral, o número foi ruim e adiciona pressão sobre a política monetária.

Ainda relevante, nesta semana, o relatório Focus mostrou uma revisão das estimativas de inflação deste ano para 4,55%, ultrapassando a banda superior do intervalo da meta do Banco Central.

Como comentamos anteriormente, as estimativas de inflação hoje estão consideravelmente acima do centro da meta do Banco Central para o horizonte relevante de política monetária. Não por coincidência, na última semana, os diretores da autarquia entregaram discursos duros (hawkish) durante a reunião de outono do FMI em Washington. Por isso, hoje, o mercado espera pelo menos mais três altas de juros consecutivas de 50 pontos-base na Selic.

A verdade é que a reancoragem das expectativas depende primordialmente da redução da percepção de risco fiscal do país. Por isso, o anúncio de novas medidas de corte de gastos por parte do Executivo é o evento mais aguardado desta semana.

Neste ínterim, mantemos nossa preferência por títulos pós-fixados.

Cardápio da semana

| Características da LCA pós-fixada do BTG Pactual | |

| Classificação de risco da instituição | Fitch: AAA(bra) |

| Público-alvo | Investidores em geral |

| Onde encontrar | BTG Pactual |

| Aplicação mínima | R$ 500,00 |

| Aplicação máxima | – |

| Liquidação | D+0 |

| Vencimento (prazo) | 30/10/2025 (366 dias corridos) |

| Rentabilidade anual | 94,00% do CDI |

| Tributação | Isenta |

| Pagamento de juros | Mensal |

| Resgate | No vencimento |

| Garantias | Fundo Garantidor de Créditos (FGC) |

| Horário limite de aplicação | 17h45 |

| Características da LCI pós-fixada do Banco Inter | |

| Classificação de risco da instituição | Fitch: AA+ (bra) |

| Público-alvo | Investidores em geral |

| Onde encontrar | Banco Inter |

| Aplicação mínima | R$ 1,00 |

| Aplicação máxima | – |

| Liquidação | D+0 |

| Vencimento (prazo) | 22/01/2026 (450 dias corridos) |

| Rentabilidade anual | até 97,00% do CDI |

| Tributação | Isenta |

| Pagamento de juros | No vencimento |

| Resgate | No vencimento |

| Garantias | Fundo Garantidor de Créditos (FGC) |

| Horário limite de aplicação | 21h55 |

| Características do CDB pós-fixado do Paraná Banco com liquidez diária | |

| Classificação de risco da instituição | Fitch: AA- (bra) |

| Público-alvo | Investidores em geral |

| Onde encontrar | Paraná Banco |

| Aplicação mínima | R$ 100,00 |

| Aplicação máxima | – |

| Liquidação | D+0 |

| Vencimento (prazo) | 20/10/2026 (721 dias corridos) |

| Rentabilidade anual | 101,00% do CDI |

| Tributação | 15% |

| Pagamento de juros | No vencimento |

| Resgate | Liquidez diária |

| Garantias | Fundo Garantidor de Créditos (FGC) |

| Horário limite de aplicação | 17h |

As taxas e vencimentos do títulos indicados nas tabelas acima são referentes ao dia 29 de outubro de 2024 e, portanto, são válidos apenas para o dia de hoje (29).

Para a sua reserva de emergência, aquele dinheiro que você pode precisar no curtíssimo prazo, recomendamos apenas o Tesouro Selic, disponível na plataforma do Tesouro Direto, ou fundos DI taxa zero.

Para ter dicas atualizadas semanalmente para a sua carteira de renda fixa, convido você a conhecer gratuitamente o Super Renda Fixa e aproveitar o novo ciclo de alta da Selic. Confira aqui.