Imagem: iStock/Rmcarvalho

Dados de inflação aqui e nos EUA movem a semana que antecede a Superquarta, quando as autoridades monetárias do Brasil e dos EUA decidem sobre a taxa de juros.

Nos EUA, os dados do mercado de trabalho (Payroll, ADP e JOLTS) divulgados na última semana vieram mais fracos que o esperado, puxados pela redução no número de vagas criadas, o aumento das demissões e as significativas revisões para baixo nos dados dos meses anteriores.

Na sexta-feira (6), o dado de folha de pagamento (Payroll) apontou a criação de 142 mil novas vagas, número inferior à expectativa de 165 mil, sinalizando um ritmo mais lento de contratações. Além disso, os dados de julho foram revisados para baixo, reflexo da desaceleração gradual do mercado de trabalho.

Nessa linha, o índice ADP, que mede a criação de vagas no setor privado, mostrou a criação de apenas 99 mil postos de trabalho, bem abaixo das expectativas de 145 mil. O dado anterior também foi revisado de 122 mil para 111 mil.

Apesar dos sinais de esfriamento, a taxa de desemprego caiu levemente de 4,3% para 4,2%, impulsionada pela redução no número de trabalhadores temporariamente demitidos. Outro dado monitorado foi o crescimento salarial. O dado aumentou 0,4% em agosto, acima da expectativa de 0,3%, acumulando uma alta de 3,8% nos últimos 12 meses. Isso significa que mesmo com a desaceleração nas contratações, os salários continuam pressionados.

Em resumo, os números do mercado de trabalho indicam uma desaceleração gradual da economia americana, o que é condizente com o início do ciclo de afrouxamento monetário na próxima semana, que aponta para um corte de 25 pontos-base no Fed Funds.

- Era Galípolo: indicação ao BC fez as taxas do Tesouro dispararem; veja onde estão as melhores oportunidades agora.

PIB do segundo semestre e IPCA de agosto surpreendem

No Brasil, o resultado do PIB do segundo trimestre de 2024 surpreendeu positivamente com alta de 1,4% t/t versus expectativa de 0,9%. O dado divulgado na última terça-feira (3) mostrou uma atividade bastante pujante na primeira metade do ano, impulsionada principalmente pela forte demanda interna. O resultado levou a uma série de revisões de projeções de PIB para o ano por parte dos analistas de mercado.

Olhando para frente, contudo, o cenário parece mais desafiador para a atividade brasileira. O aumento dos estoques, que tiveram impacto importante no último resultado, não deve se repetir nos próximos trimestres. Além disso, é esperada uma desaceleração nos estímulos fiscais e a retomada do ciclo de alta de juros. Esta combinação coordenada entre Banco Central e Governo deve pesar sobre o resultado do PIB em 2025.

Nesta semana, o Relatório Focus divulgado ontem (9) mostrou, mais uma vez, uma revisão para cima nas estimativas de IPCA para 2024 e 2025. Além disso, após 11 semanas de estabilidade nas previsões da Selic para 2024, o novo relatório apontou para uma elevação de 11,25% até o final do ano, conforme antecipamos no nosso último relatório. As estimativas para 2025 também subiram de 10,00% para 10,25%. O início do próximo ciclo de alta deve começar a se concretizar na próxima reunião do Copom, marcada para quarta-feira (18), quando teremos a Superquarta do mercado.

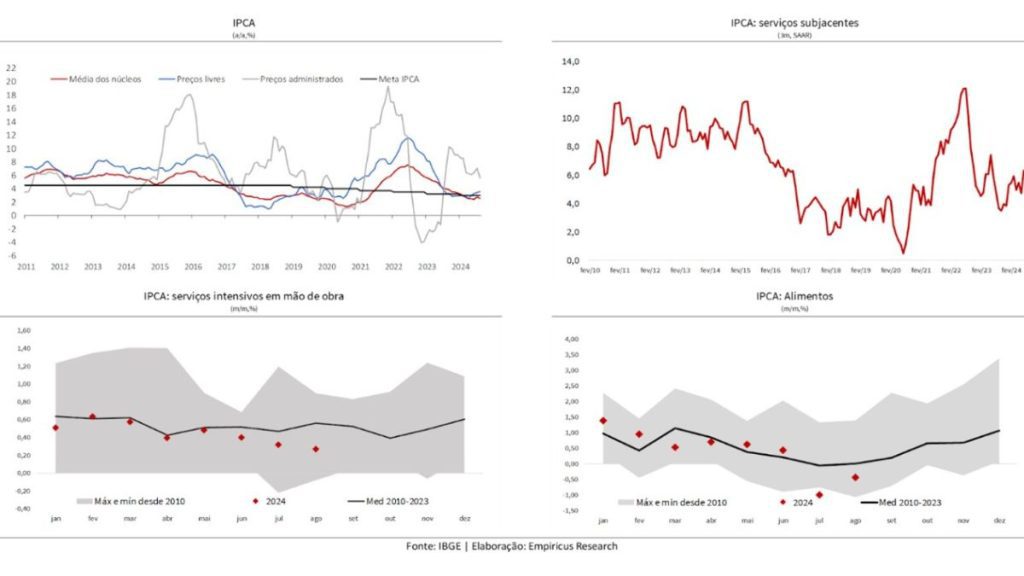

Ainda nesta manhã, o IPCA de agosto surpreendeu com uma deflação de –0,02% versus um crescimento esperado de 0,03% (m/m). Em termos anuais, a inflação desacelerou de 4,50% para 4,24% (a/a), descolando-se do teto do intervalo de tolerância da meta de inflação para este ano.

Entre os principais destaques, vimos a moderação importante da inflação nos núcleos de serviços após um pico em julho.

O grupo de bens duráveis apresentou contribuição negativa no período com a deflação de carros usados. Similarmente, houve queda de preços de alimentos, em linha com o esperado.

Vale ainda destacar a variação negativa no grupo de preços administrados devido a forte deflação de energia elétrica.

De maneira geral, o dado foi positivo tanto no número cheio quanto na composição dos grupos. Contudo, a leitura de hoje (10) não deve alterar a trajetória de alta de Selic até o final do ano.

Cardápio da semana: veja títulos de renda fixa recomendados

| Características da LCA prefixada do Banco ABC Brasil | |

| Classificação de risco da instituição | Fitch: AAA(bra) |

| Público-alvo | Investidores em geral |

| Onde encontrar | BTG Pactual |

| Aplicação mínima | R$ 5 mil |

| Aplicação máxima | – |

| Liquidação | D+0 |

| Vencimento (prazo) | 04/03/2026 (540 dias corridos) |

| Rentabilidade anual | 10,90% |

| Tributação | Isenta |

| Pagamento de juros | No vencimento |

| Resgate | No vencimento |

| Garantias | Fundo Garantidor de Créditos (FGC) |

| Horário limite de aplicação | 17h45 |

A taxa líquida da LCA do Banco ABC Brasil é equivalente a uma taxa bruta de 13,21% ao ano.

| Características do CDB prefixado do Banco Sofisa | |

| Classificação de risco da instituição | Fitch: AA- (bra) |

| Público-alvo | Investidores em geral |

| Onde encontrar | Sofisa |

| Aplicação mínima | R$ 1,00 |

| Aplicação máxima | – |

| Liquidação | D+0 |

| Vencimento (prazo) | 26/08/2027 (1080 dias corridos) |

| Rentabilidade anual | 12,40% |

| Tributação | 15% |

| Pagamento de juros | No vencimento |

| Resgate | No vencimento |

| Garantias | Fundo Garantidor de Créditos (FGC) |

| Horário limite de aplicação | 23h59 |

| Características do CDB prefixado do Banco Daycoval | |

| Classificação de risco da instituição | Fitch: AAA (bra) |

| Público-alvo | Investidores em geral |

| Onde encontrar | Daycoval |

| Aplicação mínima | R$ 1 mil |

| Aplicação máxima | – |

| Liquidação | D+0 |

| Vencimento (prazo) | 13/09/2027 (1098 dias corridos) |

| Rentabilidade anual | 13,00% |

| Tributação | 15% |

| Pagamento de juros | No vencimento |

| Resgate | No vencimento |

| Garantias | Fundo Garantidor de Créditos (FGC) |

| Horário limite de aplicação | 18h |

As taxas e vencimentos do títulos indicados nas tabelas acima são referentes ao dia 10 de setembro de 2024 e, portanto, são válidos apenas para o dia de hoje (10).

Para a sua reserva de emergência, aquele dinheiro que você pode precisar no curtíssimo prazo, recomendamos apenas o Tesouro Selic, disponível na plataforma do Tesouro Direto, ou fundos DI taxa zero.

- Leia mais: recomendação de título de renda fixa prefixada que pode pagar até 13% a.a. (acima do Tesouro Direto).