Se você está atento ao mercado sabe que o mundo vive um movimento de alta nas taxas de juros. Isso, claro, contribui para os investimentos em renda fixa que, além do baixo risco habitual, estão entregando rentabilidade alta.

Pensando na possibilidade de ajudar os investidores a aproveitarem da melhor maneira este momento disponibilizaremos gratuitamente, aqui no site, relatórios semanais da série Super Renda Fixa.

A série é conduzida por Laís Costa e Diego Bleinroth, e busca as melhores oportunidades do mercado de renda fixa conforme elas aparecem.

Neste relatório, os analistas trazem um panorama geral das emissões de dívida no primeiro semestre deste ano no Brasil e abordam a continuação do movimento de precificação de alta de juros. Você também verá um cardápio com as melhores opções de investimento em renda fixa da semana.

Boa leitura!

Super Renda Fixa: Ondas de Calor

Temos visto notícias sobre fortes ondas de calor neste verão europeu. Além do inconveniente mal-estar, as altas temperaturas são especialmente incômodas no momento em que o estoque de gás natural é primordial para os países do velho continente enfrentarem o inverno à frente.

Nos mercados, seguem aquecidos também os índices de inflação e as apostas por juros mais altos por toda a parte.

Nesta manhã, acordamos com a notícia de que o próprio Banco Central Europeu (BCE) estaria considerando iniciar o aumento de juros com um ritmo de 50 pontos-base, bem diferente das últimas comunicações dos seus diretores.

Na semana passada, o índice de preços ao consumidor (CPI) referentes a junho nos EUA apresentou uma leitura acima das estimativas de mercado. Além do número fechado, a composição do indicador revelou também uma forte alta das medidas de núcleo (aquelas que excluem os itens mais voláteis), o que agrava o cenário à frente.

As apostas para a próxima decisão seguem flutuando entre 75 e 100 pontos-base a medida em que o mercado pondera as narrativas de recessão iminente, a trajetória inflacionária e a comunicação dura dos diretores do banco central americano.

Do nosso lado, toda essa calibragem de expectativas é cruel também para nossa autoridade monetária.

O mercado tem desafiado a capacidade do banco central de efetivamente decretar o fim do nosso ciclo de alta de juros na próxima reunião. Como podemos ver no gráfico abaixo, o movimento de alta da curva de DI continua.

Hoje, além dos 50 pontos-base na reunião de agosto, já temos precificadas na curva mais duas altas de 25 pontos-base, ou seja, uma Selic terminal em torno de 14,25% ao ano.

Já no cenário dos economistas, de acordo com o relatório Focus divulgado ontem (18), ainda se espera o fim do ciclo em 13,75%. Pelo menos por enquanto. O mesmo relatório, mostrou mais uma revisão para cima do IPCA (índice de preços ao consumidor amplo) de 2023 para 5,20%, se afastando ainda mais da banda superior do intervalo da meta (4,75%) estabelecida pelo Conselho Monetário Nacional.

A essa altura, um “freio de arrumação” global nem parece tão ruim quanto há alguns poucos meses atrás.

Por fim, e antes de passarmos para o nosso costumeiro cardápio de recomendações da semana, trazemos um panorama geral das emissões de dívida realizadas no primeiro semestre no mercado brasileiro, de acordo com os dados da Anbima.

Panorama geral das emissões de dívida

O mercado de emissões de crédito privado continua bastante aquecido, a despeito da alta volatilidade nas taxas de juros locais.

As captações via títulos de dívida, considerando apenas as debêntures, CRI e CRA, representaram cerca de 70,69% do volume captado no mercado de capitais como um todo, o que condiz com um momento de maior apetite de mercado por ativos de renda fixa em detrimento dos ativos de renda variável.

Não por coincidência, temos visto diversos fundos de debêntures incentivadas fazendo novas emissões, aproveitando o momento positivo para geração de novas operações com taxas bastante atrativas e de captação de recursos dos investidores.

No primeiro semestre deste ano, foram realizadas 604 emissões de títulos de dívida, quantidade 16,82% superior quando comparado com o mesmo período de 2021.

Em termos de volume captado, o mercado primário de dívida movimentou ao todo R$ 164,80 bilhões nos seis primeiros meses de 2022, um aumento de 34,62% em comparação com o mesmo período de 2021.

Como podemos observar no gráfico abaixo, as debêntures permanecem com o posto de maior representatividade dentro do nicho de renda fixa.

Os meses de maio e junho concentraram aproximadamente 44% do volume captado no semestre.

No gráfico abaixo que avalia a sazonalidade das operações de emissão de dívida, é possível perceber que, nos últimos dois anos, o volume das operações de crédito tem superado bastante a sua média histórica (considerando dados a partir de 2016).

É possível perceber também que dezembro é o mês de sazonalidade mais representativa, com um volume médio histórico bastante superior aos demais meses do ano. Por outro lado, os primeiros meses do ano (janeiro e fevereiro) são historicamente mais fracos.

Debêntures

A emissão de debêntures, considerando tanto as ofertas 400 (para investidores em geral) quanto as 476 (restrita a investidores profissionais), aumentaram 15,40% no comparativo semestral (225 operações versus 195 no mesmo período de 2021).

Se considerarmos o volume captado, esse crescimento é ainda mais significativo. As ofertas no primeiro semestre do ano somaram R$ 133,84 bilhões, um aumento de 35,30% frente ao montante captado no mesmo período do ano passado (R$ 98,78 bilhões).

O setor de energia elétrica foi o que mais contribuiu com novas captações no primeiro semestre, levantando aproximadamente R$ 33,69 bilhões no período. Em seguida se encontram os setores de TI e telecomunicações, saneamento e transporte e logística.

A maior captação em 2022 até o momento é da Brasil Telecom, controlada da Oi, que levantou um montante total de R$ 5,42 bilhões em sua 2ª emissão de debênture, seguido da Claro, também do setor de telecomunicações, que captou R$ 4,25 bilhões.

Por fim, outro ponto interessante é a mudança nos indexadores das dívidas nos últimos anos. Apesar da maioria dos papéis emitidos estarem indexados ao CDI, houve uma clara tendência de substituição da remuneração dos títulos emitidos de % do CDI para CDI + spread.

Consideramos esse movimento de substituição positivo para a indústria como um todo. Explico.

Grosso modo, se o CDI é 2% e o investimento entrega CDI + 2% (um retorno de 4%), teríamos o equivalente a 200% do CDI. De maneira similar, se o CDI é 14% e o investimento entrega o mesmo nível de alpha, isto é, o mesmo retorno acima do mercado (CDI + 2%), agora teríamos o equivalente a 114% do CDI.

Essa diferença de percentual do CDI pode facilmente distorcer a percepção de real geração de alpha (retorno acima do mercado) e atrapalhar o processo de tomada de decisão de muitos investidores.

Por isso, independentemente do nível do CDI, sempre avaliamos a rentabilidade dos investimentos em termos de CDI + spread.

CRIs e CRAs

No segmento de securitização, o primeiro semestre do ano também foi mais ativo quando comparado com o mesmo período de 2021. O mercado primário de CRA mobilizou cerca de R$ 16,12 bilhões no semestre versus R$ 10,17 bilhões no mesmo período de 2021. O alto volume de novas emissões está relacionado com o alto dispêndio de capital inerente ao setor agrícola e a onda de ofertas dos chamados FIAGROS (Fundo de Investimento em Cadeias Agroindustriais), que potencializaram o investimento neste tipo de papel.

Apesar da menor magnitude, as emissões de CRI neste semestre também avançaram. O volume captado somou R$ 14,83 bilhões, montante 13,45% superior ao levantado nos seis primeiros meses de 2021 (R$ 13,07 bilhões).

Melhores investimentos em renda fixa da semana

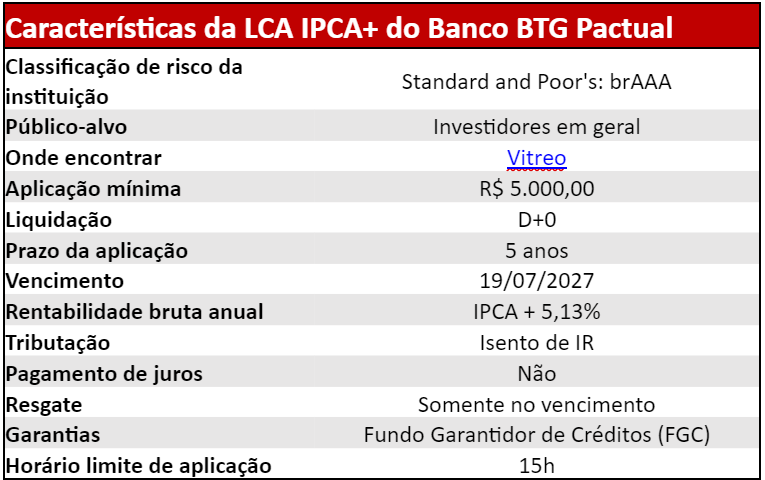

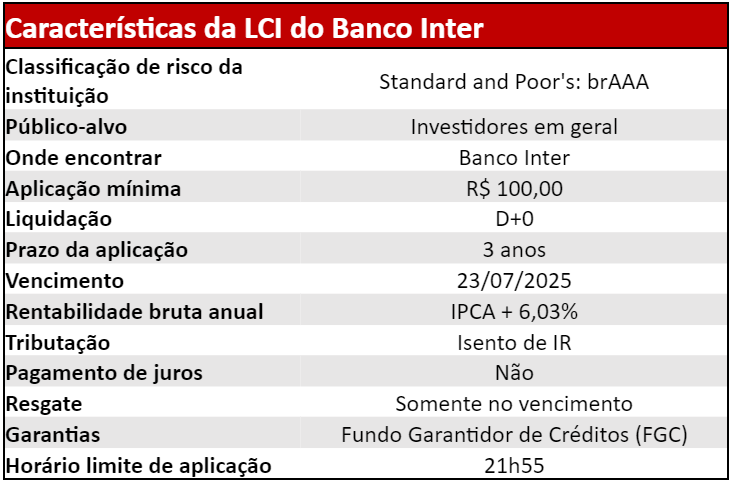

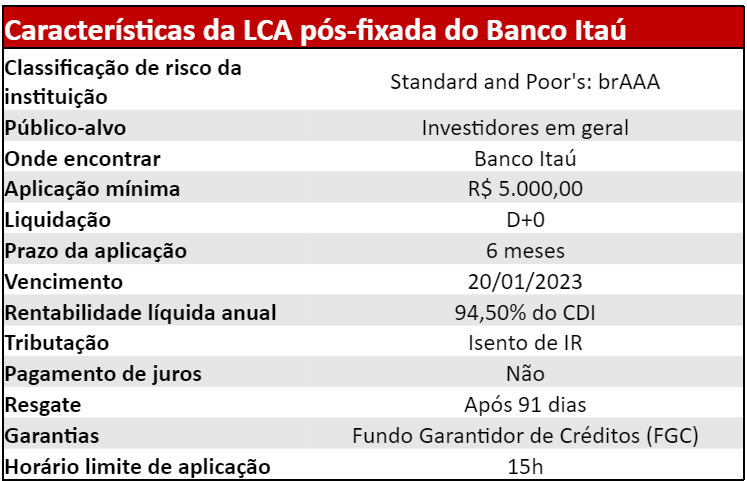

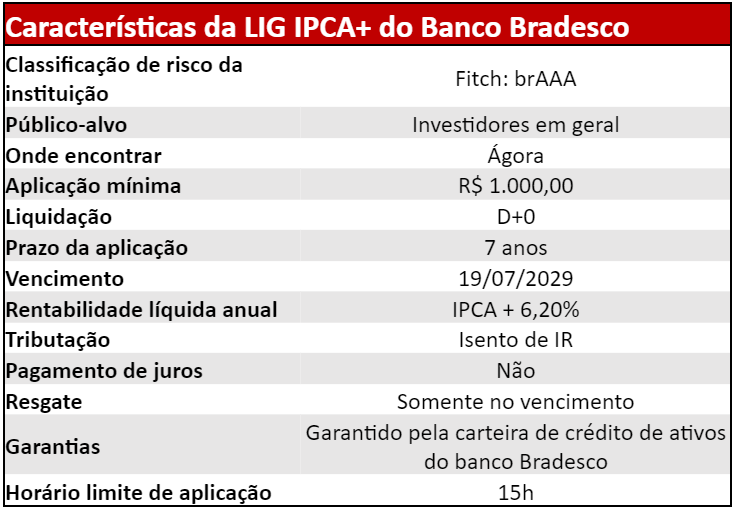

No cardápio desta semana, trazemos títulos indexados ao IPCA, isentos de IR, e uma opção para remunerar a parcela de caixa que o investidor possui para eventuais aportes de curto prazo.

O investimento na taxa líquida indicada da LCA do Banco BTG Pactual equivale a uma aplicação com taxa bruta aproximada de IPCA + 7,14% ao ano.

O investimento na taxa líquida indicada da LCI do Banco Inter equivale a uma aplicação com taxa bruta aproximada de IPCA + 8,16% ao ano.

O investimento na taxa líquida indicada da LCA do Banco Itaú equivale a uma aplicação com taxa bruta aproximada de 118% do CDI ao ano. Consideramos uma boa opção para quem tem interesse em remunerar o caixa devido à liquidez após 91 dias. Lembrando que o dinheiro da reserva de emergência não é o mesmo que caixa. A reserva de emergência deve estar sempre separada em fundos DI taxa zero ou diretamente no Tesouro Selic (LFT).

O investimento na taxa líquida indicada da LIG do Banco Bradesco equivale a uma aplicação com taxa bruta aproximada de IPCA + 8,43% ao ano.

Um abraço,

Laís e Diego

Leia também:

- Entenda a próxima fase do bear market e saiba como proteger seus investimentos

- Felipe Miranda comenta prévias operacionais da Direcional (DIRR3), Mitre (MTRE3), 3R (RRRP3) e Iguatemi (IGTI11)

- A Microsoft perdeu o brilho? Veja por que João Piccioni tirou a ação da carteira

Disclosure

A Empiricus é uma plataforma digital que produz e entrega publicações periódicas sobre economia, finanças e investimentos e está regularmente constituída e credenciada perante CVM e APIMEC. Todos os profissionais cumprem as regras, as diretrizes e os procedimentos estabelecidos pela Comissão de Valores Mobiliários em sua Resolução n.º 20, bem como as Políticas Institucionais estabelecidas pelos Departamentos Jurídico e de Compliance da Empiricus. A responsabilidade técnica pelas publicações que contenham análises de valores mobiliários é atribuída a Rodolfo Amstalden, profissional certificado e credenciado perante a APIMEC. Nossas funções são desempenhadas com absoluta independência, não sendo dotadas de quaisquer conflitos de interesse e sempre comprometidas na busca por informações idôneas e fidedignas, com o objetivo de fomentar o debate e a educação financeira de nossos destinatários.

O conteúdo da Empiricus não representa quaisquer ofertas de negociação de valores mobiliários e/ou outros instrumentos financeiros. Os destinatários devem, portanto, desenvolver as suas próprias avaliações. Embora a Empiricus forneça sugestões pontuais de investimento, fundamentadas pela avaliação criteriosa de especialistas certificados, não se pode antecipar o comportamento dos mercados com exatidão. Padrões, histórico e análise de retornos passados não garantem rentabilidade futura. Todo investimento financeiro, em maior ou menor grau, embute riscos, que podem ser mitigados, mas não eliminados. A Empiricus alerta para que nunca sejam alocados em renda variável aqueles recursos destinados às despesas imediatas ou de emergência, bem como valores que comprometam o patrimônio do assinante. Todo o material está protegido pela Lei de Direitos Autorais e é de uso exclusivo de seu destinatário, sendo vedada a sua reprodução ou distribuição, seja no todo ou em parte, sem prévia e expressa autorização da Empiricus, sob pena de sanções nas esferas cível e criminal.