Uma semana depois de o Copom definir a taxa Selic em 13,75% ao ano, os analistas da série Super Renda Fixa acreditam que o número pode representar o final do ciclo de alta da Selic.

No relatório, eles também comentam os dados do Payroll, nos EUA, que vieram acima do esperado pelo mercado.

Por fim, Lais Costa e Diego Bleinroth dão as tradicionais recomendações de investimento em renda fixa da semana, incluindo a sugestão de compra das debêntures participativas da Vale.

Boa leitura!

“Super Renda Fixa: Perspectiva de manutenção

Na semana passada tivemos dois grandes destaques nos mercados.

Do lado internacional, o relatório de emprego (payroll) divulgado na última sexta-feira (5) corroborou o discurso do presidente do banco central americano, Jerome Powell, mostrando o dobro da criação de empregos esperada para o mês de julho, queda da taxa de desemprego e pressão inflacionária nos salários.

Em resposta, o mercado precificou mais altas de juros nos vértices mais curtos em detrimento dos mais longos, intensificando a inversão das curvas de juros por lá. Esse resultado, afasta as discussões de recessão no primeiro semestre deste ano, apesar dos dois trimestres negativos do PIB americano. Caso o dado de inflação (CPI) que será divulgado amanhã (10) venha abaixo das estimativas de mercado (0,2% m/m e 8,7% a/a), é possível que os ativos de risco continuem se recuperando no curto prazo.

No lado doméstico, a decisão do Comitê de Política Monetária, o Copom, divulgada na quarta-feira (3), elevou os juros em 50 pontos-base para 13,75% ao ano, em linha com o esperado, e deixou a porta aberta para avaliar a necessidade de uma possível alta adicional de 25 pontos-base em setembro, antes de decretar de fato o fim do ciclo de alta.

A maioria do mercado entendeu como branda (dovish) a comunicação do banco central (BC) o que se traduziu em um forte movimento de fechamento das taxas por toda a curva de DIs. Esse movimento foi reflexo da desmontagem das posições de agentes de mercado que duvidavam da capacidade do BC de interromper o ciclo de alta por agora, em meio ao acelerado aperto monetário nas economias desenvolvidas.

Analogamente, nesta manhã, a ata da reunião revelou que as autoridades monetárias avaliarão “se somente a perspectiva de manutenção da taxa básica de juros por um período suficientemente longo assegurará” a convergência da inflação para a meta.

Apesar do cenário de incertezas e volatilidade ainda elevada, o mais provável é que já tenhamos atingido a Selic terminal.

Ainda hoje (9), o índice de preços ao consumidor amplo (IPCA) de julho confirmou a deflação esperada para o mês. O indicador teve uma variação de -0,68% m/m, a menor desde o início da série histórica, ligeiramente abaixo da mediana das estimativas de -0,65% m/m de mercado.

Destaque para a forte queda dos preços da gasolina, etanol e energia elétrica, ou seja, dos itens administrados. A inflação de bens duráveis (computadores, TV, carros usados) e semiduráveis (roupas e calçados) também mostrou desaceleração. Por outro lado, os preços de alimentação e bebidas aceleraram e a inflação de serviços permanece consideravelmente acima da sazonalidade histórica.

Apesar da influência das medidas fiscais, a queda dos preços corrobora o cenário de fim do ciclo de aperto monetário por aqui.

Por isso, no cardápio de recomendações desta semana adicionamos títulos prefixados nos vértices intermediários da curva e reforçamos a recomendação de compra da debênture participativa da Vale:

Renda Fixa – cardápio da semana:

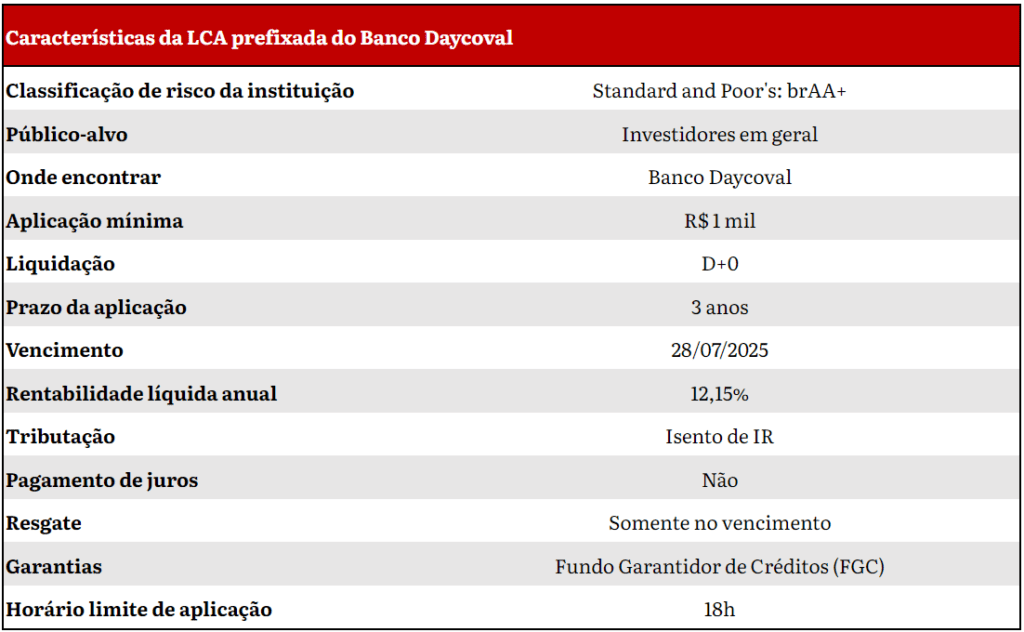

O investimento na taxa líquida indicada da LCA prefixada do Banco Daycoval equivale a uma aplicação com taxa bruta aproximada de 14,04% ao ano.

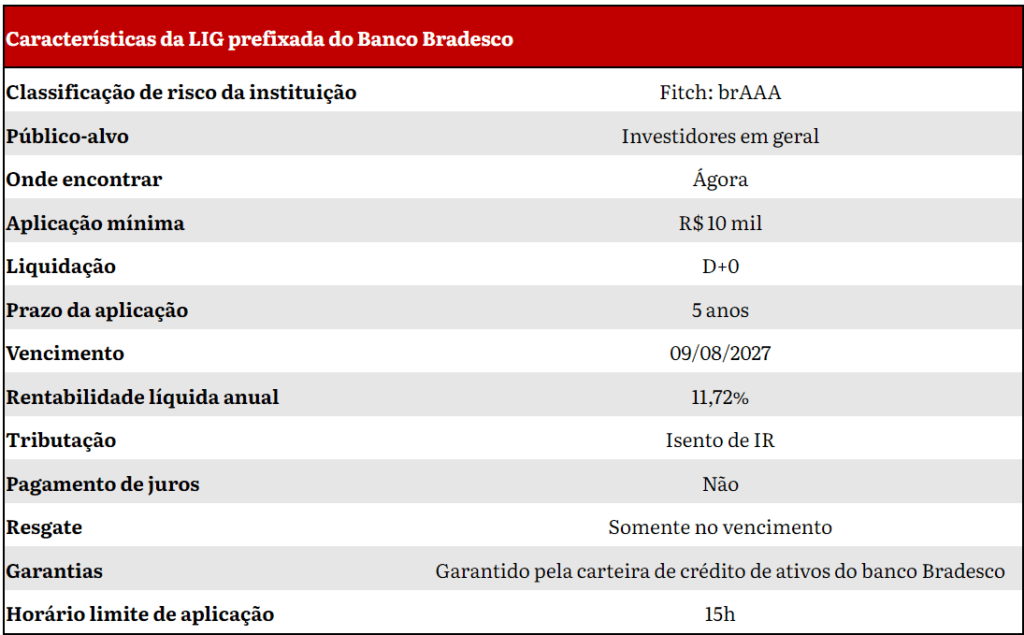

O investimento na taxa líquida indicada da LIG prefixada do Bradesco equivale a uma aplicação com taxa bruta aproximada de 13,35% ao ano.

Revisitando as Debêntures participativas da Vale

Em fevereiro deste ano incluímos as debêntures participativas da Vale como parte do nosso cardápio de recomendações. Passados seis meses da nossa recomendação inicial, continuamos considerando o investimento interessante para compor parte do portfólio do investidor dada a capacidade de produção e geração de caixa da mineradora.

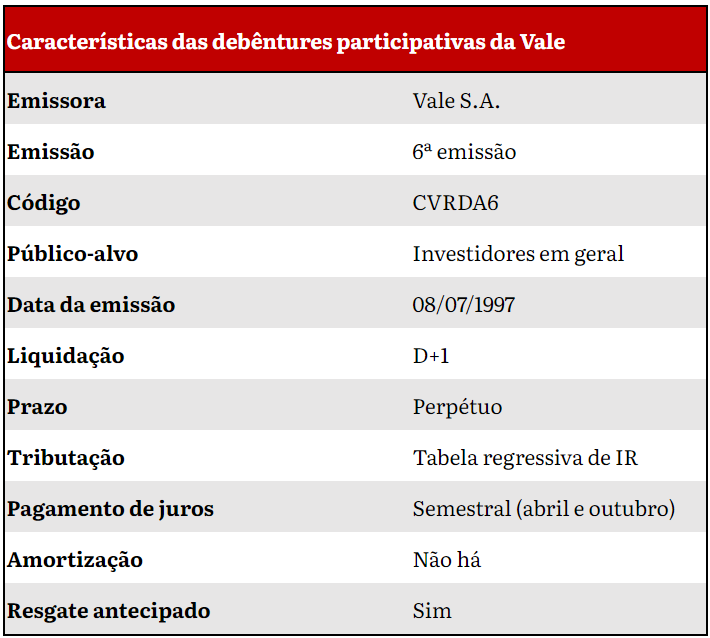

O papel é negociado sob o ticker CVRDA6 e você pode encontrá-lo por meio deste link. Outras instituições também distribuem o papel em condições diversas, neste caso, sugerimos que entrem em contato com o seu assessor de investimento para mais informações.

Breve histórico

As debêntures participativas da Vale foram emitidas no desenrolar da privatização da companhia em 1997 com objetivo de garantir aos acionistas pré-privatização o direito de participação nas receitas futuras da empresa. Como o maior acionista pré-privatização era justamente o governo, grande parte das debêntures participativas ficaram “encarteiradas” com o Banco Nacional de Desenvolvimento Econômico e Social (BNDES) e a União.

Em abril de 2021, contudo, o BNDES vendeu a sua participação dos papéis (oferta secundária) equivalendo um montante total de aproximadamente 214 milhões de papéis, o equivalente a cerca de R$ 11,47 bilhões. O movimento colocou as debêntures da Vale de volta no radar dos investidores devido ao aumento de papéis em circulação no mercado secundário.

Ativo de renda fixa? Confira as características principais das debêntures

Apesar de sugestivo, as debêntures participativas da Vale não são um ativo de renda fixa estritamente. Isso porque, diferentemente das debêntures incentivadas e bonds (títulos privados de empresas brasileiras emitidos no exterior) da Vale, a remuneração das debêntures participativas é exclusivamente dependente do faturamento líquido da companhia realizado em parte de suas operações. Semestralmente, nos meses de abril e outubro, a Vale paga aos detentores destes papéis 1,8% do faturamento líquido obtido no sistema norte, que inclui a jazida produtora de minério de ferro Carajás, e 1,25% sobre a receita líquida proveniente da venda de concentrado de cobre oriundo da mina de Sossego.

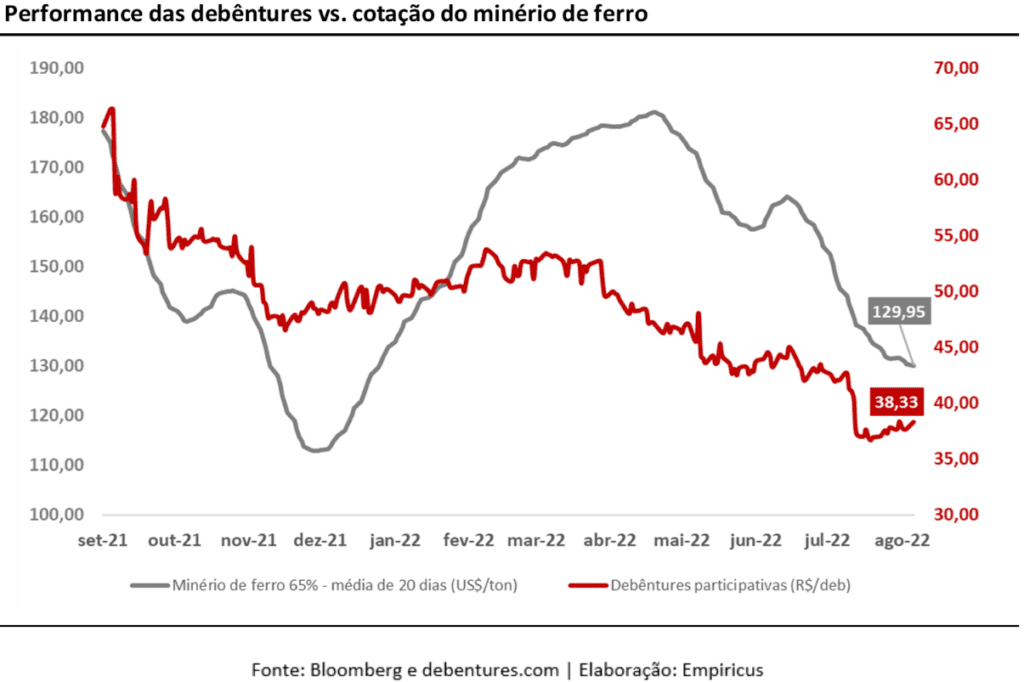

Como é de se esperar, portanto, o preço de negociação das debêntures participativas da Vale é bastante correlacionado com o preço do minério de ferro, como podemos observar no gráfico abaixo.

Para fins tributários, tanto a remuneração dos debenturistas quanto uma possível venda com lucro dos papéis são tributados via tabela regressiva de IR, assim como ocorre com títulos de renda fixa locais não isentos.

Adicionalmente, destacamos que a debênture não possui um vencimento estipulado e tampouco amortização programada na medida em que seu período de existência é condicionado à exaustão das jazidas minerárias da Vale. Contudo, há a possibilidade de negociar os papéis no mercado secundário ainda que com baixa liquidez.

Risco e recomendação

Antes de chegarmos à conclusão, não podemos deixar de mencionar os riscos relacionados ao investimento.

A começar pela correspondência entre os preços do papel e a cotação do minério de ferro, bastante sensível à dinâmica de crescimento global. Nessa linha, é importante lembrarmos que é esperado um desaquecimento das principais economias globais devido ao ciclo de aperto monetário em vigor e um crescimento fraco da China ainda muito impactado pelas políticas de restrição de mobilidade (lockdowns) adotadas pelo governo chinês. Soma-se a isso a crise vivida pelo setor imobiliário, responsável por cerca de 25% do PIB do país asiático.

Além disso, o minério de ferro é negociado em dólar, portanto o investimento também é sensível à variação cambial do real.

Fora da esfera macro, pontuamos os riscos intrínsecos da própria Vale, como possíveis problemas operacionais que afetem a capacidade de produção e riscos legais e regulatórios relacionados às questões ambientais.

Ainda assim, consideramos uma pequena exposição no papel como uma oportunidade atrativa para buscar rendimentos semestrais dolarizados e exposição ao setor de commodities.

Considerando o preço unitário atual de cerca de R$ 39,00, e partindo de um cenário cujo o preço do minério atinja o seu custo marginal de produção em torno de US$ 70/ton a partir de 2025, estima-se uma taxa interna de retorno (TIR) nominal, em dólares, de aproximadamente 11% ao ano.

Reforçamos que a aplicação possui um carrego favorável ao investidor, que deve, portanto, focar em seu retorno em prazos mais dilatados em detrimento de buscar assimetrias de curto prazo com os preços da debênture.

Um abraço,

Laís e Diego”

Leia mais:

- Carteiras da Empiricus apresentam ótimo retorno ao investidor em julho; veja aqui os números do mês

- EDUCAÇÃO: Você tem tempo para escrever e ganhar dinheiro?

- Entenda a importância do gás natural da Rússia para a Europa

Disclosure

A Empiricus é uma plataforma digital que produz e entrega publicações periódicas sobre economia, finanças e investimentos e está regularmente constituída e credenciada perante CVM e APIMEC. Todos os profissionais cumprem as regras, as diretrizes e os procedimentos estabelecidos pela Comissão de Valores Mobiliários em sua Resolução n.º 20, bem como as Políticas Institucionais estabelecidas pelos Departamentos Jurídico e de Compliance da Empiricus. A responsabilidade técnica pelas publicações que contenham análises de valores mobiliários é atribuída a Rodolfo Amstalden, profissional certificado e credenciado perante a APIMEC. Nossas funções são desempenhadas com absoluta independência, não sendo dotadas de quaisquer conflitos de interesse e sempre comprometidas na busca por informações idôneas e fidedignas, com o objetivo de fomentar o debate e a educação financeira de nossos destinatários.

O conteúdo da Empiricus não representa quaisquer ofertas de negociação de valores mobiliários e/ou outros instrumentos financeiros. Os destinatários devem, portanto, desenvolver as suas próprias avaliações. Embora a Empiricus forneça sugestões pontuais de investimento, fundamentadas pela avaliação criteriosa de especialistas certificados, não se pode antecipar o comportamento dos mercados com exatidão. Padrões, histórico e análise de retornos passados não garantem rentabilidade futura. Todo investimento financeiro, em maior ou menor grau, embute riscos, que podem ser mitigados, mas não eliminados. A Empiricus alerta para que nunca sejam alocados em renda variável aqueles recursos destinados às despesas imediatas ou de emergência, bem como valores que comprometam o patrimônio do assinante. Todo o material está protegido pela Lei de Direitos Autorais e é de uso exclusivo de seu destinatário, sendo vedada a sua reprodução ou distribuição, seja no todo ou em parte, sem prévia e expressa autorização da Empiricus, sob pena de sanções nas esferas cível e criminal.