A última semana foi bastante movimentada nos mercados internacionais, por conta da temporada de resultados do primeiro trimestre do ano. Se nos primeiros dias a percepção era de que as coisas não estavam tão boas, bastou a divulgação dos balanços de algumas das Big Techs para mudar o ânimo dos investidores.

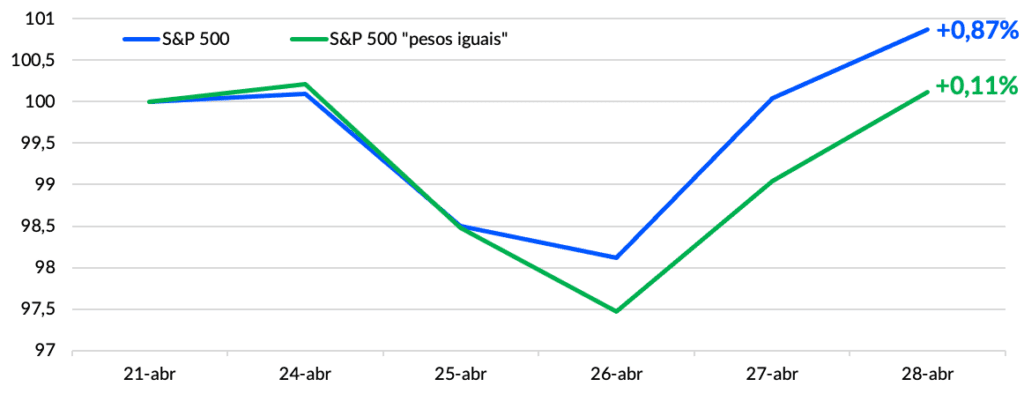

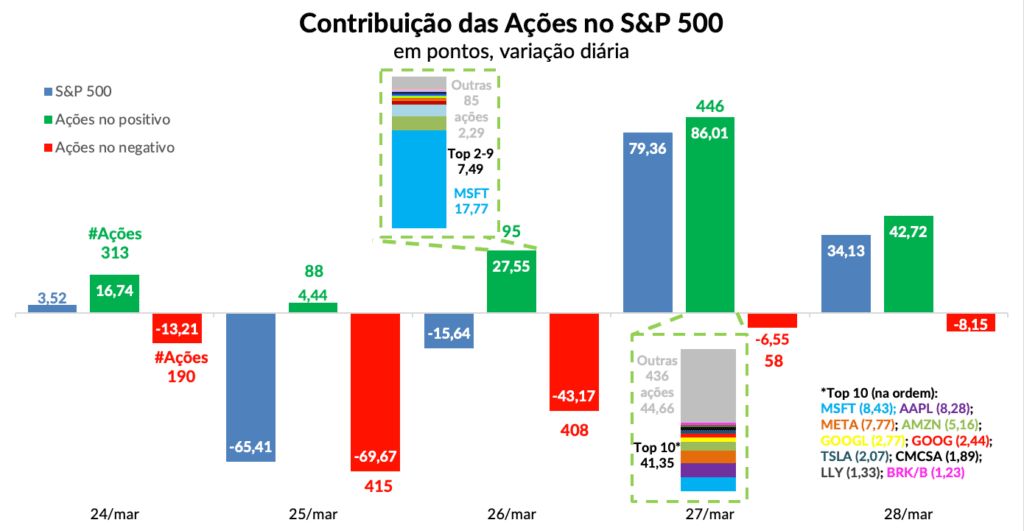

Tanto que, analisando a performance do índice S&P 500 com sua versão “pesos iguais” — ou seja, cada uma das 500 empresas com um peso de 0,2% — é possível verificar que a recuperação na semana se deu principalmente aos números melhores do que o esperado divulgados pela Microsoft (B3: MSFT34 | Nasdaq: MSFT) e pela Meta Platforms (B3: META34 | Nasdaq: META) após o fechamento do mercado na terça (25) e quarta-feira (26), respectivamente.

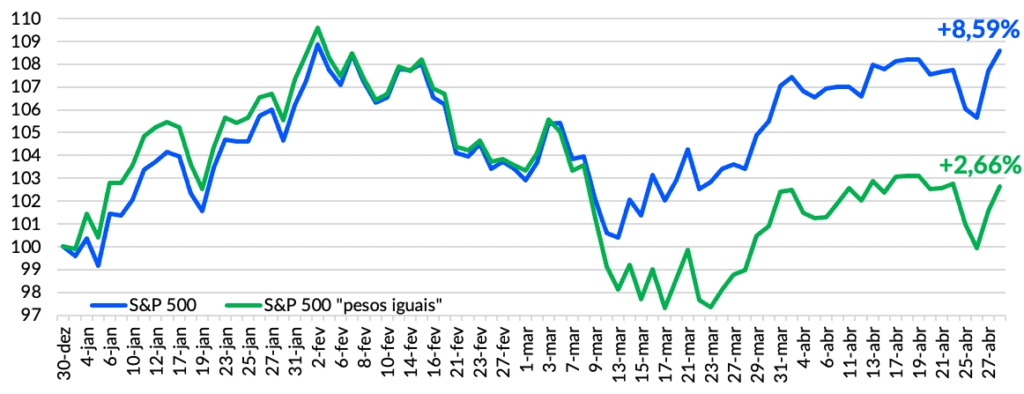

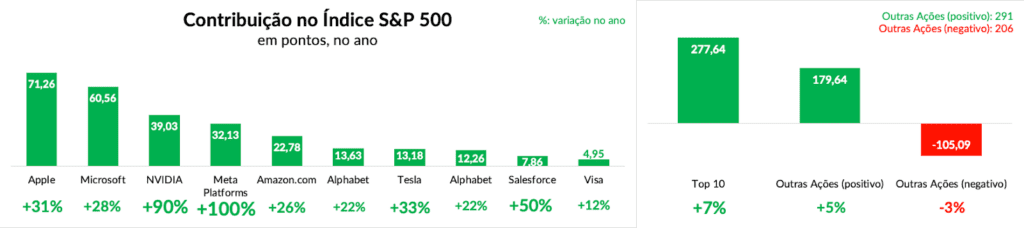

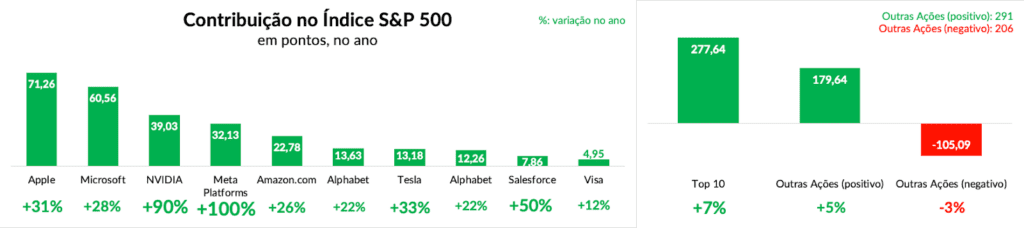

Big Techs têm ‘carregado’ performance dos índices S&P 500 e Nasdaq em 2023

De fato, alguns pontos levantados por essas empresas foram positivos. Mas daí inferir que tudo está resolvido, como alguns investidores preferem enxergar, parece ser uma visão um pouco otimista, na nossa opinião.

E como já havíamos pontuado que a ótima performance do Nasdaq no primeiro trimestre do ano foi calcada na forte valorização das Big Techs, o mesmo pode ser observado no S&P 500.

O índice normal, cujo peso das maiores empresas de tecnologia representam quase um quarto do S&P 500, abriu quase 6 pontos percentuais de diferença comparado com o de pesos iguais.

Até o momento, segundo o levantamento feito pela Factset, com 53% das companhias tendo divulgado seus balanços, a receita divulgada apresenta crescimento de 2,9% na comparação com o 1T22 (ante expectativa de 1,9% ao final de março); já os lucros recuaram 3,7%, sendo que as expectativas ao final do 1T23 era de uma queda de 6,7%.

Só que importante analisar como o impacto de algumas poucas empresas interferem significativamente no índice. E, nos números do 1T23, o resultado da Amazon (B3: AMZO34 | Nasdaq: AMZN) acabou sendo um desses casos.

Ainda de acordo com o Factset, excluindo o resultado apresentado pela “Loja de Tudo”, a queda nos lucros das empresas do S&P 500 seria de 5,1%. Para o ano, retirando a companhia fundada por Jeff Bezos da análise resultaria em uma estabilidade dos lucros na comparação com 2022.

Cenário não aponta para um bull market consistente

Como temos pontuado nas nossas últimas interações, essa baixa amplitude em um movimento de alta nas ações torna difícil para o mesmo se tornar um bull market com consistência.

E considerando que os números ainda apontam para um leve crescimento dos lucros para 2023, sendo que temos que ver quais serão os reais impactos da política monetária mais austera do Federal Reserve na economia real — os membros do FOMC se reúnem hoje e amanhã, com expectativa de um novo aumento de 25 pontos-base e elevando a taxa básica para o intervalo entre 5% e 5,25%.

Ainda que momentos mais críticos da recente crise bancária nos Estados Unidos tenham ficado para trás, com a aquisição do First Republic pelo JPMorgan Chase (B3: JPMC34 | NYSE: JPM), a confiança para uma virada de mão mais substancial na carteira, com o S&P 500 nos patamares atuais (acima das 18 vezes os lucros projetados) é baixa. Manteremos a cautela, por ora.