Foi dada a largada para as decisões de juros em 2023. A reunião de política monetária no Japão nesta madrugada será o principal evento desta semana.

Entre as expectativas para o encontro, o mercado espera uma reversão da política monetária ultra acomodatícia do banco central japonês (BoJ) em curso nos últimos anos em virtude da forte aceleração da inflação ao consumidor, que deve atingir o seu maior patamar em mais de 40 anos.

A possível alteração na condução de política monetária japonesa se coloca como um dos grandes temas na esfera macro para este ano, na medida em que tende a promover uma forte realocação de recursos em âmbito global.

Apesar do volume recorde de compras do BoJ, a taxa do título de 10 anos opera acima do limite superior da banda de 0,5%, determinada pela política de controle de curva (yield curve control).

Caso o BoJ decida por elevar novamente a banda de controle de taxa, é esperada uma apreciação no Iene e elevação de taxas de juros longas nos mercados globais. De acordo com a pesquisa conduzida pela Bloomberg, a grande maioria dos economistas de mercado esperam que não haja mudanças na banda de controle de taxa.

China pode cortar juros

Também nesta semana teremos a decisão de taxa de juros do banco popular da China (PBoC).

O PBoC vem de quatro reuniões consecutivas sem conduzir alterações em sua taxa básica de juros, entretanto, algum corte não é descartado desta vez devido ao pronunciamento recente de autoridades chinesas em favor de estimular a economia local, estagnada pelos efeitos das políticas covid-zero.

Inflação nos EUA: Fed deve reduzir aumento da taxa de juros

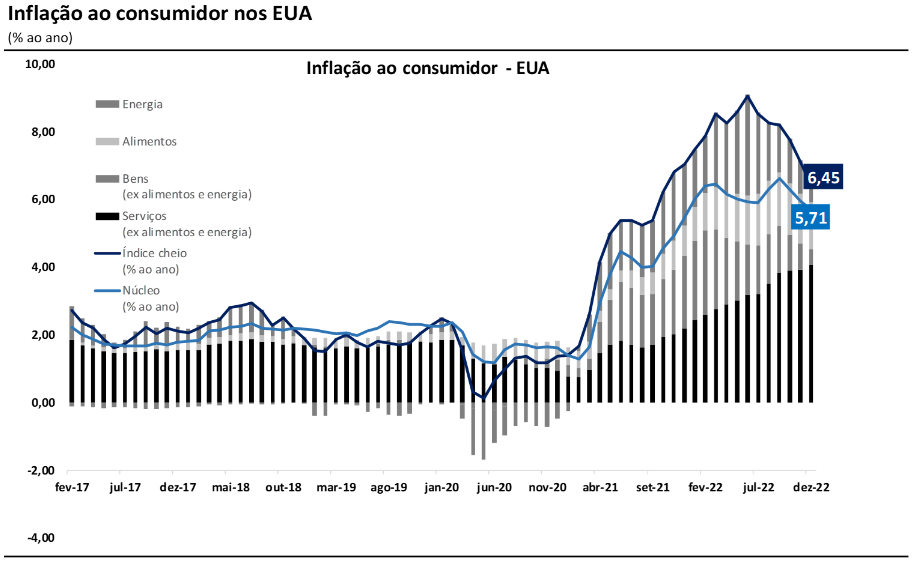

Partindo para os EUA, na última semana, a inflação ao consumidor americana referente ao mês de dezembro confirmou mais uma vez tendências deflacionárias.

Os dados vieram dentro do consenso, com o índice cheio apontando queda de -0,1% e o núcleo em alta de 0,3% ante ao mês anterior. Em 2022, o índice cheio e o núcleo fecharam em alta de 6,45% e 5,71%, respectivamente.

Como podemos observar no gráfico, a inflação de serviços ainda se mantém em patamar bastante elevado, contudo, ao desconsiderarmos os efeitos de aluguéis, (shelter), a desaceleração é notável.

Vale ressaltar que o componente de shelter não reflete a realidade atual de baixa nos custos de aluguel por conta de questões metodológicas envolvidas no cálculo do índice. Nesse sentido, é provável que este componente venha a arrefecer em breve, contribuindo para uma maior desaceleração da inflação por lá.

Sem surpresas altistas, a redução no ritmo de aperto para 25 pontos-base na próxima reunião de política monetária se consolida como o cenário base de mercado, como sugeriu Patrick Harker, membro do Fed, que terá direito a voto no encontro do dia 01 de fevereiro.

Por ora, o mercado aposta que o patamar final não ultrapassará os 5% ao ano e precifica cortes ainda em 2023. Do lado do Fed, as projeções estipuladas pelas autoridades monetárias dizem o contrário.

Em linhas gerais, espera-se que o Fed mantenha uma linguagem mais dura nas próximas semanas para evitar que as condições financeiras afrouxem demasiadamente.

Inflação na Zona do Euro preocupa

Ainda no tema política monetária, as falas mais recentes de membros do banco central europeu (BCE) continuam na mesma retórica em prol de novos aumentos na taxa de juros.

Contudo, nesta manhã, membros do banco teriam indicado uma redução do ritmo de alta para 25 pontos-base já na próxima reunião, seguindo os passos do Fed.

Apesar do mercado precificar uma taxa terminal por volta de 3,25% em meados deste ano, acreditamos que a autoridade monetária terá que continuar perseguindo um patamar mais próximo a 4% ao ano, dada a dinâmica de inflação por lá que ainda é muito mais preocupante do que nos EUA.

No Brasil, todo cuidado é pouco

No ambiente local, após uma primeira semana de negócios mais conturbada, reverberando os fortes discursos de Lula após ser empossado, a segunda semana do ano trouxe maior otimismo do cenário global para o mercado doméstico.

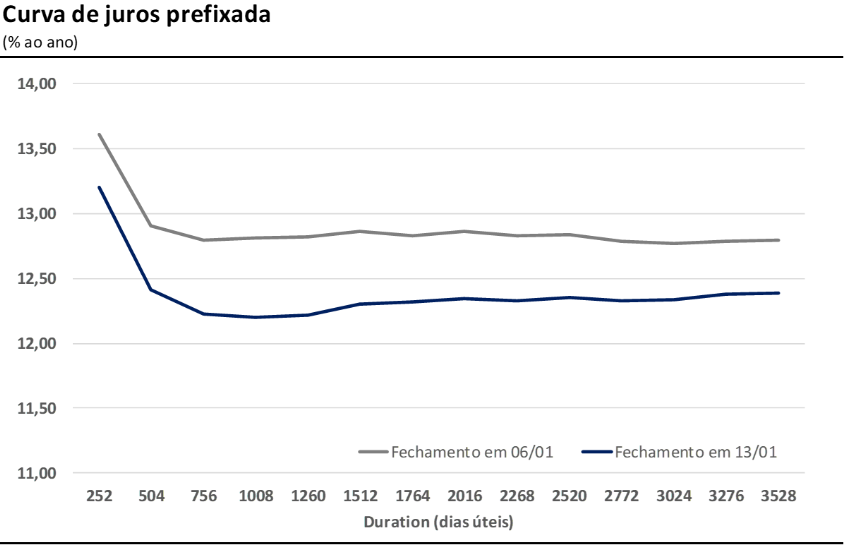

A leitura de inflação mais benigna nos EUA e falas do ministro da fazenda Fernando Haddad em direção a estabilidade das contas públicas (apesar de rumores sobre aumento no salário mínimo), se refletiram em uma queda relevante na curva de juros, especialmente nos contratos intermediários e longos.

De todo modo, continuamos na ausência de indícios para uma política fiscal responsável, principalmente do lado dos gastos, e portanto, mantemos as nossas apostas no carrego de títulos pós-fixados mais curtos, e títulos indexados à inflação, isentos de IR, para prazos mais longos.

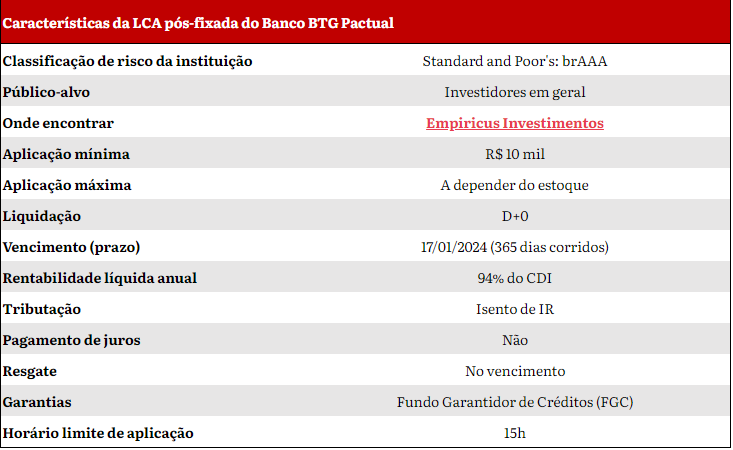

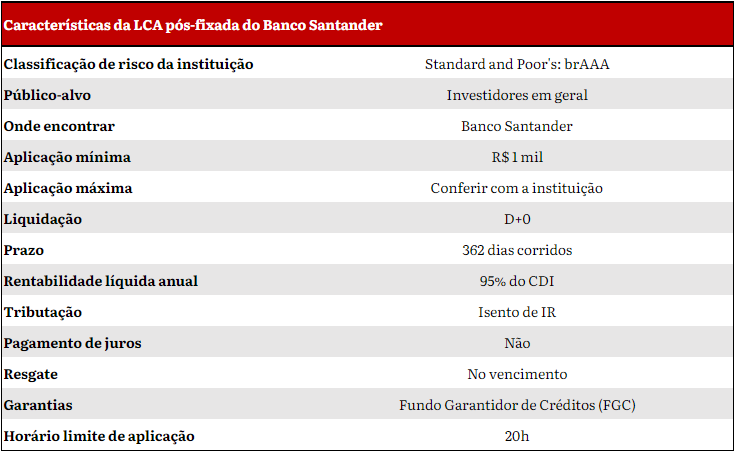

Confira o cardápio de renda fixa da semana:

O investimento na taxa líquida indicada da LCA pós-fixada do Banco BTG Pactual equivale a uma aplicação com taxa bruta aproximada de 113,50% do CDI.

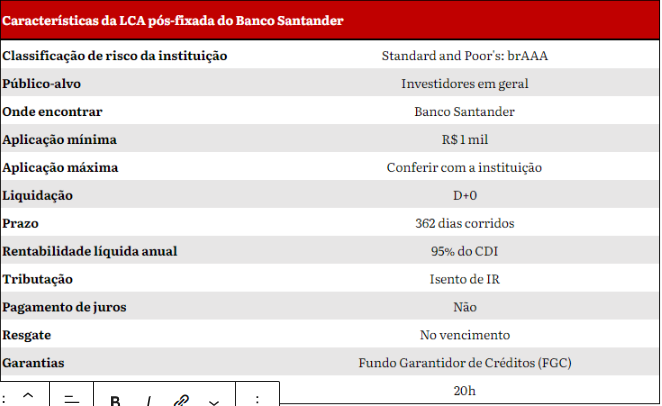

O investimento na taxa líquida indicada da LCA do Banco Santander equivale a uma aplicação com taxa bruta aproximada de 114,79% do CDI.

O investimento na taxa líquida indicada da LCA pós-fixada do Banco ABC Brasil equivale a uma aplicação com taxa bruta aproximada de 112,23% do CDI.

- A Empiricus Investimentos, corretora com mais de R$ 13 bilhões sob custódia, está oferecendo relatórios gratuitos com recomendações de investimentos em sua plataforma. Para começar a receber, clique aqui.

*O trecho e as indicações acima foram tiradas do relatório da série Super Renda Fixa, da Empiricus, comandada por Lais Costa e Diego Bleinroth. Os assinantes da série têm acesso aos relatórios completos, com informações a respeito do mercado brasileiro e internacional, além das tradicionais recomendações.