Dividendos podem despontar no horizonte. A Eneva (ENEV3), empresa de energia, com negócios complementares em geração de energia elétrica e produção de hidrocarbonetos, está melhorando seus resultados gradualmente.

“A Eneva ainda não é uma ‘vaca leiteira’, mas sim uma bezerra que pode distribuir bons dividendos no longo prazo”, dispara Rodolfo Amstalden, sócio fundador da Empiricus, em menção à entrada da companhia na série Vacas Leiteiras da Empiricus, que tem foco em companhias boas pagadoras dividendos.

A afirmação contida em relatório segue o consenso do mercado e de empresas de análise de risco que avaliam que a Eneva, uma das maiores operadoras termelétricas do Brasil – “está dando a volta por cima”.

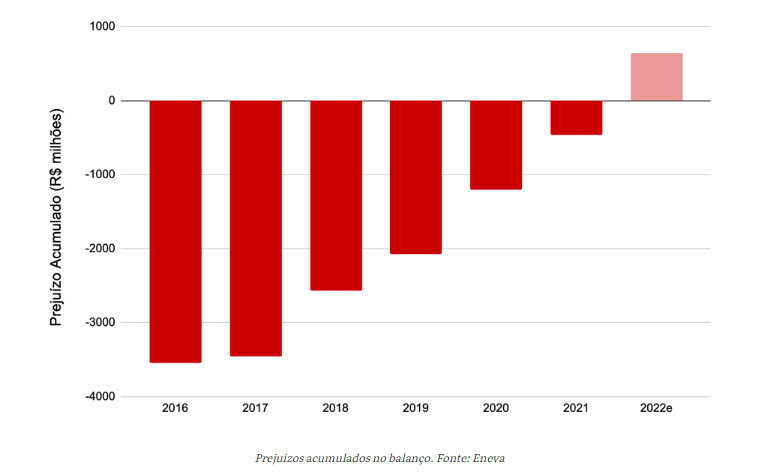

Com a mudança de comando para Pedro Zinner, seu CEO, seguido do pagamento de suas dívidas, reestruturação financeira e “nova” abertura de capital, a companhia vem apresentando reversão dos prejuízos e segue com projeções de pagamento de dividendos já em 2023, conforme gráfico abaixo:

Equipe Empiricus

Em carta aos acionistas, a diretoria da empresa também prevê o pagamento de dividendos a partir do próximo ano.

A distribuidora justificou a ausência de pagamentos até agora, por conta do pagamento de despesas. “Isso muito por conta do fluxo de caixa previsto com base em suas novas unidades”, complementa o analista.

Um player com potencial de crescimento na carteira

Na publicação, Amstalden pontua que um dos fatores que justificam a tese de investimento em torno da Eneva é o diferencial competitivo da companhia e o seu modelo de negócio único. Isso pois, com o seu braço de Exploração e Produção (E&P) de gás natural, a companhia consegue oferecer essa mesma commodity a custos competitivos às suas termelétricas.

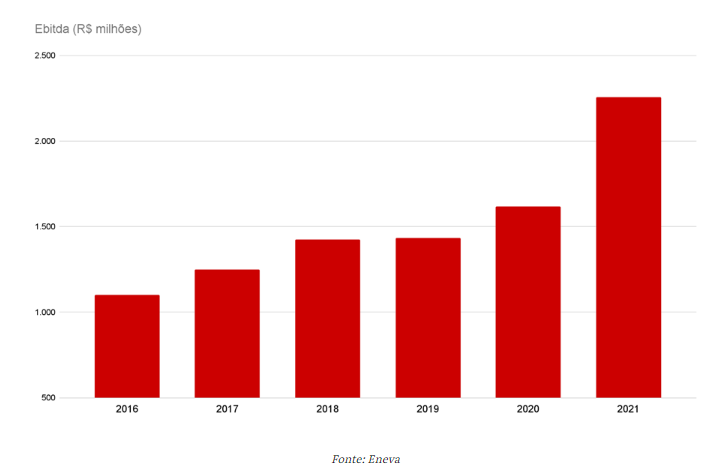

“Sabemos que a infraestrutura para para produção e distribuição de gás no Brasil é precária e muito onerosa”, reforça o analista. “O resultado não pode ser outro: esse insumo fica mais caro. E é justamente aí que a Eneva consegue se sobressair, visto que concilia produção e distribuição, ganhando maior margem ebitda”.

Conforme Amstalden, o parque energético da companhia representa 2,7 GW de capacidade contratada, um market share de 11% a 12% no Brasil. E a empresa tem por objetivo atingir um potencial maior de gigawatt ainda este ano, com o início das operações das usinas termelétricas Jaguatirica II e Parnaíba V. No total, a projeção de receita fixa para cada uma das usinas é de R$ 441 milhões e R$ 288 milhões, respectivamente.

Além disso, há outros projetos de exploração de gás natural no campo de Parnaíba VI, bacia do Maranhão, e Azulão, bacia do Amazonas, que devem iniciar suas operações entre 2025 e 2026.

De acordo com o relatório, os projetos apontam que a companhia consegue reinvestir os lucros com taxa interna de retorno (TIR) real acima de 15% que, por sua vez, tem efeitos positivos sobre o crescimento do Ebitda, conforme gráfico abaixo.

Equipe Empiricus

“O que isso significa? A companhia não se tornará uma vaca leiteira tão cedo, mas temos diante de nós uma bezerra com grande potencial, o que justifica sua entrada em nossa série”, acrescenta.

Rating da companhia descola de AA+ (bra) para AAA+ (bra)

O fortalecimento do modelo de negócio da companhia, sustentado pelos contratos para venda de energia termelétrica e suprimento de gás natural, sua principal matéria prima, elevou o rating nacional de longo prazo da Eneva de AA+ (bra) para AAA (bra). O parecer é da agência classificadora de risco Fitch.

Com isso, a geradora e distribuidora de energia atinge a melhor nota de sua história no quesito pagamento de obrigações financeiras a prazo determinado. O resultado é a diminuição de risco a patamares elevados que propicia caminhos para que o investidor confie ainda mais no negócio Eneva, avalia Amstalden.

“Quando olhamos o histórico da companhia, podemos enxergar o potencial de crescimento, uma administração eficiente e focada em captar bons retornos”, aponta Amstalden. “O que reflete no lucro líquido esperado de R$ 1 bilhão em 2022 para a companhia, do qual 25% fica para os acionistas conforme manda a lei”, adiciona.