Durante boa parte de sua vida, meu pai foi empresário do ramo de postos de combustível. E isso implica dizer que tivemos uma vida confortável no período da hiperinflação.

Explico. No início dos anos 1990, todo o caixa que entrava nos postos era utilizado no mesmo dia para a compra de combustível novo, que teria seu preço reajustado no dia seguinte ou que poderia ser armazenado até que o reajuste ocorresse, uma arbitragem que garantia bons lucros à operação.

Após esse período, com a mudança na dinâmica de um setor que havia parado no tempo e se acomodado, várias empresas quebraram, inclusive as dele. Mesmo sendo excepcional em matemática, acredito que sua falta de conhecimento e de interesse por finanças, economia e pelos investimentos tenham tido forte correlação com a quebra das empresas e com as consequências que isso trouxe.

Os vinte anos seguintes foram de altos e baixos — os últimos mais frequentes do que os primeiros, é verdade. Para meu pai, sempre persistente, não foi fácil montar outros negócios, pois não havia guardado praticamente nada da época de vacas gordas e, portanto, não tínhamos qualquer reserva para nos reerguer.

Quem sou eu para culpá-lo? Imagino que não seja fácil guardar dinheiro no banco após duas décadas de uma inflação absurda em que todo seu patrimônio conquistado veio da concentração em seus negócios, com retornos superiores ao da inflação, especialmente sem acesso a informação e a bons investimentos.

Tenho total gratidão a ele. Sua garra em nunca desistir em face de todas as adversidades foi uma de minhas maiores inspirações, que despertou meu interesse por economia, empreendedorismo e investimentos e que me trouxe até aqui.

Ao entrar na Empiricus, quase cinco anos atrás, dei o primeiro passo na realização de dois sonhos, ambos intrinsecamente ligados a essa história. O primeiro era trabalhar no mercado financeiro, uma indústria que historicamente paga bem e me permitiria ajudar minha família. O segundo era ajudar pessoas comuns a investir melhor, contribuindo para a educação financeira do brasileiro.

Ao longo desse período analisando, investindo e ajudando milhares de pessoas, um dos projetos de que tenho mais orgulho de ter participado acaba de completar dois anos: a carteira que inspirou o FoF Melhores Fundos.

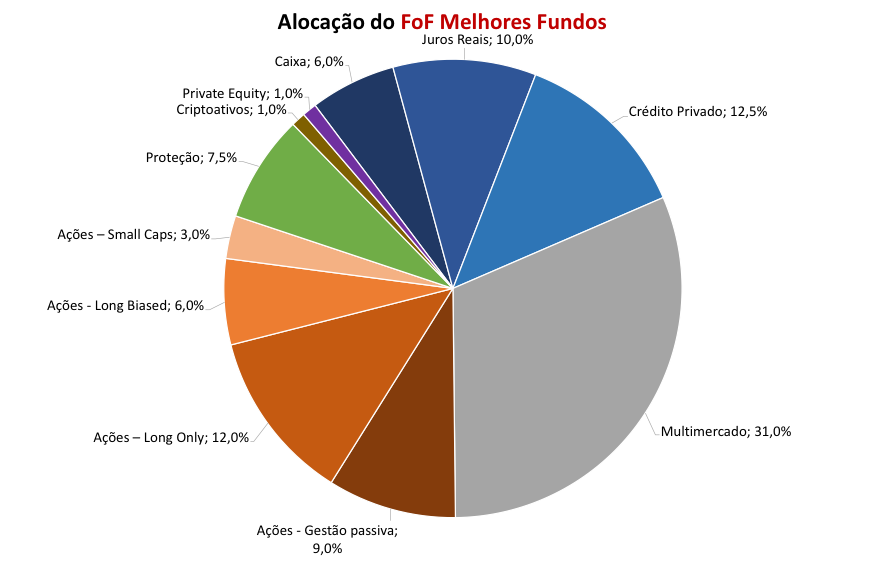

A ideia veio do nosso desejo de sugerir uma carteira completa e diversificada entre pós-fixados, títulos indexados à inflação, crédito privado, multimercados, renda variável, proteção e as mais recentes classes de criptoativos e de private equity, distribuída entre vários gestores e que pudesse ser replicada por qualquer um de nossos assinantes. Nosso desejo tinha um obstáculo. O patrimônio mínimo para se montar uma carteira assim sozinho era de proibitivos R$ 22 milhões na época. Hoje, a maior sofisticação empurrou esse mínimo para quase R$ 30 milhões.

Felizmente, nenhum dos 24.295 cotistas atuais do FoF Melhores Fundos, fundo de fundos idealizado pela Vitreo e inspirado em nossa carteira, precisou dessa fortuna. O investimento mínimo no fundo é de apenas R$ 1.000.

Com a nova carteira, não apenas qualquer investidor pode ter acesso a um portfólio completo e diversificado em classes e gestores – que poderia representar seu único investimento – como pessoas comuns também têm acesso a fundos classificados pela CVM como destinados a investidores qualificados (pessoas com mais de R$ 1 milhão em investimentos) e investidores profissionais (pessoas com mais de R$ 10 milhões em investimentos).

Sinceramente, não tenho palavras para descrever a emoção, a felicidade e o orgulho que tenho de participar desse projeto desde seu início.

É claro que a trajetória até aqui não foi livre de dúvidas.

No início, alguns assinantes questionavam se as taxas de 0,75% de administração (abaixo da cobrada pela média dos fundos oferecidos nos private banks) e 10% de performance sobre o que exceder o CDI não comprometeriam o potencial de retorno, mesmo que boa parte das taxas pagas pelo FoF sejam devolvidas diariamente ao investidor.

Após dois anos, uma crise causada pela pandemia da Covid-19 e muito trabalho em equipe refletindo na evolução das alocações e seleção rigorosa dos gestores, tudo indica que o retorno obtido mais do que compensou os custos.

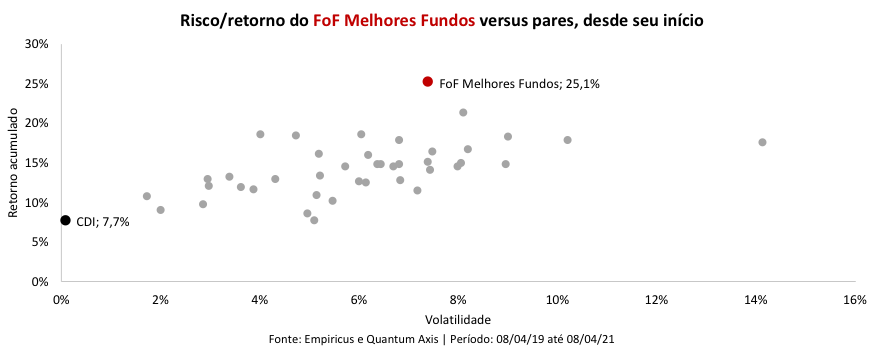

Em seu aniversário de dois anos, o FoF Melhores Fundos entregou aos seus investidores 25,1% (contra 7,7% do CDI) e bateu, com folga, todos os seus 40 pares existentes na indústria, incluindo outros FoFs e fundos focados em alocação entre classes de corretoras, bancos e family offices.

Repare que o resultado obtido pelo FoF Melhores Fundos foi conquistado sem abusar da volatilidade (gráfico acima). Quanto mais para a esquerda (menor volatilidade, proxy da indústria para risco) e mais para cima (maior retorno acumulado), melhor.

Agradecemos em nome da série Os Melhores Fundos de Investimento aos 90 mil assinantes e aos 24.295 cotistas do FoF Melhores Fundos pela confiança depositada na construção dessa carteira.

O resultado alcançado até agora não é garantia de uma boa performance futura, e, confesso, é até difícil que se repita, dadas as condições únicas de volatilidade dos últimos dois anos. Por isso mesmo, estamos trabalhando em mudanças nas carteiras para as próximas semanas.

Nossa dedicação diária à principal carteira da série, a busca incansável pelos melhores fundos de investimento da indústria e a luta pela disseminação da educação financeira seguem mais inabaláveis do que nunca.

Isso é Day One, isso é a Empiricus em sua essência.

Um grande abraço,

Bruno Marchesano