Por enquanto, estamos todos falando de inflação, preocupados com o almoço de amanhã, e tem que ser assim mesmo.

Os problemas de curto prazo importam muito, pois precisamos sobreviver antes de qualquer outro planejamento racional.

Essa é a principal lição do macroeconomista John Maynard Keynes: a morte garantida em longo prazo, caso o curto prazo não seja levado a sério.

Já o Keynes investidor – extremamente bem-sucedido, aliás – gostava de mirar alguns passos à frente.

Em sua tomada de decisão financeira, ele pensava: quando os assuntos do jornal de hoje se tornarem velhos, quais manchetes os substituirão?

Não é uma pergunta meramente curiosa, porque dá para ganhar dinheiro grande se ela vier acompanhada de respostas inteligentes.

Para combinar o Keynes macroeconomista com o Keynes investidor, dois debates de enormes proporções macro-financeiras hoje permeiam tacitamente as discussões cotidianas sobre juros, inflação e PIB.

O primeiro deles diz respeito à trajetória de convergência dos juros de equilíbrio global: quando toda essa bagunça passar, eles serão mais parecidos com 0% (japanização do mundo) ou serão mantidos em níveis nominais e reais positivos, de modo a evitar novas desordens?

Quanto ao segundo debate, endereça uma eventual mudança na forma geométrica dos drawdowns. Graças à capacidade de reação (rápida e intensa) das versões modernas de políticas monetária e fiscal, sobretudo após os aprendizados de 2008-09, não teríamos mais drawdowns tão profundos quanto os de antigamente.

Ambos os debates são legítimos, correlacionados, e devemos saber respeitar posições a favor e contra as hipóteses apresentadas.

Um mesmo conjunto de evidências vindas do próprio mercado é usado em prol de uma ou outra argumentação, conforme a elasticidade interpretativa.

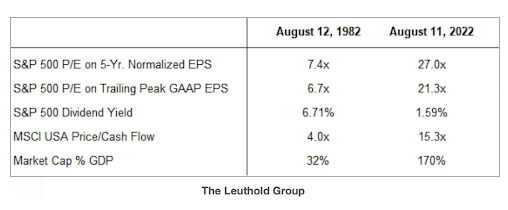

A tabela abaixo resume métricas tradicionais de valuation de Bolsa americana para duas épocas bem distintas, na sequência de bear markets importantes.

Uns dirão que o exagero dos múltiplos de 2022 segue corroborando um duro ajuste adicional: estamos voltando a acelerar o carro pouco antes do desfiladeiro.

Outros dirão que se trata de uma revisão estrutural, adequada a um novo mundo de aderência assintótica a juros mínimos, escalabilidade e grandes disrupções tecnológicas.

Keynes diria: “The difficulty lies not so much in developing new ideas as in escaping from old ones.”