Bom dia, pessoal. Lá fora, o mercado japonês liderou novamente os ganhos entre os ativos asiáticos que ficaram de fora do feriadão do Ano Novo Lunar, com o sentimento impulsionado mais uma vez pela alta dos mercados globais de ontem (23) — na segunda-feira, as empresas de tecnologia forneceram o suporte que Nova York precisava, enquanto os investidores se preparam para a divulgação do resultado corporativos das grandes empresas, incluindo Microsoft e Intel.

Nos mercados europeus e nos futuros americanos, temos certa ressaca nesta manhã, corrigindo os ganhos dos últimos dias, pelo menos por enquanto. Ainda há esperança de que o Federal Reserve desacelere o ritmo de aumento das taxas de juros, o que vem fornecendo aos investidores otimismo de que a economia dos EUA poderia evitar uma recessão, ou pelo menos sofrer apenas uma leve contração. As novas perspectivas para a China prometem sustentar commodities, o que é bom para o Brasil.

A ver…

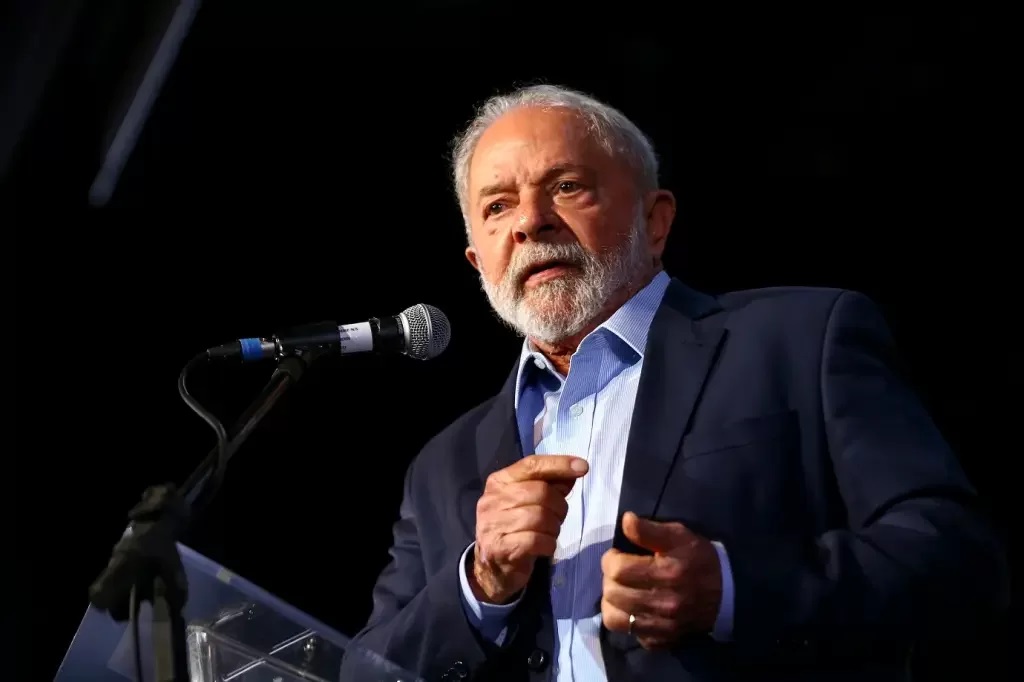

· 00:45 — Tentou servir de bombeiro, mas já era tarde demais

Por aqui, o que mais prejudicou o desempenho dos ativos de risco foi a participação de Lula em encontro ontem com o presidente argentino em Buenos Aires. As falas ressuscitaram fantasmas antigos, como o papel mais desenvolvimentista do BNDES e dos demais bancos públicos, que foram tietados pelos Chefes-de-Estado — a ideia de voltarmos a financiar projetos faraônicos no exterior gera calafrios, confesso. Fora isso, ainda há no ar a preocupação sobre ingerência política no papel do BC e nas metas de inflação, o que seria um equívoco de política econômica dos grandes.

Na parte da tarde, já perto do final do pregão, Haddad tentou trabalhar como um bombeiro, controlando as expectativas mais emocionadas dos investidores (o mercado é um péssimo avaliador do noticiário político, mas a comunicação recente do governo não ajuda). O problema é que já era tarde demais. Mesmo que as preocupações com a interferência na política monetária e com a moeda única tenham sido desproporcionais, uma vez que nenhuma das duas iniciativas deve se materializar, muito me impressiona a quantidade de ideias ruins que o governo possa ventilar em um microfone.

· 01:40 — Trabalhando melhor as expectativas

Nos EUA, as ações estiveram em alta novamente ontem, com mais comentários e conversas apoiando um “soft landing” (pouso suave) para a economia americana, alinhado com o fim dos aumentos das taxas de juros do Federal Reserve. Ao mesmo tempo, os mesmos sinais de desaceleração da inflação que impulsionaram os mercados nas últimas semanas vêm com um lado negativo: crescimento econômico mais fraco. Em outras palavras, a razão pela qual os formuladores de políticas estão pensando em reduzir os aumentos das taxas é que eles podem ver a economia desacelerando. O problema seria o quão pegajosa a inflação atual de fato é.

A queda do índice de preços ao produtor sugere que as empresas estão começando a lutar para repassar os custos crescentes. Com certeza, as fracas vendas no varejo dos EUA para dezembro, também divulgadas na semana passada, revelaram um consumidor cada vez mais cansado e cauteloso (os dados da produção industrial dos EUA também foram mais fracos do que o esperado). O lado ruim é que os fatores descritos anteriormente são sinais ruins para a trajetória dos lucros corporativos em 2023 (talvez não seja necessária uma recessão para que os lucros caiam este ano).

Quase 60 empresas do S&P 500 divulgaram resultados do quarto trimestre até agora nesta temporada de resultados e os lucros caíram 3,0% em relação ao ano anterior, apesar de um aumento de 4,1% nas receitas. Ou seja, temos contração de margem. O recente enfraquecimento dos dados econômicos e o declínio previsto nas expectativas de resultados para 2023 estão apontando para mercados que provavelmente cairão mais. O fundo do bear market iniciado no ano passado ainda pode estar por vir.

· 02:50 — Ruídos europeus

A presidente do BCE, Christine Lagarde, voltará a falar hoje (sim, é o quarto dia útil consecutivo que temos comentários de Lagarde, o que tira um pouco de relevância de sua fala). Ainda assim, mesmo que não traga novidade e tenha pouca função sobre os preços dos ativos, os investidores devem se debruçar sobre as palavras da autoridade. Nitidamente, a temática “política monetária” ainda é central na Zona do Euro.

Entre os países, há digestão hoje dos dados das finanças públicas do Reino Unido para dezembro, que vieram abaixo do esperado, e do sentimento do consumidor alemão, que pode ter um efeito mais relevante sobre as perspectivas econômicas, apesar de muitas vezes ser balizado por posicionamentos políticos pessoais. De qualquer forma, ao que tudo indica, o desfecho europeu para 2023 não será tão ruim.

· 03:42 — O teto de preço ao petróleo

Os preços do petróleo saltaram na semana passada para o ponto mais alto desde novembro, devido às esperanças de demanda alimentadas pela reabertura da China e pela estabilidade do dólar. O direcionamento indica o tão sonhado pouso econômico suave, queda da inflação e cortes nas taxas de juros.

E quem não está nada feliz com isso? Os russos. O teto de preço do petróleo russo de US$ 60 por barril, imposto pelos EUA, União Europeia e aliados do G7, deve continuar em vigor até março, quando os efeitos da medida serão revisados. Isto é, até lá, os russos não podem aproveitar de maneira mais enfática a recuperação do petróleo.

Mas muita atenção nos próximos dias, quando aprenderemos muito sobre as perspectivas de demanda de petróleo depois de ouvirmos os resultados das companhias aéreas e da Chevron. Ou seja, o petróleo deve ficar no modo de espera até aprendermos mais sobre as perspectivas das companhias associadas ao setor.

· 04:29 — As modalidades de trabalho

O conflito contínuo entre funcionários remotos (que estão se sentindo mais produtivos e menos esgotados) e seus empregadores (que estão se sentindo mal por pagar por um escritório) pode sofrer uma mudança de equilíbrio em 2023. Grandes empresas, cientes dos temores sobre uma recessão potencial, estão emitindo diretrizes para ficar no escritório por mais dias, às vezes sob a ameaça de rescisão.

Para ilustrar, o CEO da Disney, Bob Iger, disse recentemente à equipe híbrida que, a partir de março, eles devem retornar ao escritório quatro dias por semana. Na sequência, o CEO da Starbucks, Howard Schultz, anunciou um requisito de estar presente no escritório por três dias, expressando irritação com dados internos que revelavam que os funcionários não estavam cumprindo a carga de trabalho mínima.

Os funcionários da Vanguard, Paycom e News Corp também receberam ordens recentes para eliminar gradualmente o trabalho remoto no ano novo. Entende-se que, nos EUA, 90% das empresas exigirão um retorno ao escritório este ano, sinalizando uma mudança nas políticas híbridas aplicadas que se tornaram populares durante a pandemia, mesmo que 34% dos trabalhadores remotos desejam trabalhar em casa permanentemente e apenas 3% desejam para trabalhar no escritório em tempo integral. Talvez a recessão faça com que voltar para o escritório seja “o novo normal” em 2023.

Um abraço,

Matheus Spiess